En contabilidad , la depreciación es un término que se refiere a dos aspectos del mismo concepto: primero, una reducción real en el valor razonable de un activo , como la disminución en el valor del equipo de fábrica cada año a medida que se usa y se desgasta, y segundo, la asignación en los estados contables del costo original de los activos a los períodos en los que se utilizan los activos (depreciación con el principio de correspondencia ). [1]

La depreciación es, por tanto, la disminución del valor de los activos y el método utilizado para reasignar o "reducir" el costo de un activo tangible (como un equipo) a lo largo de su vida útil. Las empresas deprecian los activos a largo plazo tanto a efectos contables como fiscales. La disminución del valor del activo afecta al balance de una empresa o entidad, y el método de depreciación del activo, desde el punto de vista contable, afecta al ingreso neto y, por lo tanto, al estado de resultados que se informa. Generalmente, el costo se asigna como gasto de depreciación entre los períodos en los que se espera que se utilice el activo.

Para determinar los ingresos netos (ganancias) de una actividad, los ingresos de la actividad deben reducirse con los costos apropiados. Uno de esos costos es el costo de los activos utilizados pero no consumidos inmediatamente en la actividad. [2] Ese costo asignado en un período determinado es igual a la reducción en el valor asignado al activo, que inicialmente es igual al monto pagado por el activo y posteriormente puede o no estar relacionado con el monto que se espera recibir al momento de su disposición. La depreciación es cualquier método de asignar ese costo neto a aquellos períodos en los que se espera que la organización se beneficie del uso del activo. La depreciación es un proceso de deducir el costo de un activo a lo largo de su vida útil. [3] Los activos se clasifican en diferentes clases y cada una tiene su propia vida útil. El activo se conoce como activo depreciable. La depreciación es técnicamente un método de asignación, no de valoración, [4] aunque determina el valor asignado al activo en el balance.

Cualquier negocio o actividad generadora de ingresos [5] que utilice activos tangibles puede incurrir en costos relacionados con esos activos. Si se espera que un activo produzca un beneficio en períodos futuros, algunos de estos costos deben diferirse en lugar de tratarse como un gasto corriente. La empresa registra entonces el gasto de depreciación en sus informes financieros como la asignación del período actual de dichos costos. Esto generalmente se hace de manera racional y sistemática. Por lo general, esto implica cuatro criterios:

El costo es, en general, el monto pagado por el activo, incluidos todos los costos relacionados con la adquisición y puesta en funcionamiento del activo. [7] En algunos países o para algunos propósitos, el valor de rescate puede ignorarse. Las reglas de algunos países especifican las duraciones y los métodos que se deben utilizar para determinados tipos de activos. Sin embargo, en la mayoría de los países la duración se basa en la experiencia comercial y el método puede elegirse entre varios métodos aceptables.

Las normas contables también exigen que se reconozca un cargo o gasto por deterioro si el valor de los activos disminuye inesperadamente. [8] Estos cargos suelen ser no recurrentes y pueden estar relacionados con cualquier tipo de activo. Muchas empresas consideran la posibilidad de cancelar algunos de sus activos de larga duración porque algunas propiedades, plantas y equipos han sufrido una obsolescencia parcial. Los contadores reducen el importe en libros del activo por su valor razonable. Por ejemplo, si una empresa sigue incurriendo en pérdidas porque los precios de un producto o servicio en particular son más altos que los costos operativos, las empresas consideran cancelar ese activo en particular. Estas cancelaciones se denominan deterioro. Hay eventos y cambios en las circunstancias que pueden dar lugar a un deterioro. Algunos ejemplos son:

Los eventos o cambios en las circunstancias indican que la empresa podría no ser capaz de recuperar el valor en libros del activo. En ese caso, las empresas utilizan la prueba de recuperabilidad para determinar si se ha producido un deterioro. Los pasos para determinarlo son:

El agotamiento y la amortización son conceptos similares para los recursos naturales (incluido el petróleo) y los activos intangibles, respectivamente.

El gasto por depreciación no requiere un desembolso corriente de efectivo. Sin embargo, dado que la depreciación es un gasto en la cuenta de pérdidas y ganancias , siempre que la empresa esté operando de una manera que cubra sus gastos (por ejemplo, operando con ganancias), la depreciación es una fuente de efectivo en un estado de flujo de efectivo, que generalmente compensa el costo en efectivo de adquirir nuevos activos necesarios para continuar las operaciones cuando los activos existentes llegan al final de su vida útil.

Si bien el gasto por depreciación se registra en el estado de resultados de una empresa, su impacto generalmente se registra en una cuenta separada y se revela en el balance general como acumulado en activos fijos, de acuerdo con la mayoría de los principios contables. La depreciación acumulada se conoce como contracuenta , porque muestra por separado un monto negativo que está directamente asociado con una cuenta de depreciación acumulada en el balance general. El gasto por depreciación generalmente se carga directamente contra el activo relevante. Los valores de los activos fijos que se indican en el balance general disminuirán, incluso si la empresa no ha invertido ni se ha deshecho de ningún activo. Teóricamente, los montos se aproximarán aproximadamente al valor razonable. De lo contrario, el gasto por depreciación se carga contra la depreciación acumulada. Mostrar la depreciación acumulada por separado en el balance general tiene el efecto de preservar el costo histórico de los activos en el balance general. Si no ha habido inversiones o enajenaciones en activos fijos durante el año, entonces los valores de los activos serán los mismos en el balance general para el año actual y el anterior (P/Y).

Existen varios métodos para calcular la depreciación, generalmente basados en el paso del tiempo o en el nivel de actividad (o uso) del activo.

La depreciación lineal es el método más simple y el más utilizado. La depreciación lineal se calcula dividiendo la diferencia entre el costo de venta de los activos y su valor residual esperado por el número de años de vida útil esperada. (El valor residual puede ser cero, o incluso negativo debido a los costos necesarios para retirarlo; sin embargo, para fines de depreciación, el valor residual generalmente no se calcula por debajo de cero). Luego, la empresa cargará la misma cantidad a la depreciación cada año durante ese período, hasta que el valor mostrado para el activo se haya reducido del costo original al valor residual.

Método de línea recta:

DE=(Costo-SL)/UL

Por ejemplo, un vehículo que se deprecia en 5 años se compra a un costo de $17,000 y tendrá un valor residual de $2000. Entonces, este vehículo se depreciará a un ritmo de $3,000 por año, es decir, (17-2)/5 = 3. Esta tabla ilustra el método de depreciación lineal. El valor contable al comienzo del primer año de depreciación es el costo original del activo. El valor contable es igual al costo original menos la depreciación acumulada.

Valor contable = costo original - depreciación acumulada El valor contable al final del año se convierte en el valor contable al comienzo del año siguiente. El activo se deprecia hasta que el valor contable es igual al valor residual.

Si el vehículo se vendiera y el precio de venta excediera el valor depreciado (valor contable neto), el exceso se consideraría una ganancia y estaría sujeto a la recuperación de la depreciación . Además, esta ganancia por encima del valor depreciado se reconocería como ingreso ordinario por la oficina de impuestos. Si el precio de venta fuera alguna vez menor que el valor contable, la pérdida de capital resultante sería deducible de impuestos. Si el precio de venta fuera alguna vez mayor que el valor contable original, entonces la ganancia por encima del valor contable original se reconocería como una ganancia de capital.

Si una empresa decide depreciar un activo a una tasa diferente de la utilizada por la oficina de impuestos, esto genera una diferencia temporal en el estado de resultados debido a la diferencia (en un punto en el tiempo) entre la visión del departamento de impuestos y la de la empresa sobre las ganancias.

El método del doble saldo decreciente, o método del saldo decreciente, [9] se utiliza para calcular la tasa acelerada de depreciación de un activo en comparación con su saldo no depreciado durante los primeros años de su vida útil. Cuando se utiliza el método del doble saldo decreciente, el valor residual no se considera para determinar la depreciación anual, pero el valor contable del activo que se deprecia nunca se reduce por debajo de su valor residual, independientemente del método utilizado. La depreciación cesa cuando se alcanza el valor residual o el final de la vida útil del activo.

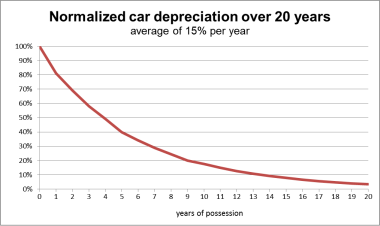

Dado que la depreciación por saldo decreciente doble no siempre deprecia un activo por completo al final de su vida útil, algunos métodos también calculan una depreciación lineal cada año y aplican la mayor de las dos. Esto tiene el efecto de convertir la depreciación por saldo decreciente en depreciación lineal en un punto medio de la vida útil del activo. El método de doble saldo decreciente también es una mejor representación de cómo se deprecian los vehículos y puede hacer coincidir con mayor precisión el costo con el beneficio del uso del activo. [ cita requerida ] En el futuro, es posible que la empresa desee asignar la menor cantidad posible de gastos de depreciación para ayudar con los gastos adicionales.

Con el método de saldo decreciente, se puede encontrar la tasa de depreciación que permitiría exactamente la depreciación completa al final del período, utilizando la fórmula:

,

donde N es la vida estimada del activo (por ejemplo, en años).

Los métodos de depreciación de anualidades no se basan en el tiempo, sino en un nivel de anualidad. Esto podría ser millas recorridas por un vehículo o un recuento de ciclos para una máquina. Cuando se adquiere el activo, su vida útil se estima en términos de este nivel de actividad. Supongamos que se estima que el vehículo anterior recorrerá 50.000 millas durante su vida útil. La tasa de depreciación por milla se calcula como: ($17.000 de costo - $2.000 de recuperación) / 50.000 millas = $0,30 por milla. Cada año, el gasto de depreciación se calcula multiplicando la cantidad de millas recorridas por la tasa de depreciación por milla.

La suma de dígitos de años es un método de depreciación gastada que da como resultado una amortización más acelerada que el método de línea recta y, por lo general, también más acelerada que el método de saldo decreciente. Con este método, la depreciación anual se determina multiplicando el costo depreciable por una tabla de fracciones.

El método de depreciación de la suma de los dígitos de los años es una de las técnicas de depreciación acelerada que se basan en el supuesto de que los activos son generalmente más productivos cuando son nuevos y su productividad disminuye a medida que envejecen. La fórmula para calcular la depreciación según el método SYD es:

Depreciación SYD = base depreciable x (vida útil restante/suma de los dígitos de los años)

base depreciable = costo − valor de rescate

Ejemplo: Si un activo tiene un costo original de $1000, una vida útil de 5 años y un valor residual de $100, calcule su programa de depreciación.

En primer lugar, determine los dígitos correspondientes a los años. Como el activo tiene una vida útil de 5 años, los dígitos correspondientes a los años son: 5, 4, 3, 2 y 1.

A continuación, calcula la suma de los dígitos: 5+4+3+2+1=15

La suma de los dígitos también se puede determinar mediante la fórmula (n 2 + n)/2, donde n es igual a la vida útil del activo en años. El ejemplo se mostraría como (5 2 + 5)/2=15

Las tasas de depreciación son las siguientes:

5/15 para el 1er año, 4/15 para el 2do año, 3/15 para el 3er año, 2/15 para el 4to año y 1/15 para el 5to año.

El método de depreciación por unidades de producción calcula mayores deducciones por depreciación en años en que el activo se utiliza intensamente.

DE= ((OV-SV)/EPC) x Unidades por año

Supongamos que un activo tiene un costo original de $70 000 , un valor residual de $10 000 y se espera que produzca 6000 unidades .

Depreciación por unidad = ($70,000−10,000) / 6,000 = $10

10 × la producción real dará el costo de depreciación del año actual.

La siguiente tabla ilustra el cronograma de depreciación por unidades de producción del activo.

La depreciación se detiene cuando el valor contable es igual al valor residual del activo. Al final, la suma de la depreciación acumulada y el valor residual es igual al costo original.

El método de depreciación grupal se utiliza para depreciar cuentas de activos múltiples utilizando un método de depreciación similar. Los activos deben ser de naturaleza similar y tener aproximadamente la misma vida útil.

El método compuesto se aplica a un conjunto de activos que no son similares y tienen vidas útiles diferentes. Por ejemplo, las computadoras y las impresoras no son similares, pero ambas forman parte del equipo de oficina. La depreciación de todos los activos se determina utilizando el método de depreciación lineal.

La vida útil compuesta es igual al costo total depreciable dividido por la depreciación total por año. $5,900 / $1,300 = 4,5 años.

La tasa de depreciación compuesta es igual a la depreciación por año dividida por el costo histórico total. $1,300 / $6,500 = 0,20 = 20%

El gasto por depreciación es igual a la tasa de depreciación compuesta multiplicada por el saldo de la cuenta de activos (costo histórico). (0,20 * $6500) $1300. Se debita el gasto por depreciación y se acredita la depreciación acumulada.

Cuando se vende un activo, se debita el efectivo por el monto recibido y se acredita la cuenta del activo por su costo original. Se debita la diferencia entre los dos a la depreciación acumulada. Con el método compuesto, no se reconoce ninguna ganancia o pérdida por la venta de un activo. En teoría, esto tiene sentido porque las ganancias y pérdidas de los activos vendidos antes y después de la vida útil compuesta se promediarán por sí solas.

Para calcular la tasa de depreciación compuesta, divida la depreciación anual por el costo histórico total. Para calcular el gasto de depreciación, multiplique el resultado por el mismo costo histórico total. El resultado será nuevamente igual a la depreciación total anual.

El sentido común exige que el gasto de depreciación sea igual a la depreciación total por año, sin dividir primero y luego multiplicar la depreciación total por año por el mismo número.

La mayoría de los sistemas de impuestos a la renta permiten una deducción fiscal por la recuperación del costo de los activos utilizados en una empresa o para la producción de ingresos. Dichas deducciones se permiten para personas físicas y jurídicas. Cuando los activos se consumen actualmente, el costo puede deducirse actualmente como un gasto o tratarse como parte del costo de los bienes vendidos . El costo de los activos que no se consumen actualmente generalmente debe diferirse y recuperarse con el tiempo, por ejemplo, mediante la depreciación. Algunos sistemas permiten la deducción total del costo, al menos en parte, en el año en que se adquieren los activos. Otros sistemas permiten el gasto de depreciación durante una vida útil utilizando algún método o porcentaje de depreciación. Las normas varían mucho según el país y pueden variar dentro de un país en función del tipo de activo o del tipo de contribuyente. Muchos sistemas que especifican períodos y métodos de depreciación para la presentación de informes financieros requieren que se utilicen los mismos períodos y métodos para fines impositivos. La mayoría de los sistemas impositivos proporcionan diferentes normas para los bienes inmuebles (edificios, etc.) y los bienes personales (equipos, etc.). [10]

Un sistema común es permitir que se deduzca cada año un porcentaje fijo del costo de los activos depreciables. Esto se conoce a menudo como deducción de capital , como se le llama en el Reino Unido . Se permiten deducciones a personas físicas y empresas en función de los activos puestos en servicio durante o antes del año de evaluación. La deducción de costos de capital de Canadá son porcentajes fijos de activos dentro de una clase o tipo de activo. Las tasas de porcentaje fijo se especifican por tipo de activo. El porcentaje fijo se multiplica por la base impositiva de los activos en servicio para determinar la deducción de la deducción de capital. La ley o los reglamentos fiscales del país especifican estos porcentajes. Los cálculos de la deducción de capital pueden basarse en el conjunto total de activos, en conjuntos o grupos por año (grupos antiguos) o grupos por clases de activos... La depreciación tiene solo tres métodos.

Algunos sistemas especifican las vidas según las clases de propiedad definidas por la autoridad fiscal. La Agencia de Ingresos de Canadá especifica numerosas clases según el tipo de propiedad y cómo se utiliza. Bajo el sistema de depreciación de los Estados Unidos , el Servicio de Impuestos Internos publica una guía detallada que incluye una tabla de vidas de los activos y las convenciones aplicables . La tabla también incorpora vidas específicas para ciertos activos de uso común (por ejemplo, muebles de oficina, computadoras, automóviles) que anulan las vidas de uso comercial. La depreciación fiscal de los Estados Unidos se calcula según el método de saldo decreciente doble cambiando al método de línea recta o al método de línea recta, a opción del contribuyente. [11] Las tablas del IRS especifican porcentajes que se aplicarán a la base de un activo para cada año en el que esté en servicio. La depreciación se vuelve deducible por primera vez cuando un activo se pone en servicio.

Muchos sistemas permiten una deducción adicional por una parte del costo de los activos depreciables adquiridos en el año fiscal en curso. El sistema del Reino Unido ofrece una deducción de capital de primer año de £50.000. En los Estados Unidos, existen dos deducciones de este tipo. Se permite una deducción por el costo total de los bienes personales tangibles depreciables hasta $500.000 hasta 2013. Esta deducción se elimina por completo para las empresas que adquieren más de $2.000.000 de dichos bienes durante el año. [12] Además, se permite como deducción una depreciación adicional en el primer año del 50% del costo de la mayoría de los demás bienes personales tangibles depreciables. [13] Algunos otros sistemas tienen deducciones de primer año o aceleradas similares.

Muchos sistemas impositivos establecen períodos de amortización más largos para los edificios y las mejoras de terrenos, que pueden variar según el tipo de uso. Muchos de estos sistemas, incluido el de los Estados Unidos, permiten la amortización de bienes inmuebles utilizando únicamente el método lineal o un pequeño porcentaje fijo del costo. Por lo general, no se permite ninguna deducción fiscal por depreciación de terrenos baldíos. En los Estados Unidos, los edificios residenciales de alquiler se amortizan a lo largo de una vida útil de 27,5 o 40 años, los demás edificios a lo largo de una vida útil de 39 o 40 años y las mejoras de terrenos a lo largo de una vida útil de 15 o 20 años, todos utilizando el método lineal. [14]

Los cálculos de depreciación requieren una gran cantidad de registros si se realizan para cada activo que posee una empresa, especialmente si se agregan activos después de que se adquieren o se enajenan parcialmente. Sin embargo, muchos sistemas impositivos permiten que todos los activos de un tipo similar adquiridos en el mismo año se combinen en un "fondo común". Luego, la depreciación se calcula para todos los activos del fondo común como un solo cálculo. Estos cálculos deben hacer suposiciones sobre la fecha de adquisición. El sistema de los Estados Unidos permite que un contribuyente utilice una convención de medio año para la propiedad personal o una convención de mitad de mes para la propiedad inmobiliaria. [15] Según esta convención, se considera que toda la propiedad de un tipo particular se ha adquirido en el punto medio del período de adquisición. Se permite la mitad de la depreciación de un período completo en el período de adquisición (y también en el período de depreciación final si la vida útil de los activos es un número entero de años). Las reglas de los Estados Unidos requieren una convención de mitad de trimestre para cada propiedad si más del 40% de las adquisiciones del año se realizan en el trimestre final.

Contabilidad https://www.investopedia.com/terms/s/straightlinebasis.asp

Impuesto