En Alemania, los impuestos se recaudan en distintos niveles gubernamentales: el gobierno federal, los 16 estados ( Länder ) y numerosos municipios ( Städte/Gemeinden ). El sistema tributario estructurado ha evolucionado significativamente desde la reunificación de Alemania en 1990 y la integración en la Unión Europea, lo que ha influido en las políticas fiscales. Hoy en día, el impuesto sobre la renta y el impuesto sobre el valor añadido ( IVA ) son las principales fuentes de ingresos fiscales. Estos impuestos reflejan el compromiso de Alemania con un enfoque equilibrado entre la tributación directa e indirecta, esencial para financiar amplios programas de bienestar social e infraestructura pública. El sistema tributario alemán moderno hace hincapié en la equidad y la eficiencia, adaptándose a las tendencias económicas mundiales y las necesidades fiscales nacionales.

La base jurídica de la tributación se establece en la Constitución alemana ( Grundgesetz ), que establece los principios básicos que rigen la legislación fiscal. La mayor parte de los impuestos los decide el gobierno federal y los estados en conjunto, algunos se asignan únicamente a nivel federal (por ejemplo, las aduanas), otros se asignan a los estados (impuestos especiales) y los distritos y municipios pueden promulgar sus propias leyes fiscales. A pesar de la división de la jurisdicción de la legislación fiscal, en la práctica, el 95% de todos los impuestos se imponen a nivel federal.

A nivel federal, el gobierno recibe ingresos fiscales de los residentes en forma de impuesto sobre la renta individual , impuestos sobre las ventas de propiedades y ganancias de capital . El monto de la obligación tributaria federal puede reducirse mediante diversas deducciones y mitigarse mediante diversas asignaciones para niños. Algunos no residentes están sujetos a impuestos en Alemania si tienen ciertos tipos de ingresos allí. En general, las corporaciones públicas y privadas están sujetas a impuestos en Alemania, con ciertas exenciones , como las fundaciones benéficas y las instituciones religiosas . Los productos y servicios generados en Alemania están sujetos al impuesto al valor agregado (IVA) según las reglas de la UE , con ciertas exenciones. Otros tipos de ingresos fiscales incluyen transferencias de propiedad inmobiliaria, impuestos sobre sucesiones y donaciones , ganancias de capital , aviación e impuestos sobre vehículos de motor .

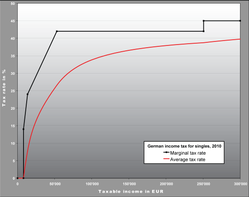

Las personas solteras que ganan menos de 11.604 € (2024) brutos al año no pagan impuestos en Alemania. [1] Para un contribuyente soltero, la tasa de impuesto sobre la renta aplicable comienza en el 14% y aumenta progresivamente hasta el 42% para los ingresos superiores a 66.760 € (2024). Esta progresión garantiza que la carga fiscal se alinee con la capacidad de pago, lo que refleja los principios de equidad vertical. Además, la deducción básica (Grundfreibetrag) para 2024 es de 11.604 €, [1] lo que significa que no se aplica impuesto sobre la renta a los ingresos anuales por debajo de este umbral. [2]

Las parejas casadas se benefician de una ventaja de "división", en la que sus ingresos combinados se dividen a efectos fiscales, lo que potencialmente reduce a la mitad su tasa impositiva en comparación con los contribuyentes solteros con niveles de ingresos similares. Por ejemplo, si un cónyuge gana 60.000 € y el otro 40.000 €, sus ingresos combinados de 100.000 € se dividen en dos partes de 50.000 € cada una a efectos fiscales. Esto da como resultado que se aplique una tasa impositiva progresiva más baja a cada parte, lo que reduce significativamente su obligación tributaria total. [3]

En Alemania, los trabajadores autónomos pueden tener que hacer frente a un conjunto diferente de consideraciones fiscales, en particular en lo que respecta a las deducciones permitidas, como los gastos empresariales. Si un trabajador autónomo gana 80.000 € al año, pero tiene 20.000 € en gastos empresariales permitidos, su renta imponible se reduce a 60.000 €. El cálculo fiscal se aplicaría entonces a esta cifra ajustada, teniendo en cuenta las tasas impositivas progresivas y los créditos fiscales aplicables a los trabajadores autónomos. [4]

En Alemania, las empresas están sujetas al impuesto de sociedades a una tasa fija del 15 %. En el caso de una empresa con un beneficio anual de 200.000 €, el impuesto de sociedades a pagar sería de 30.000 €. Además, el recargo de solidaridad y el impuesto sobre actividades económicas pueden modificar la tasa impositiva efectiva, según el municipio. [5]

La palabra alemana para impuesto es Steuer ( pronunciado [ˈʃtɔɪ̯ɐ] ) que proviene delsustantivodel alto alemán antiguostiura,que significa 'apoyo'.[6]

La definición general del término "impuesto" está contenida en la primera frase del apartado 3(1) del Código Tributario: "Los impuestos son pagos dinerarios que no constituyen una contraprestación por un servicio particular y son impuestos por una autoridad pública con el propósito de generar ingresos a todos aquellos que cumplen los criterios a los que la ley vincula la obligación de pagar; la generación de ingresos puede ser un propósito auxiliar". [2]

La Grundgesetz (lit. 'Ley Fundamental') es el término común para la Constitución alemana en alemán, conocida en su totalidad como Grundgesetz für die Bundesrepublik Deutschland , o ' Ley Fundamental para la República Federal de Alemania '.

Las jurisdicciones legales o administrativas generales en Alemania se dividen aproximadamente en cuatro niveles: federal ( Bund ), estatal ( Land , plural Länder ), distrito ( Kreis , plural Kreise ) y municipio ( Gemeinde , plural Gemeinden ), y la autoridad fiscal sigue este mismo patrón, aunque se concentra principalmente a nivel federal y estatal.

La administración fiscal ( Finanzverwaltung ), también conocida como administración tributaria: Steuerverwaltung ) en Alemania es la parte de la administración pública que se encarga de la determinación y recaudación de impuestos. La Oficina Federal Central de Impuestos ( Bundeszentralamt für Steuern , o BZSt) es la agencia federal responsable de administrar ciertas secciones del código tributario del país. Se separó del Ministerio Federal de Finanzas en 2006. [7]

La Constitución alemana establece los principios que rigen la tributación en los siguientes artículos:

Al calcular la obligación tributaria, el contribuyente puede invocar características personales que le permitan reducir el impuesto, como por ejemplo gastos especiales o cargas extraordinarias. El principio de capacidad contributiva incluye la equidad fiscal vertical, lo que significa que cada persona debe pagar impuestos en función de su capacidad contributiva. Cada persona debe soportar la carga fiscal en la medida en que pueda hacerlo. Esta es también la razón de la tributación progresiva.

La equidad fiscal se refiere a la equidad fiscal vertical y horizontal. La equidad fiscal horizontal implica que los contribuyentes con el mismo nivel de ingresos deben pagar impuestos por igual.

La equidad fiscal vertical implica que los contribuyentes con diferentes ingresos deben pagar impuestos de acuerdo con su capacidad de pago.[2]

El derecho a decidir sobre los impuestos se subdivide:

.JPG/440px-Germany-Tax-Revenues-As-GDP-Percentage-(75-05).JPG)

Aunque Alemania es un estado federal, el 95% de los impuestos se recaudan a nivel federal. Los ingresos procedentes de estos impuestos se distribuyen entre la federación y los estados federados de la siguiente manera (Constitución, art. 106):

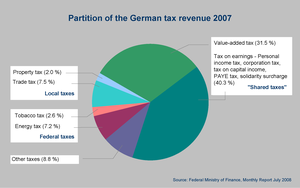

La mayor parte de los ingresos provienen del impuesto sobre la renta y del IVA. Los ingresos de estos impuestos se distribuyen entre la federación y los estados mediante cuotas. Los municipios reciben una parte de los ingresos de los estados. Además, existe una compensación entre los estados ricos y pobres (Constitución, art. 107).

La administración fiscal de Alemania se divide en autoridades fiscales federales y estatales. A estas últimas pertenecen las oficinas fiscales locales ( Finanzamt , en plural Finanzämter ). Estas administran los "impuestos comunes" de la federación y los estados federados y tramitan las declaraciones de impuestos. El número de oficinas fiscales en Alemania asciende a unas 650.

Como resultado de los debates celebrados en 2006 y 2009 entre la Federación y los estados federados (la llamada Föderalismusreform ), la Federación también administra algunos impuestos. La autoridad competente es la Oficina Federal de Impuestos ( Bundeszentralamt für Steuern , o BZSt ), que también es autoridad competente para determinadas solicitudes de devolución de impuestos desde el extranjero. Desde 2009, el BZSt asigna a cada sujeto pasivo un número de identificación fiscal.

En cada estado federado existe al menos un tribunal fiscal (Berlín y Brandeburgo comparten un tribunal con sede en Cottbus ). Las apelaciones contra las decisiones de los tribunales fiscales se tramitan ante el Tribunal Fiscal Federal ( Bundesfinanzhof ) en Múnich.

Las normas y procedimientos comunes que se aplican a todos los impuestos se recogen en el Código Fiscal ( Abgabenordnung ), denominado Ley Tributaria General. Las leyes tributarias individuales regulan en qué casos se genera el impuesto.

El Código Fiscal alemán (Abgabenordnung, AO) se divide en nueve partes, que reflejan en esencia la secuencia cronológica del procedimiento tributario. Las disposiciones introductorias explican los conceptos tributarios básicos que se aplican a todos los impuestos.

Desde 2009, cada residente alemán recibe un número de identificación fiscal personal . Las empresas también reciben un número de identificación comercial (Wirtschaftssteuer-Identifikationsnummer). [8] La autoridad competente es la Oficina Federal Central de Impuestos ( Bundeszentralamt für Steuern ). [9] Un contribuyente en Alemania recibe dos tipos de números de identificación fiscal: el número de identificación fiscal (Steueridentifikationsnummer) y el número fiscal (Steuernummer). El número de identificación fiscal lo emite la Oficina Federal Central de Impuestos y el número fiscal lo asigna la oficina fiscal local (Finanzamt). [10]

Según el último informe de Estadísticas Tributarias publicado por la Organización para la Cooperación y el Desarrollo Económicos (OCDE), Alemania ha experimentado un aumento significativo de su ratio de impuestos sobre el PIB. En 2021, la ratio se situó en el 39,5%, lo que supone un aumento de 1,6 puntos porcentuales respecto al 37,9% de 2020. Este aumento es superior a la media de los países de la OCDE, que pasó del 33,6% al 34,1% entre 2020 y 2021.

Si analizamos la tendencia a largo plazo, la relación impuestos/PIB de Alemania ha aumentado de manera constante desde el año 2000, cuando se situaba en el 36,4%. En comparación, el promedio de la OCDE también ha aumentado durante el mismo período, pasando del 32,9% en 2000 al 34,1% en 2021. La relación impuestos/PIB más alta registrada en Alemania se registró en 2021, con un 39,5%, mientras que la más baja se registró en 2004, con un 34,3%. [11]

En 2021, Alemania ocupó el décimo puesto en cuanto a relación impuestos/PIB entre 38 países de la OCDE.

En comparación con el promedio de la OCDE, la estructura tributaria de Alemania se distingue por unos ingresos significativamente mayores provenientes de contribuciones a la seguridad social e impuestos sobre la renta personal, beneficios y ganancias. Por otra parte, Alemania tiene una proporción menor de ingresos provenientes de impuestos sobre la renta y ganancias corporativas, impuestos sobre la propiedad, impuestos al valor agregado (IVA) e impuestos sobre bienes y servicios (excluidos el IVA/GST). Además, Alemania no genera ingresos provenientes de impuestos sobre la nómina. [3]

Los impuestos comunitarios representan la mayor parte del total, con 626.000 millones de euros, es decir, el 82,3 por ciento. En comparación con el año anterior, aumentaron un 15,0 por ciento, es decir, 81.800 millones de euros. Los principales contribuyentes fueron los impuestos sobre las ventas (+31.300 millones de euros) y los tipos de impuestos relacionados con la renta y los beneficios, como el impuesto sobre sociedades (+17.900 millones de euros), el impuesto sobre la renta (+13.400 millones de euros) y el impuesto sobre las nóminas (+9.100 millones de euros).[3]

Los ingresos fiscales se distribuyen entre los tres niveles de gobierno de Alemania : la federación, los estados y los municipios. Todos ellos tienen derecho conjunto a los tipos de impuestos más importantes (es decir, el impuesto sobre el valor añadido y el impuesto sobre la renta ). Por este motivo, estos impuestos también se conocen como impuestos compartidos. Los ingresos fiscales se distribuyen de forma proporcional mediante una fórmula prescrita en la Constitución alemana.

Las personas físicas que residen en Alemania o tienen su residencia habitual en este país están sujetas al impuesto sobre la renta en su totalidad. Este tipo de obligación tributaria se denomina obligación tributaria ilimitada y se basa en la definición de residencia habitual. Una persona es residente en el lugar o zona en el que se encuentra en circunstancias que indican que permanece en ese lugar o zona durante más de un período temporal. La residencia habitual en el ámbito de aplicación de la Ley Tributaria se considera siempre una estancia continuada de más de seis meses desde el inicio; no se tienen en cuenta las interrupciones de corta duración. Esto se aclara en el apartado 9 del Código Tributario.

Todos los ingresos que estas personas obtengan, tanto en su país como en el extranjero, están sujetos al impuesto alemán (principio de renta mundial). El principio de renta mundial indica que la tributación del contribuyente se extiende a todos sus ingresos mundiales, independientemente del lugar donde los haya obtenido. El principio está establecido en las Directrices del impuesto sobre la renta (EStR). Las Directrices del impuesto sobre la renta (EStR) no son vinculantes para el contribuyente, sino solo para las autoridades fiscales.

Las personas que no tienen residencia en Alemania ni permanecen en Alemania durante más de 183 días, pero que perciben determinados ingresos nacionales de conformidad con el artículo 49 de la Ley del impuesto sobre la renta (EStG), tienen una obligación tributaria limitada sujeta al artículo 1 (4) de la Ley del impuesto sobre la renta (EStG).

A efectos de la tributación del impuesto sobre la renta en Alemania, los ingresos se dividen en siete categorías diferentes. Se distingue entre:

Si los ingresos de un contribuyente no entran en ninguna de estas categorías, no están sujetos al impuesto sobre la renta. Esto incluye, por ejemplo, las ganancias de la lotería.

El tipo impositivo del impuesto sobre la renta en Alemania oscila entre el 0% y el 45%. El impuesto sobre la renta alemán es un impuesto progresivo , lo que significa que el tipo impositivo medio (es decir, la relación entre el impuesto y la renta imponible) aumenta de forma monótona con el aumento de la renta imponible . Además, el sistema impositivo alemán garantiza que un aumento de la renta imponible nunca dé lugar a una disminución de la renta neta después de impuestos. Esta última propiedad se debe al hecho de que el tipo impositivo marginal (es decir, el impuesto pagado sobre un euro de renta imponible adicional) siempre está por debajo del 100%. Los tramos del tipo impositivo marginal y el tipo impositivo medio resultante del impuesto sobre la renta se muestran en el gráfico de la derecha; en los tramos del 14-24% y del 24-42%, el tipo aumenta linealmente con la renta dentro del tramo. La obligación tributaria de las parejas casadas que presentan una declaración conjunta se evalúa sobre la mitad de sus ingresos totales, y el resultado de aplicar el tipo impositivo se multiplica posteriormente por dos. Debido al sistema impositivo progresivo, esto siempre es más favorable que gravar a cada cónyuge por separado. Esta ventaja de división aumenta con la diferencia de ingresos entre ambos cónyuges.

La base imponible del impuesto sobre la renta es la renta imponible. El cálculo se rige por la escala del impuesto sobre la renta. Cada año se elabora una tabla del impuesto sobre la renta en la que se muestra brevemente a los empleados el importe del impuesto sobre la renta deducido. Esto está regulado en el § 32a EStG (Ley del impuesto sobre la renta).

En la legislación alemana sobre el impuesto sobre la renta se distingue entre el impuesto sobre el salario y el impuesto sobre la renta. El impuesto sobre el salario es una forma de recaudación del impuesto sobre la renta.

El impuesto sobre el salario se aplica a todos los trabajadores por cuenta ajena. En cuanto se añaden otros ingresos o se obtienen ingresos de una actividad por cuenta propia, se habla de impuesto sobre la renta. Esto se debe a que los términos "salario" se usan para los trabajadores por cuenta ajena y "renta" para el resto de los ingresos.

El impuesto sobre la renta comprende un total de siete tipos de rentas, entre las que se incluyen los salarios y los ingresos procedentes de actividades independientes y por cuenta propia. Por tanto, el impuesto sobre el salario y el impuesto sobre las ganancias de capital no son tipos de impuestos independientes, sino formas de recaudación del impuesto sobre la renta.

Otro dato adicional sobre el sistema de impuesto sobre la renta en Alemania es que se calcula sobre los ingresos netos de una persona física o de una pareja casada, lo que incluye una deducción por las contribuciones a la seguridad social que pagan. En 2019, esto supone de media alrededor del 19,7% de los ingresos personales. Por tanto, en realidad, los tipos impositivos marginales que se muestran a continuación solo se aplican a aproximadamente el 80,3% de los ingresos de una persona física de hasta 55.960 euros. Esto, a su vez, reduce la obligación tributaria del impuesto sobre la renta del trabajador medio en alrededor de un 4%, aunque sigue siendo posible pagar un tipo efectivo de casi el 45% si los ingresos de uno son lo suficientemente elevados.

Por último, existe una devolución de impuestos que ronda los 1.000 euros de media. Como trabajador por cuenta ajena, puede declarar los gastos relacionados con los ingresos en su declaración de la renta. Se trata de "gastos incurridos para obtener, asegurar y mantener los ingresos" (artículo 9, apartado 1, frase 1, de la Ley del impuesto sobre la renta alemana, EStG). Entre ellos se incluyen "todos los gastos ocasionados por la actividad profesional" (artículo 9, apartado 1, frase 1, de las Directrices sobre el impuesto sobre la renta, LStR). Esto significa que los gastos incurridos debido a una profesión se pueden deducir en la declaración de la renta. En concreto, pueden ser, entre otros, los siguientes gastos: equipo de trabajo, costes de solicitud de empleo, costes de trabajo y vestimenta oficial (si se trata de ropa de trabajo típica, p. ej., bata de médico, zapatos de seguridad o uniformes), contribuciones a asociaciones profesionales, honorarios de administración de cuentas y gastos de viaje entre el domicilio y el primer lugar de trabajo. La suma global para trabajadores por cuenta ajena solo está disponible para los ingresos procedentes de actividades no autónomas. Por tanto, no se puede aplicar a los ingresos procedentes del trabajo por cuenta propia, el alquiler o el leasing.

Además del impuesto sobre la renta, se aplica el llamado recargo de solidaridad ( Soli ) a un tipo del 5,5% del impuesto sobre la renta para los ingresos más altos. El recargo de solidaridad se introdujo en 1991 y, desde 1995, se justifica con los costes adicionales de la reunificación alemana . Estos incluyen las deudas y obligaciones de pensiones del gobierno de Alemania del Este, así como los costes de modernización de la infraestructura y la remediación medioambiental en los nuevos estados federados de Alemania . A partir de enero de 2021, la aplicación del impuesto de solidaridad se ha reducido significativamente. Para las personas solteras con una carga fiscal de hasta 17.543 euros (equivalente a una renta imponible de 65.500 euros) y las parejas casadas que presentan una declaración conjunta con una carga fiscal de hasta 35.086 euros (equivalente a una renta imponible de 131.000 euros), no se aplica ningún recargo de solidaridad. Por encima de estos umbrales, se aplica una escala móvil hasta alcanzar el tipo completo del 5,5% para personas solteras con una renta imponible de 101.400 EUR y parejas casadas que presentan una declaración conjunta con una renta imponible de 202.800 €. [12]

Por encima de este umbral, el tipo medio del recargo de solidaridad es del 5,5%.

Por ejemplo, si de una determinada renta anual imponible se deduce un impuesto sobre la renta de 10.000 €, se aplicará además un recargo de solidaridad de 550 €. En consecuencia, el contribuyente deberá a Hacienda 10.550 €.

El recargo de solidaridad se introdujo como un impuesto complementario al impuesto sobre la renta y al impuesto sobre la renta de sociedades y, en principio, debe ser pagado por todos los trabajadores por cuenta ajena.

Las razones para la introducción del recargo de solidaridad fueron la compensación financiera por:

Además del recargo de solidaridad, los miembros de las iglesias oficialmente reconocidas deben pagar el impuesto eclesiástico como recargo a su impuesto sobre la renta. La tasa varía entre el 8% y el 9%, según el estado federado en el que resida la persona. [12]

Cada persona tiene que pagar por los beneficios que recibe de su empleador, lo que incluye, por ejemplo, el uso de un coche. Esto se aplica también al uso de un coche privado si el coche es propiedad de una empresa o de un trabajador autónomo. En el caso de los coches, esto se basa en un método de registro de vehículos o un método de tarifa plana, que depende del precio de lista bruto del coche redondeado a la baja a los 100 EUR siguientes. Esto significa el precio de lista original sin ninguna reducción o descuento en el momento del primer uso original, independientemente de si el coche es usado o tiene algunos años. El IVA y todos los extras (por ejemplo, GPS, asientos de cuero, etc.) deben incluirse. El impuesto se paga sobre esta base como base imponible cada mes.

Ejemplo: Precio bruto de lista: 45.000 EUR Ingresos imponibles adicionales: 450 EUR cada mes (por ejemplo, una tasa impositiva del 30 % hace que se paguen 125 EUR de impuestos)

Administración del impuesto sobre seguros y protección contra incendios por parte de la Oficina Federal de Impuestos Central La Oficina Federal de Impuestos Central (BZSt) es responsable de la administración del impuesto sobre seguros y protección contra incendios en todo el país.

El impuesto sobre seguros es un impuesto sobre transacciones, que está vinculado a transacciones legales y comerciales. En el caso del impuesto sobre seguros, se grava el pago de la prima de seguro por una relación de seguro, no el contrato de seguro o la cobertura. No importa si la relación de seguro se establece por contrato o de otra manera (por ejemplo, por ley o por membresía en una asociación). También se considera contrato de seguro un acuerdo entre varias personas o asociaciones para asumir conjuntamente pérdidas o daños que puedan ser objeto de seguro. El deudor del impuesto sobre seguros es el tomador del seguro, pero el asegurador debe pagar el impuesto en su nombre.

En cambio, el impuesto sobre la protección contra incendios no es un verdadero impuesto sobre las transacciones. Lo que se grava es el cobro de la prima de seguro, no el pago. El deudor del impuesto es el asegurador, que también debe pagarlo.

[13]

Dado que los impuestos sobre seguros y protección contra incendios son impuestos de matriculación, el pago o la fecha de vencimiento del cobro de la prima de seguro debe ser calculado, declarado y abonado por el propio deudor fiscal a la Oficina Central de Impuestos Federales dentro de los 15 días siguientes al final de cada período de matriculación.

La base imponible del impuesto sobre seguros y protección contra incendios es la prima de seguro (artículo 5 de la Ley del impuesto sobre seguros y artículo 3 de la Ley del impuesto sobre protección contra incendios). Los tipos impositivos correspondientes se basan en el artículo 6 de la Ley del impuesto sobre seguros y de acuerdo con el artículo 4 de la Ley del impuesto sobre protección contra incendios.

La prima de seguro es toda prestación que se deba realizar al asegurador por el establecimiento y ejecución de la relación de seguro. Entre ellas se incluyen, por ejemplo, las primas, las contribuciones, los anticipos, los anticipos, los derechos de entrada, las contribuciones adicionales, los gravámenes, los honorarios por la emisión de la póliza de seguro y otros costos accesorios.

Cálculo y Pago del Impuesto sobre Seguros y Protección contra Incendios El deudor tributario deberá calcular, declarar y pagar el impuesto sobre seguros y protección contra incendios a la Oficina Tributaria Central Federal dentro de los 15 días siguientes al cierre de cada período de inscripción con base en la fecha de pago o recibo o vencimiento de la prima de seguro.

La base imponible del impuesto sobre seguros y de la protección contra incendios es la prima de seguro (artículo 5 de la Ley del impuesto sobre seguros y artículo 3 de la Ley del impuesto sobre la protección contra incendios). Los tipos impositivos correspondientes se determinan en el artículo 6 de la Ley del impuesto sobre seguros o en el artículo 4 de la Ley del impuesto sobre la protección contra incendios.

La prima de seguro se refiere a cualquier beneficio que se proporciona al asegurador para establecer y ejecutar la relación de seguro. Esto incluye primas, contribuciones, contribuciones anticipadas, anticipos, derechos de ingreso, contribuciones adicionales, gravámenes, tarifas por emisión de la póliza de seguro y otros costos accesorios. [13]

Tanto el impuesto sobre la renta del trabajo asalariado como el impuesto sobre la renta del capital se retienen mediante deducciones en la fuente ( impuesto sobre el salario , impuesto sobre el trabajo o impuesto de retención ). En este caso, el empleador o el banco retienen directamente una cantidad de impuestos antes de que se paguen los ingresos.

La tributación en origen de las rentas del trabajo se realiza en función de la situación personal, que se diferencian básicamente por el umbral de exención que se aplica. Los matrimonios se enfrentan a la decisión de optar por una combinación de las clases III/V o IV/IV. En el primer caso, el cónyuge con mayores ingresos recibe el doble del tipo de exención básico, mientras que el segundo asalariado tributa por ingresos muy bajos. En el segundo caso, ambos cónyuges tributan en función del tipo de exención estándar. La elección de la clase impositiva solo tiene importancia para la retención en origen y, por tanto, para los ingresos que están inmediatamente disponibles. Tras la liquidación del impuesto sobre la renta, que se produce unos meses después de que haya finalizado el ejercicio fiscal, la devolución del impuesto no se ve afectada por la elección de la clase impositiva. Además, los empleadores también están obligados a deducir en origen las contribuciones al sistema de seguridad social.

Clases de impuestos (grupos de impuestos, Lohnsteuerklasse también conocido como Steuerklassen )

La tributación en la fuente de las rentas de capital se realizará con un tipo impositivo fijo del 25% (más el recargo de solidaridad del 5,5% del importe del impuesto y, en su caso, el impuesto eclesiástico).

La legislación alemana sobre el impuesto sobre la renta permite deducir de la renta una cantidad considerable de gastos de los contribuyentes a la hora de calcular la renta imponible. Esto se aplica a los gastos directamente relacionados con los ingresos. Además, también son deducibles otros gastos, como por ejemplo determinados pagos de seguros, gastos por enfermedad, gastos de ayuda a domicilio y pagos de manutención.

En los años 2020 a 2022, los trabajadores que trabajen desde casa podrán deducir 5 EUR por cada día natural trabajado desde casa (que aumentará a 6 EUR a partir del período de evaluación de 2023), hasta un máximo de 600 EUR anuales. Esto significa que se puede reclamar un máximo de 120 días (que aumentará a 210 días a partir del período de evaluación de 2023). [5]

Deducción fiscal de los perceptores de rentas extranjeras

Los ingresos nacionales obtenidos por artistas, deportistas, licenciatarios y miembros de consejos de administración extranjeros, tal como se definen en el artículo 49 de la Ley del impuesto sobre la renta (EStG), están sujetos a una obligación tributaria limitada. Estos ingresos se gravan mediante un procedimiento especial conocido como procedimiento de deducción fiscal según el artículo 50a de la EStG.

En este procedimiento, los deudores nacionales de la remuneración, como los organizadores y los licenciatarios, deben retener impuestos de sus pagos a los acreedores de remuneración extranjeros y pagar los impuestos a la Oficina Federal Central de Impuestos (BZSt) para su liquidación. Para pagar el impuesto, deben presentar electrónicamente una declaración de impuestos a la BZSt y pagar los impuestos calculados. Este procedimiento es similar a las deducciones de impuestos sobre el salario, en las que los empleadores deben retener y pagar los impuestos de sus empleados. [14]

Devolución y exención de la retención en origen para acreedores de remuneraciones extranjeros Los acreedores de remuneraciones extranjeros pueden solicitar la devolución de la retención en origen pagada por un deudor de remuneraciones en su nombre de conformidad con el § 50a EStG. Esto es posible si el convenio para evitar la doble imposición (CDI) correspondiente exime la remuneración total o parcialmente de la tributación alemana. Alternativamente, el acreedor de remuneraciones puede solicitar un certificado de exención antes del pago. Si el deudor de remuneraciones tiene este certificado en el momento del pago, no tiene que retener ningún impuesto o solo a un tipo inferior. [14]

La obligación de presentar la declaración del impuesto sobre la renta no se aplica a todos. Por ejemplo, los contribuyentes solteros que obtienen exclusivamente ingresos sujetos a retención en la fuente están exentos de esta obligación, porque su deuda tributaria se considera al menos pagada mediante la retención en la fuente. No obstante, cualquier persona que tenga plena obligación tributaria puede presentar una declaración de impuestos, teniendo en cuenta el impuesto ya retenido en la fuente y las posibles deducciones. En muchos casos, esto puede dar lugar a una devolución de impuestos.

En Alemania, las parejas casadas deben presentar declaraciones de impuestos conjuntas, a menos que estén legalmente separadas o uno de los cónyuges solicite presentarlas por separado (en ese caso se pueden emprender acciones legales). [15]

Las personas físicas que no residen en Alemania ni tienen su domicilio habitual en este país solo están obligadas a tributar en este país si obtienen ingresos que tengan un contexto interno (alemán) cercano. Esto incluye, en particular, los ingresos procedentes de bienes inmuebles en Alemania o de un establecimiento permanente en Alemania.

Todo propietario de una propiedad inmobiliaria en Alemania que no resida en el país está sujeto a un impuesto personal sobre los ingresos derivados de su propiedad en ese país. Los inversores inmobiliarios no residentes también están obligados a presentar una declaración anual del impuesto sobre la propiedad en Alemania. [16]

Para ser considerado residente en Alemania, una persona debe pasar más de 183 días en el país durante un período de dos años. Es importante tener en cuenta que los propietarios de bienes inmuebles alemanes están sujetos al pago de impuestos independientemente de su estatus de residente fiscal.

Alemania ha firmado convenios fiscales con cerca de 90 países para evitar la doble imposición. Estos convenios se enmarcan en el derecho internacional público y tienen por objeto evitar tanto la doble imposición como la doble no imposición de personas físicas y jurídicas. La estructura básica de los convenios de doble imposición firmados por Alemania se basa en el Convenio Modelo de la OCDE .

Además de los convenios de doble imposición en materia de impuestos sobre la renta y el patrimonio, existen convenios especiales de doble imposición en materia de impuestos sobre sucesiones y donaciones y sobre vehículos de motor, así como convenios en materia de asistencia jurídica y administrativa y de intercambio de información. En particular, el intercambio de información entre las autoridades fiscales es un elemento importante para detectar y combatir la evasión y la elusión fiscales y para permitir una tributación precisa.[4]

Los ingresos laborales obtenidos en Alemania están sujetos a distintas cotizaciones a los seguros de salud, pensiones, cuidados y desempleo. Las cotizaciones se calculan como un porcentaje de los ingresos hasta un determinado límite que se reparte a partes iguales entre el empleado y el empleador. Tabla de cotizaciones para 2018: [17]

El impuesto de sociedades grava en primer lugar a las empresas de capital, en particular las sociedades anónimas y las sociedades de responsabilidad limitada, así como a otras sociedades como, por ejemplo, las cooperativas , las asociaciones y las fundaciones . Las empresas unipersonales y las sociedades colectivas no están sujetas al impuesto de sociedades: los beneficios obtenidos por estas entidades se imputan a sus socios individuales y luego se gravan en el marco de sus facturas de impuesto sobre la renta de las personas físicas.

Las empresas con domicilio o gestión en Alemania están sujetas al impuesto de sociedades en su totalidad, lo que significa que sus ganancias nacionales y extranjeras están sujetas a impuestos en Alemania. Algunas empresas corporativas están exentas del impuesto de sociedades, por ejemplo, las fundaciones benéficas, las instituciones eclesiásticas y los clubes deportivos.

Desde el 1 de enero de 2008, el impuesto de sociedades en Alemania es del 15%. Si se tienen en cuenta tanto el recargo de solidaridad (5,5% del impuesto de sociedades) como el impuesto sobre actividades económicas (con una media del 14% en 2008), el impuesto sobre sociedades en Alemania es ligeramente inferior al 30%.

La base imponible del impuesto de sociedades está constituida por los ingresos obtenidos por la sociedad durante el año natural. El beneficio imponible se determina a partir del resultado de las cuentas anuales ( balance y cuenta de pérdidas y ganancias ) elaboradas de conformidad con el Código de Comercio. En ocasiones, lo que se considera un beneficio fiscal difiere de lo que se considera un beneficio comercial, en cuyo caso prevalecen las disposiciones de la legislación fiscal.

En caso de pago de dividendos a personas físicas, se aplica un impuesto sobre los rendimientos del capital a un tipo del 25 %. Desde el 1 de enero de 2009, este impuesto es definitivo para las personas físicas residentes en Alemania. También se aplica un recargo de solidaridad al impuesto sobre los rendimientos del capital.

Cuando se pagan dividendos a una empresa que está sujeta al impuesto de sociedades, la empresa beneficiaria está exenta en gran medida de pagar impuestos sobre estos ingresos. En su evaluación fiscal, solo el 5% de los dividendos se agrega a los beneficios como gastos operativos no deducibles. Lo mismo se aplica si una empresa corporativa sujeta al impuesto vende acciones de otra empresa.

La deducción de impuestos sobre los dividendos pagados por una filial con plena obligación tributaria a una matriz extranjera domiciliada en la UE se elimina bajo ciertas condiciones, por ejemplo, la empresa matriz debe tener una participación directa en la filial de al menos el 15%.

En el derecho fiscal alemán, las empresas independientes pueden ser consideradas como unidades fiscales integradas a efectos fiscales ( Organschaft ). En una unidad fiscal integrada, una empresa legalmente independiente (la empresa controlada) acepta, en virtud de un acuerdo de agrupación de pérdidas y ganancias, pasar a depender financiera, económica y organizativamente de otra empresa (la empresa controladora). La empresa controlada se compromete a transferir todos sus beneficios a la empresa controladora. Otro requisito es que la empresa controladora tenga la mayoría de los derechos de voto en la empresa controlada.

En términos tributarios, el reconocimiento de una unidad fiscal implica que los ingresos de la empresa controlada se asignan a la empresa controladora, lo que brinda la oportunidad de equilibrar las ganancias y pérdidas dentro de la unidad fiscal integrada.

Los empresarios que realizan actividades comerciales están sujetos al impuesto sobre actividades económicas ( Gewerbesteuer ) así como al impuesto sobre la renta o impuesto de sociedades . A diferencia de este último, el impuesto sobre actividades económicas lo cobran las autoridades locales o los municipios , que tienen derecho a cobrar la totalidad del importe. El tipo impositivo lo fija cada autoridad local por separado dentro del rango de tipos prescritos por el gobierno central. A partir del 1 de enero de 2008, el tipo medio es del 14% de los beneficios sujetos al impuesto sobre actividades económicas.

La entidad comercial debe presentar la declaración del impuesto sobre actividades económicas en la oficina de Hacienda, al igual que sus otras declaraciones de impuestos. Teniendo en cuenta las deducciones, la oficina de Hacienda local ( Finanzamt ) calcula los ingresos comerciales y luego proporciona la cifra aplicable para una evaluación del impuesto sobre actividades económicas a la autoridad local que recauda el impuesto. La base de beneficios subyacente, así como las diferencias de impuestos contables para las jurisdicciones locales de impuestos sobre actividades económicas, pueden diferir de las utilizadas para el impuesto de sociedades. Sobre la base de la tasa de recaudación ( Hebesatz ) vigente en su área, la autoridad local calcula el impuesto sobre actividades económicas a pagar.

Las empresas unipersonales y los miembros de una sociedad pueden deducir una gran parte del impuesto comercial de su factura de impuesto sobre la renta personal.

A partir del 1 de enero de 2008, las personas jurídicas ya no podrán deducir el impuesto sobre actividades económicas de sus beneficios imponibles.

Los municipios aplican un impuesto sobre bienes inmuebles ( Grundsteuern ). Las tasas impositivas varían porque dependen de la decisión del parlamento local. El impuesto se paga cada trimestre. En 2018, el Tribunal Constitucional alemán dictaminó que el impuesto sobre bienes inmuebles actual no se ajusta a la constitución. Esto se debe a que las propiedades se gravan en función de su valor a principios de la década de 1960 (1930 en Alemania del Este), lo que viola el principio de equidad horizontal.

Las transmisiones de bienes inmuebles están sujetas a impuestos ( Grunderwerbsteuer ). El comprador y el vendedor son deudores comunes del impuesto. En general, el comprador tiene que pagar el impuesto. El tipo impositivo lo define cada estado federado. En general, el tipo impositivo es del 3,5 %, pero todos los estados federados, excepto Baviera y Sajonia, lo han aumentado desde 2011. La mayoría de los estados federados tienen ahora un tipo impositivo del 4,5 % o 5 %; los más elevados son Renania del Norte-Westfalia, Sarre y Schleswig-Holstein con un 6,5 %.

Los inversores inmobiliarios también se ven afectados por el impuesto a la especulación ( Spekulationssteuer ). Este impuesto se aplica a las ganancias generadas por inversiones inmobiliarias, si se venden menos de diez años después de la compra. Las deducciones por depreciación de años anteriores se suman al precio de venta de la vivienda, para obtener una ganancia imponible más alta. [18]

En Alemania, los beneficios obtenidos por la venta de bienes inmuebles se consideran ganancias de capital si el inmueble se ha conservado durante menos de diez años. [19]

Por ejemplo, si una persona compró un apartamento en 2015 y lo alquiló, y ahora quiere venderlo para obtener una ganancia, tendría que pagar impuestos sobre sus ganancias si vende la propiedad antes de que finalice el período especulativo en 2025. [20]

Una única ley regula tanto el impuesto sobre sucesiones como el impuesto sobre donaciones, y exige el pago de tasas que van del 7% al 50% tanto en las transmisiones posteriores al fallecimiento como en las donaciones entre vivos. A diferencia del impuesto sobre sucesiones de Estados Unidos , el impuesto sobre sucesiones y donaciones lo paga el receptor de la transmisión. Las tasas impositivas dependen del monto y de la relación entre donante y receptor. También existen importantes tasas de exención, que ascienden a 500.000 € para transmisiones entre parejas casadas y 400.000 € para transmisiones a hijos (hijastros) propios. Se aplican deducciones de hasta el 100% en casos como las casas familiares y las posesiones de empresarios.

En Alemania no existe un impuesto especial sobre las plusvalías . Las plusvalías derivadas de la enajenación privada sólo pueden ser gravadas en determinadas circunstancias. Desde el 1 de enero de 2009, en Alemania se aplica un impuesto final ( Abgeltungsteuer ) del 25% más un recargo de solidaridad del 5,5%. Este impuesto puede aplicarse como un impuesto sobre las plusvalías para personas residentes, por ejemplo, en el caso de la enajenación de acciones. El Abgeltungsteuer sustituye al anterior procedimiento de recaudación a mitad de período que estaba en vigor en Alemania desde 2001.

Los beneficiarios que residen en el extranjero pueden obtener la exención de la deducción fiscal o el reembolso del impuesto sobre las ganancias de capital ya retenido y remitido mediante un procedimiento de solicitud por escrito.

También se puede obtener una exención mediante el procedimiento de soporte de datos (DTV). El DTV sólo es adecuado para las entidades financieras que presentan regularmente un gran número de solicitudes de reembolso del impuesto sobre las plusvalías (KapSt) y del recargo de solidaridad (SolZ) en nombre de sus clientes residentes en el extranjero. [21]

En principio, todos los servicios y productos generados por una empresa en Alemania están sujetos al impuesto sobre el valor añadido (IVA). El IVA alemán forma parte del sistema de IVA de la Unión Europea .

Ciertos bienes y servicios están exentos por ley del impuesto sobre el valor añadido; esto se aplica tanto a empresas alemanas como extranjeras.

Por ejemplo, están exentos del impuesto sobre el valor añadido alemán:

El tipo impositivo del impuesto sobre el valor añadido que se aplica en Alemania es del 19%. [23] Se aplica un tipo impositivo reducido del 7%, por ejemplo, a las ventas de determinados alimentos, libros y revistas y transportes.

Debido al COVID-19 , el gobierno aceptó una reducción al 16% (reducida: 5%) desde el 1 de julio de 2020 hasta el 31 de diciembre de 2020 para las tasas. [24] El efecto general previsto de la reducción, estimular la economía, fue marginal [ cita requerida ] [25] y se vio disminuido aún más por los costos de ajustar los precios (que no todas las empresas hicieron), cambiar los sistemas de ventas y facturación, y hacerlo dos veces en tan poco tiempo.

En el plazo de diez días a partir de la finalización de cada trimestre natural, la entidad empresarial debe enviar a la oficina de Hacienda una declaración anticipada en la que debe indicar su propio cálculo del impuesto correspondiente al trimestre natural anterior. El importe a pagar es el impuesto sobre el valor añadido que ha facturado, menos los importes del impuesto soportado deducible. El impuesto soportado deducible es el impuesto sobre el valor añadido que el empresario ha pagado por otras entidades empresariales.

El importe así calculado debe ser abonado a Hacienda mediante un anticipo, es decir, el importe adeudado debe ser abonado íntegramente antes del siguiente trimestre fiscal. Las empresas de mayor tamaño deben presentar la declaración anticipada cada mes. Para los empresarios que acaban de iniciar su actividad profesional o comercial, el período de declaración mensual también se aplica durante el primer año natural y el año siguiente.

Al final del año natural, el empresario deberá presentar una declaración anual de la renta en la que habrá calculado de nuevo el impuesto.

Los empresarios cuyo volumen de negocio (más el impuesto sobre el valor añadido correspondiente) no haya superado los 17.500 euros en el año natural anterior y no se prevea que supere los 50.000 euros en el año en curso (pequeñas empresas) no están obligados a pagar el impuesto sobre el valor añadido. Sin embargo, estas pequeñas empresas no pueden deducir el impuesto soportado que se les haya facturado.

Compras sin IVA para viajeros de países no miembros de la UE Los viajeros de países no miembros de la UE pueden realizar compras sin IVA en Alemania. Para poder beneficiarse de la exención del IVA, debe cumplir las siguientes condiciones:

El equipaje personal incluye los artículos que lleva consigo al cruzar la frontera, como el equipaje de mano o los artículos que lleva en un vehículo que utiliza, así como el equipaje de mano facturado. El equipaje transportado o enviado no se considera equipaje de mano.

Desde el 1 de enero de 2020, solo las compras con un importe de factura igual o superior a 50,01 euros pueden dar lugar a una exención del IVA para el comerciante minorista que realiza el suministro. Dado que la administración aduanera solo confirma la exportación realizada por una persona residente en un tercer país, el sello no hace ninguna declaración sobre una exención fiscal asociada para el comerciante que este pueda trasladar a su cliente. [26]

El límite de 50 euros se suprimirá cuando sea posible la confirmación automática de la exportación de mercancías por parte de una persona residente en el tercer país. Actualmente se está desarrollando un sistema informático destinado a tal fin, pero aún no se puede indicar una fecha concreta para su puesta en funcionamiento. [26]

Según la fuente están exentos de la exención del impuesto turístico:

Es importante mencionar que la nacionalidad no es importante, lo único decisivo es el lugar de residencia. Por ejemplo, un ciudadano suizo que vive en Alemania no puede realizar compras libres de impuestos.

[26]

Los propietarios de vehículos de motor deben pagar un impuesto que depende del tipo de vehículo (coche, motocicleta, camión comercial, remolque, autocaravana, etc.). El impuesto se paga anualmente después de la matriculación del vehículo.

En el caso de los coches, el impuesto es diferente para los motores de gasolina y diésel. Los vehículos diésel pagan un impuesto más alto. El importe del impuesto también depende de la clase de emisiones (Euro 1 – Euro 6), de si el vehículo diésel tiene filtro de partículas de hollín y de la fecha de matriculación inicial del vehículo.

Los vehículos puramente eléctricos están exentos de impuestos durante al menos cinco años después de su matriculación inicial. [27]

Desgravaciones estándar y gastos relacionados con el trabajo:

Alivios del estado civil estándar, la obligación tributaria de los cónyuges se determina utilizando un método de división.

Resultados: Debido a la tributación progresiva de la renta y a los distintos niveles de ingresos, este método reduce la carga impositiva para las parejas en comparación con las evaluaciones individuales, lo que beneficia económicamente al hogar. El mayor beneficio de la división de ingresos se produce cuando uno de los cónyuges no tiene ingresos imponibles, y disminuye a medida que los ingresos de los cónyuges se vuelven más similares. Este enfoque garantiza que ambos asalariados afronten tasas impositivas promedio y marginales iguales, independientemente de cómo se distribuyan los ingresos entre ellos.

Alivio(s) para niños

En 2022, se pueden obtener desgravaciones fiscales de la siguiente manera: 2.628 EUR por el primer y segundo hijo, 2.700 EUR por el tercer hijo y 3.000 EUR por el cuarto hijo y siguientes. A los padres se les concede una desgravación fiscal aumentada de 2.810 EUR para la manutención de los hijos y 1.464 EUR adicionales para los gastos de cuidado y educación, lo que supone un total de 4.274 EUR. Estas cantidades se duplican para los padres que evalúan conjuntamente y para los padres solteros que no reciben pensión alimenticia del otro padre. Si la desgravación fiscal es inferior a la desgravación basada en estas cifras, la desgravación fiscal sustituye a la desgravación fiscal. Se presume que un padre soltero siempre se beneficiará de las desgravaciones duplicadas.

En 2022, las familias con hijos recibirán además una bonificación única de 100 euros por hijo, que no reduce la ayuda básica a la renta para los solicitantes de empleo. En el caso de los hogares con ingresos más altos, esta bonificación se deducirá de la desgravación fiscal por hijo. Desde el 1 de enero de 2015, las familias monoparentales tienen derecho a una prestación adicional estándar de 1.908 euros (antes 1.308 euros), que se incrementa en 240 euros por cada hijo adicional en el hogar.

Desde 2020, la desgravación fiscal estándar para padres solteros se aumentó a 4.008 EUR, inicialmente como respuesta temporal a los desafíos relacionados con la pandemia durante 2020 y 2021, y se hizo permanente a partir de 2022 para apoyar a las familias monoparentales.

Alivios para contribuciones a la seguridad social y seguros de vida

Las deducciones incluyen la seguridad social y los gastos de previsión futuros (por ejemplo, seguro de vida), sujetos a límites específicos. Desde 2005, el proceso de deducción es el siguiente:

Desde el 1 de enero de 2010, las contribuciones anuales de los trabajadores al seguro obligatorio de enfermedad (excluidas las prestaciones por enfermedad, que se supone que representan el 96 % de las contribuciones totales de salud) y al seguro de dependencia son deducibles de la base imponible. Si estas contribuciones no superan los 1.900/3.800 euros (soltero/casado), se permiten deducciones adicionales para el seguro de desempleo y otras primas de seguros hasta ese límite.

Gastos relacionados con el trabajo

Se ha aumentado la deducción a tanto alzado por gastos relacionados con el trabajo hasta 1.200 euros por trabajador (hasta 2021: 1.000 euros). Los gastos que superen esta cantidad son totalmente deducibles (sin límite). Para 2020 y 2021 se ha introducido una deducción por "trabajo desde casa", que permite trabajar exclusivamente desde casa hasta un máximo de 5 euros al día, con un límite de 600 euros al año (120 días laborables). Esta deducción se mantendrá en 2022 y se incluye en la deducción a tanto alzado general por gastos relacionados con el trabajo.

Gastos especiales

Una cantidad fija de 36/72 EUR (solteros/parejas) para gastos especiales, como por ejemplo la contabilidad fiscal. Los gastos reales que superen esta cantidad serán totalmente deducibles si el contribuyente los justifica.

Alivio para los ciudadanos que afrontan el aumento de los costes energéticos

Una desgravación única del precio de la energía de 300 EUR para todos los contribuyentes que trabajan en 2022, gravable pero no reducida por las contribuciones a la seguridad social.

Se han mejorado las amortizaciones existentes, por ejemplo, para determinados gastos de mantenimiento de viviendas particulares y para pequeñas y medianas empresas. Se ha vuelto a introducir una amortización decreciente para los activos muebles durante dos años (2009-2010). Las empresas pueden trasladar pérdidas a ejercicios anteriores y solicitar la devolución del impuesto de sociedades o sobre la renta pagado. Como resultado, obtienen una mejora en la liquidez. A partir del 1 de enero de 2010, el tipo impositivo del IVA aplicable al alojamiento en hoteles se reduce del 19 % al 7 %.