El contagio financiero se refiere a “la propagación de perturbaciones del mercado –en su mayoría a la baja– de un país a otro, un proceso que se observa a través de movimientos conjuntos de los tipos de cambio, los precios de las acciones, los diferenciales de los bonos soberanos y los flujos de capital”. [1] El contagio financiero puede ser un riesgo potencial para los países que están tratando de integrar su sistema financiero con los mercados e instituciones financieras internacionales. Ayuda a explicar una crisis económica que se extiende a países vecinos, o incluso a regiones.

El contagio financiero ocurre tanto a nivel internacional como a nivel nacional. A nivel nacional, generalmente la quiebra de un banco o intermediario financiero nacional desencadena la transmisión cuando incumple los pasivos interbancarios y vende activos en una venta de liquidación , socavando así la confianza en bancos similares. Un ejemplo de este fenómeno es la agitación posterior en los mercados financieros de los Estados Unidos . [2] El contagio financiero internacional, que ocurre tanto en las economías avanzadas como en las economías en desarrollo , es la transmisión de la crisis financiera a través de los mercados financieros para las economías directas o indirectas. Sin embargo, en el sistema financiero actual, con el gran volumen de flujo de efectivo , como los fondos de cobertura y la operación transregional de los grandes bancos, el contagio financiero generalmente ocurre simultáneamente tanto entre instituciones nacionales como entre países. La causa del contagio financiero generalmente está más allá de la explicación de la economía real, como el volumen de comercio bilateral. [3]

El término contagio financiero ha generado controversia en los últimos años. Algunos sostienen que los vínculos fuertes entre países no son necesariamente contagio financiero, y que el contagio financiero debería definirse como un aumento de los vínculos entre mercados después de un shock en un país, lo cual es muy difícil de determinar tanto con modelos teóricos como con trabajos empíricos. Además, algunos académicos sostienen que en realidad no hay contagio en absoluto, sino solo un alto nivel de comovimiento del mercado en todos los períodos, lo que constituye la "interdependencia" del mercado. [4]

En términos más generales, existe controversia en torno a la utilidad del término "contagio" como metáfora para describir el "atractivo" de los fenómenos sociales, así como un debate sobre la aplicación de modelos y conceptos contextuales específicos de la biomedicina y la epidemiología para explicar la difusión de perturbaciones dentro de los sistemas financieros. [5]

El contagio financiero puede crear volatilidad financiera y dañar gravemente la economía y los sistemas financieros de los países. Existen varias ramas de clasificación que explican el mecanismo del contagio financiero, que son los efectos de contagio y las crisis financieras que son causadas por la influencia del comportamiento de los cuatro agentes. Los cuatro agentes que influyen en la globalización financiera son los gobiernos , las instituciones financieras , los inversores y los prestatarios . [6]

La primera rama, los efectos indirectos, pueden considerarse como externalidades negativas. Los efectos indirectos también se conocen como contagio basado en los fundamentos. [1] Estos efectos pueden ocurrir a nivel mundial, afectando gravemente a muchos países del mundo, o a nivel regional, afectando solo a los países vecinos. Los grandes actores, que son en su mayoría países grandes, suelen tener un efecto global. Los países más pequeños son los actores que suelen tener un efecto regional. "Estas formas de co-movimientos normalmente no constituirían un contagio, pero si ocurren durante un período de crisis y su efecto es adverso, pueden expresarse como contagio". [1]

"Las causas fundamentales del contagio incluyen shocks macroeconómicos que tienen repercusiones a escala internacional y shocks locales transmitidos a través de vínculos comerciales, devaluaciones competitivas y vínculos financieros". [1] Puede conducir a algunos co-movimientos en los flujos de capital y precios de los activos. Los shocks comunes pueden ser similares a los efectos de los vínculos financieros. "Una crisis financiera en un país puede conducir a efectos financieros directos, incluyendo reducciones en los créditos comerciales, inversión extranjera directa y otros flujos de capital al exterior". [1] Los vínculos financieros provienen de la globalización financiera ya que los países tratan de estar más integrados económicamente con los mercados financieros globales. Allen y Gale (2000), [7] y Lagunoff y Schreft (2001) [8] analizan el contagio financiero como resultado de los vínculos entre intermediarios financieros. Los primeros proporcionan un modelo de equilibrio general para explicar que un pequeño shock de preferencia de liquidez en una región puede propagarse por contagio a toda la economía y la posibilidad de contagio depende en gran medida de la integridad de la estructura de los reclamos interregionales . Este último propuso un modelo dinámico estocástico de teoría de juegos de fragilidad financiera , a través del cual explica que las carteras interrelacionadas y los compromisos de pago forjan vínculos financieros entre los agentes y así hacen que puedan ocurrir dos tipos relacionados de crisis financieras en respuesta.

Los vínculos comerciales son otro tipo de shock que tiene similitudes con los shocks comunes y los vínculos financieros. Estos tipos de shocks se centran más en su integración, lo que provoca impactos locales. "Cualquier socio comercial importante de un país en el que una crisis financiera ha inducido una fuerte depreciación actual podría experimentar una caída de los precios de los activos y grandes salidas de capital o podría convertirse en el blanco de un ataque especulativo, ya que los inversores anticipan una disminución de las exportaciones al país en crisis y, por lo tanto, un deterioro de la cuenta comercial". [1] Kaminsky y Reinhart (2000) [9] documentan la evidencia de que los vínculos comerciales de bienes y servicios y la exposición a un acreedor común pueden explicar los grupos de crisis anteriores, no solo la crisis de la deuda de principios de los años 1980 y 1990, sino también el patrón histórico observado de contagio.

La devaluación competitiva también está asociada con el contagio financiero. La devaluación competitiva, también conocida como guerra de divisas , es cuando varios países compiten entre sí para obtener una ventaja competitiva al tener tipos de cambio bajos para su moneda. "La devaluación en un país afectado por una crisis reduce la competitividad exportadora de los países con los que compite en terceros mercados, ejerciendo presión sobre las monedas de otros países; especialmente cuando esas monedas no flotan libremente". [1] Esta acción hace que los países actúen de manera irracional debido al miedo y la duda. "Si los participantes del mercado esperan que una crisis monetaria conduzca a un juego de devaluación competitiva, naturalmente venderán sus tenencias de valores de otros países, restringirán sus préstamos o se negarán a renovar préstamos a corto plazo a prestatarios de esos países". [1]

Otra rama del contagio es la crisis financiera, a la que también se hace referencia como fenómeno irracional. Una crisis financiera como una rama del contagio se forma cuando "se produce un co-movimiento, incluso cuando no hay shocks globales y la interdependencia y los fundamentos no son factores". [1] Es causada por cualquiera de los comportamientos de los cuatro agentes que influyen en la globalización financiera. Algunos ejemplos que pueden causar contagio son el aumento de la aversión al riesgo, la falta de confianza y los temores financieros. Bajo el canal de información correlacionada, los cambios de precios en un mercado se perciben como que tienen implicaciones para los valores de los activos en otros mercados, lo que hace que sus precios también cambien (King y Wadhwani (1990)). [10] Además, Calvo (2004) defiende el canal de shock de liquidez correlacionado, lo que significa que algunos participantes del mercado necesitan liquidar y retirar algunos de sus activos para obtener efectivo, tal vez después de experimentar una pérdida inesperada en otro país y necesitan restablecer los índices de suficiencia de capital. [11] Este comportamiento transmitirá efectivamente el shock.

De los cuatro agentes, el comportamiento de un inversor parece ser uno de los que más puede afectar al sistema financiero de un país. [1] Hay tres tipos diferentes de comportamientos de los inversores, que generalmente se consideran racionales o irracionales y de forma individual o colectiva.

El primer tipo de comportamiento es cuando "los inversores toman medidas que son racionales a nivel individual ex ante pero que conducen a movimientos conjuntos excesivos, excesivos en el sentido de que no pueden explicarse por fundamentos reales". [1] Se divide en dos subcategorías: problemas de liquidez e incentivos y asimetrías de información y problemas de coordinación. La primera subcategoría es la de problemas de liquidez e incentivos. Una reducción de los precios de las acciones puede resultar en una pérdida de dinero para los inversores. "Estas pérdidas pueden inducir a los inversores a vender valores en otros mercados para recaudar efectivo en previsión de una mayor frecuencia de reembolsos". [1] Estos problemas de liquidez también son desafíos para los bancos, específicamente los bancos comerciales. Los problemas de incentivos también pueden tener los mismos efectos que los problemas de liquidez. Por ejemplo, las primeras señales de una crisis pueden hacer que los inversores vendan sus tenencias en algunos países, lo que da como resultado que el valor de las acciones y de los diferentes mercados de activos en las economías disminuya. Esto hace que el valor de las monedas en estas economías también disminuya. La segunda subcategoría es la de asimetrías de información y problemas de coordinación. Este tipo de comportamiento de los inversores puede considerarse racional o irracional. Esta subcategoría se da cuando un grupo o país tiene más información o una información significativamente mejor que otro grupo o país. Esto puede causar un problema de fallo del mercado , que podría provocar una crisis financiera.

El segundo tipo de comportamiento de los inversores se centra en los equilibrios múltiples. Se centra en los cambios de comportamiento del inversor cuando el mercado financiero puede tener múltiples cambios de equilibrio. Así, "el contagio se produce cuando una crisis en un mercado financiero hace que otro mercado financiero se mueva o salte a un mal equilibrio, caracterizado por una devaluación, una caída de los precios de los activos, salidas de capital o impago de la deuda". [1] El tercer tipo de comportamiento es cuando hay un cambio en el sistema financiero internacional, o en las reglas del juego. Puede hacer que los inversores ajusten sus comportamientos después de que se produzca una transacción financiera internacional o se produzca una crisis inicial. Estos comportamientos pueden dar lugar a un efecto de contagio.

Además, existen algunas explicaciones menos desarrolladas para el contagio financiero. Algunas explicaciones para el contagio financiero, especialmente después del default ruso en 1998, se basan en cambios en la "psicología", "actitud" y "comportamiento" de los inversores. Esta corriente de investigación se remonta a los primeros estudios de la psicología de masas de Mackay (1841) [12] y los primeros modelos clásicos de difusión de enfermedades fueron aplicados a los mercados financieros por Shiller (1984). [13] Además, Kirman (1993) analiza un modelo simple de influencia que está motivado por el comportamiento de búsqueda de alimentos de las hormigas, pero que es aplicable, sostiene, al comportamiento de los inversores del mercado de valores. [14] Ante una elección entre dos pilas idénticas de comida, las hormigas cambian periódicamente de una pila a la otra. Kirman supone que hay N hormigas y que cada una cambia aleatoriamente entre pilas con probabilidad ε (esto evita que el sistema se quede atascado con todas en una pila o en la otra), e imita a otra hormiga elegida aleatoriamente con probabilidad δ. [15] Eichengreen, Hale y Mody (2001) se centran en la transmisión de las crisis recientes a través del mercado de deuda de los países en desarrollo. [16] Observan que el impacto de los cambios en el sentimiento del mercado tiende a limitarse a la región original. También observan que el sentimiento del mercado puede influir más en los precios, pero menos en las cantidades, en América Latina, en comparación con los países asiáticos.

Además, existen algunas investigaciones sobre los factores geográficos que impulsan el contagio. De Gregorio y Valdes (2001) examinan cómo la crisis de la deuda de 1982, la crisis mexicana de 1994 y la crisis asiática de 1997 se propagaron a una muestra de otros veinte países. [17] Observan que el efecto de vecindad es el determinante más importante de qué países sufren el contagio. Los vínculos comerciales y las similitudes en el crecimiento previo a la crisis también son importantes, aunque en menor medida que el efecto de vecindad.

El término " contagio " se introdujo por primera vez en julio de 1997, cuando la crisis monetaria en Tailandia se extendió rápidamente por todo el este de Asia y luego a Rusia y Brasil. Incluso los mercados desarrollados de América del Norte y Europa se vieron afectados, ya que los precios relativos de los instrumentos financieros cambiaron y causaron el colapso de Long-Term Capital Management (LTCM), un gran fondo de cobertura estadounidense. La crisis financiera que comenzó en Tailandia con el colapso del baht tailandés se extendió a Indonesia , Filipinas , Malasia , Corea del Sur y Hong Kong en menos de dos meses. [18] Esto hizo que los economistas se dieran cuenta de la importancia del contagio financiero y produjo un gran volumen de investigaciones al respecto. Sin embargo, hubo episodios de crisis financiera internacional que ocurrieron antes de la introducción del término contagio.

Algunos analistas, entre ellos Bordo y Murshid, identifican la crisis que se produjo en 1825 como la primera crisis financiera internacional. "La liberación de América Latina a principios de la década de 1820 condujo a una entrada masiva de capitales de Gran Bretaña para financiar la explotación de minas de oro y plata y de préstamos soberanos a las repúblicas recién independizadas". [19] Entre las nuevas industrias que empezaron a crecer, un aumento de la influencia extranjera y una expansión monetaria liberal después de las guerras napoleónicas , hubo un aumento de la irracionalidad en la Bolsa de Valores de Londres . Como resultado, el banco decidió aumentar su tasa de descuento. El mercado de valores se desplomó en octubre, lo que desencadenó una crisis bancaria alrededor de diciembre. Esta crisis se extendió por todo el continente. "Esta crisis se extendió a América Latina cuando se cortaron los préstamos extranjeros, una disminución de la inversión y las exportaciones redujeron los ingresos fiscales y llevaron a incumplimientos de la deuda soberana en toda la región". [19]

Una de las mayores crisis mundiales fue el desplome de la bolsa de Wall Street en octubre de 1929. El fracaso de 1929 a 1933 fue presagiado por colapsos en los precios de las materias primas en múltiples naciones emergentes. El auge del mercado de valores en Nueva York en 1928 ahogó los flujos de capital estadounidense a Europa central y América Latina y precipitó crisis monetarias en varios países ( Australia , Argentina , Uruguay y Brasil ) y a principios de 1929. [19] El desplome de Wall Street causó sobresaltos en los mercados de valores a nivel mundial. Esto se conoce como la Gran Depresión . La crisis estadounidense de 1929 se convirtió en la Gran Depresión en 1930 y 1931 porque la Reserva Federal no tuvo éxito en aliviar múltiples pánicos bancarios. El colapso resultante de los precios y la producción en todo el mundo obligó a los prestatarios soberanos a recortar el servicio de sus deudas y luego a incumplir, precipitando un colapso de los préstamos extranjeros en 1931. [19]

Uno de los factores que contribuyeron a la crisis financiera asiática de 1997 fue el endeudamiento excesivo de los bancos nacionales. Los bancos nacionales continuamente pedían préstamos a países extranjeros y continuamente prestaban dentro de su propio país. En aquel momento, no parecía excesivo, pero después lo pareció. Se hicieron malos préstamos, se asumieron riesgos debido a malentendidos y el nivel de deuda siguió creciendo. "Después del inicio de la crisis, las betas de las acciones nacionales aumentaron y los rendimientos promedio cayeron sustancialmente". [20] La primera moneda que enfrentó problemas fue el baht tailandés. Al tener problemas, el baht tailandés duplicó la deuda de las organizaciones tailandesas, lo que inició la propagación de la crisis a otros países. Mientras esto sucedía, los inversores comenzaron a reevaluar sus inversiones en esta región. Esto provocó que el flujo de dinero desapareciera rápidamente, lo que resultó en el crecimiento de esta crisis.

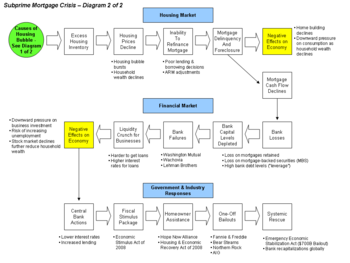

La crisis de 2007-2008 ha sido identificada como la más severa desde la Gran Depresión de 1930. [21] Las principales instituciones financieras de todo el mundo se vieron muy afectadas. La historia de la crisis de 2007-2008 se remonta al estallido de la burbuja inmobiliaria en los Estados Unidos y al aumento de los impagos de hipotecas. Esto se produjo como resultado del mandato del Congreso de los Estados Unidos para que la Hipoteca Nacional Federal aumentara el acceso a la vivienda de bajos ingresos. [22] Como resultado de las altas tasas de impago, muchas instituciones financieras de todo el país se vieron afectadas. Aunque el gobierno estadounidense había intentado salvar la situación mediante dosis de liquidez, la crisis se profundizó aún más. En marzo de 2008, Bear Sterns, un banco de inversión estadounidense, exigió los esfuerzos del gobierno para ser rescatado. En esta etapa, estaba claro que la crisis se había profundizado. Otras instituciones financieras, como el banco Lehman y American International Group (AIG), comenzaron a sentir los efectos de la crisis. [21] La gravedad de esta crisis aumentó y la mayoría de los bancos estadounidenses y europeos retiraron sus préstamos internacionales. Esta medida causó grandes problemas financieros en todo el mundo, especialmente para aquellos países que dependen en gran medida de los préstamos internacionales. El contagio financiero se sintió severamente, especialmente en países cuyos sistemas financieros eran vulnerables debido a las burbujas inmobiliarias locales y los déficits de cuenta corriente. Algunos de los países afectados fueron Alemania, Islandia, España, Gran Bretaña y Nueva Zelanda, entre otros. [21] Muchos analistas y gobiernos no habían podido predecir los efectos reales de la crisis. A medida que las principales economías del mundo comenzaron a sentir los efectos de la crisis, casi todas las economías se vieron afectadas directa o indirectamente. En particular, hubo una caída de las exportaciones y una reducción de los precios de las materias primas.

El contagio financiero es una de las principales causas de la regulación financiera . Una de las principales prioridades tanto de los reguladores financieros nacionales como de las organizaciones internacionales es prevenir el contagio financiero mediante la regulación financiera y la planificación de la arquitectura financiera internacional. Esta prioridad fue especialmente importante durante el período 2007-2008, cuando las economías mundiales se vieron amenazadas por la crisis de las hipotecas de alto riesgo en Estados Unidos y la crisis de la deuda soberana en Europa .

En el plano internacional, en los sistemas financieros modernos de hoy, una compleja red de derechos y obligaciones vincula los balances de una amplia variedad de intermediarios, como los fondos de cobertura y los bancos, en una red financiera mundial. El desarrollo de productos financieros sofisticados, como los swaps de incumplimiento crediticio y las obligaciones de deuda colateralizada , ha complicado la regulación financiera. Como lo ha demostrado la recesión financiera de los Estados Unidos, el detonante de la quiebra de Lehman Brothers extendió drásticamente el shock a todo el sistema financiero y a otros mercados financieros. Por lo tanto, comprender las razones y los mecanismos del contagio financiero internacional puede ayudar a los responsables de las políticas a mejorar el sistema de regulación financiera mundial y, de ese modo, hacerlo más resistente a los shocks y los contagios.

A nivel interno, la fragilidad financiera siempre está asociada con un vencimiento corto de la deuda pendiente, así como de los pasivos públicos contingentes. Por lo tanto, una mejor estructura de regulación financiera interna puede mejorar la liquidez de una economía y limitar su exposición al contagio. Una mejor comprensión del contagio financiero entre los intermediarios financieros , incluidos los bancos , las agencias de calificación y los fondos de cobertura, será propicia para realizar reformas financieras tanto en los Estados Unidos como en los países europeos. Por ejemplo, los reformadores financieros estudian cómo establecer el coeficiente de capital para equilibrar la maximización de las ganancias de los bancos y protegerlos de los shocks y los contagios.

La literatura econométrica sobre pruebas de contagio se ha centrado en los aumentos en la correlación de los retornos entre mercados durante períodos de crisis. Forbes y Rigobon (2002) describieron la imprecisión y el desacuerdo actuales en torno al término contagio. [4] Proponen una definición concreta, un aumento significativo en los vínculos entre mercados después de un shock, y sugieren usar el término "interdependencia" para diferenciar esta definición explícita de la literatura existente. Muestra la debilidad elemental de las pruebas de correlación simples: con un coeficiente de regresión sin cambios , un aumento en la varianza de la variable explicativa reduce el error estándar del coeficiente , causando un aumento en la correlación de una regresión.

Sea el conjunto de activos financieros y el precio del activo en el momento . Una red con contagio se define en forma matricial como , cuyo componente representa la conexión entre dos acciones y . En notación vectorial, el modelo estándar para pruebas de contagio se puede escribir como un modelo VAR ( vector autorregression ) de orden :

donde es un término aleatorio. En su aplicación específica, Forbes y Rigobon (2002) estimaron una variante de este modelo para estudiar el contagio entre países. Primero estimaron las matrices de varianza-covarianza para cada par de países durante el período estable, el período de turbulencia y el período completo. Luego, utilizan las matrices de varianza-covarianza estimadas para calcular los coeficientes de correlación entre mercados (y sus distribuciones asintóticas ) para cada conjunto de mercados y períodos.

Sin embargo, como observan Pesaran y Pick (2007), el contagio financiero es un sistema difícil de estimar econométricamente. [23] Para desenredar el contagio de los efectos de interacción, se deben utilizar variables específicas de cada país para instrumentar los retornos externos. La elección del período de crisis introduce un sesgo en la selección de la muestra, y se debe suponer que los períodos de crisis son lo suficientemente largos como para permitir que las correlaciones se estimen de manera confiable. En consecuencia, no parece haber un consenso sólido en la literatura empírica sobre si el contagio ocurre entre mercados, o cuán fuerte es.

La literatura financiera y económica presenta amplia evidencia de que en tiempos de crisis los co-movimientos entre los retornos de los activos aumentan. [24] Este aumento en la correlación entre los retornos de las garantías de los préstamos provoca un aumento en la volatilidad de los activos bancarios y, por lo tanto, un aumento en el valor de las acciones del banco y su costo de incumplimiento, al tiempo que disminuye el valor de su deuda. [25] El aumento en la correlación puede explicarse por una política de tolerancia procíclica de los reguladores. [26] Dado que los reguladores tienen mayor tolerancia durante las crisis sistémicas, el aumento en la correlación crea incentivos para que los bancos se agrupen y se interconecten de modo que cuando fallan, fallan juntos, aumentando sus posibilidades de ser rescatados. Peleg y Raviv (2018) muestran que a medida que aumenta la correlación entre los retornos de los prestatarios de los bancos, también aumenta el riesgo de los activos. [27] Por lo tanto, un aumento en el co-movimiento de la cartera de préstamos de un banco aumenta el costo de incumplimiento del banco a través de un segundo canal: un aumento en la transferencia de riesgo.

Recientemente, Nasini y Erdemlioglu [28] propusieron un modelo para estudiar cómo los efectos de los diferentes canales de propagación de la red sobre la dinámica de los precios de las acciones varían según el estado de la economía. Partiendo de la idea de que las decisiones y los resultados de las empresas financieras están influenciados por múltiples canales de red, estudiaron la dinámica de los precios de las acciones de empresas que cotizan en bolsa conectadas por relaciones de cadena de suministro, vínculos competitivos y asociaciones comerciales.

Sea el valor de mercado del activo , definido como el precio de la acción multiplicado por el número de acciones en circulación: . En cada momento del tiempo , una red con conexión de tipo se define en forma matricial como , cuyo componente representa la conexión entre dos acciones y . Defina , donde cuantifica la diferencia entre el valor de mercado de y . El modelo econométrico financiero de Nasini y Erdemlioglu se puede escribir como

donde es un término aleatorio. Derivaron una relación importante entre este modelo y el modelo clásico de tres factores de Fama-French . Sea , y y la capitalización de mercado máxima y mínima entre las empresas que cotizan en bolsa en el momento y considere (pequeña menos grande) y (pequeña sobre grande). Cuando , las propiedades bien conocidas de la distribución log-normal implican

donde . De manera similar, cuando ,

Además, su enfoque permite descomponer la dinámica financiera en efectos de propagación de redes y posiciones estructurales de las empresas.