.pdf/page1-440px-Form_1040_(2021).pdf.jpg)

El Formulario 1040 , oficialmente Declaración de Impuesto sobre la Renta de las Personas Físicas de EE. UU. , es un formulario impositivo del IRS que se utiliza para las declaraciones de impuestos federales sobre la renta de las personas físicas presentadas por residentes de los Estados Unidos . El formulario calcula el ingreso tributable total del contribuyente y determina cuánto se le debe pagar al gobierno o reembolsar por él.

Las declaraciones de impuestos sobre la renta de los contribuyentes individuales del año calendario vencen antes del Día de la Declaración de Impuestos , que suele ser el 15 de abril del año siguiente, excepto cuando el 15 de abril cae en sábado, domingo o feriado legal. En esas circunstancias, las declaraciones vencen el siguiente día hábil después del 15 de abril. Se puede obtener una prórroga automática hasta el 15 de octubre para presentar el Formulario 1040 presentando el Formulario 4868 (pero esa presentación no extiende la fecha de pago requerida del contribuyente si se adeudan impuestos; aún así deben pagarse antes del Día de la Declaración de Impuestos).

El formulario 1040 consta de dos páginas (23 líneas en total), sin contar los anexos. [1] La primera página recopila información sobre el contribuyente y sus dependientes. En particular, en esta página se informa el estado civil del contribuyente . La segunda página informa los ingresos, calcula las deducciones y créditos permitidos, calcula el impuesto adeudado dado el ingreso ajustado y aplica los fondos ya retenidos de los salarios o los pagos estimados realizados a la obligación tributaria. En el lado derecho de la primera página se encuentra la casilla de verificación del fondo de la campaña electoral presidencial , que permite a las personas designar que el gobierno federal entregue $3 del impuesto que recibe al fondo de la campaña electoral presidencial. [2] En total, se presentaron 142 millones de declaraciones de impuestos sobre la renta individuales para el año fiscal 2018 (temporada de presentación 2019), el 92% de las cuales se presentaron electrónicamente. [3] [4]

El formulario 1040 (o una variante del mismo) es el formulario tributario principal que presentan las personas que se consideran residentes de los Estados Unidos a efectos tributarios. El formulario principal correspondiente que presentan las empresas es el formulario 1120 , también llamado Declaración de Impuesto sobre la Renta de las Sociedades de los Estados Unidos. [5]

Un individuo se considera residente de los Estados Unidos para efectos fiscales si es ciudadano de los Estados Unidos o extranjero residente de los Estados Unidos para efectos fiscales. [6] : 6 Un individuo es un extranjero residente de los Estados Unidos si pasa la Prueba de Presencia Sustancial o la Prueba de Tarjeta Verde , aunque también hay algunos otros casos; las personas que tienen ingresos tributables en los Estados Unidos pero no cumplen con los criterios para ser extranjeros residentes deben presentar la declaración como extranjeros no residentes para efectos fiscales. [7] : 3 Mientras que los residentes de los Estados Unidos para efectos fiscales presentan el Formulario 1040, los extranjeros no residentes deben presentar el Formulario 1040NR o 1040NR-EZ. [8] También existe un "extranjero de estatus dual" para los extranjeros cuyo estatus cambió durante el año.

Los extranjeros residentes en los Estados Unidos a efectos fiscales generalmente deben presentar una declaración si sus ingresos superan un umbral en el que es probable que sus ingresos imponibles sean positivos, pero hay muchos otros casos en los que puede ser legalmente conveniente presentar una declaración. Por ejemplo, incluso si no se exige, las personas pueden presentar una declaración para recibir un reembolso por los ingresos retenidos o para recibir ciertos créditos (por ejemplo, el crédito fiscal por ingresos del trabajo ). [6] : 6

El formulario puede presentarse en papel o en línea.

La presentación en papel es el método de presentación universalmente aceptado. El formulario 1040, junto con sus variantes, anexos e instrucciones, se puede descargar en formato PDF desde el sitio web del Servicio de Impuestos Internos . [9] Las versiones finales de los formularios para el año fiscal (que en los EE. UU. es el mismo que el año calendario) se publican cerca de fines de enero del año siguiente.

Los formularios en papel se pueden rellenar y guardar electrónicamente utilizando un lector de PDF compatible y luego imprimirse. De esta manera, es fácil conservar copias electrónicas de los formularios completados a pesar de presentarlos en papel. Alternativamente, se pueden imprimir y rellenar a mano. También se puede utilizar una combinación de los enfoques, rellenando parte del contenido electrónicamente y escribiendo el contenido adicional a mano. Como regla general, siempre que sea posible, tiene sentido rellenar electrónicamente, pero en algunos casos puede ser necesario rellenar a mano (por ejemplo, si es necesario añadir notas explicativas adicionales o si la fuente utilizada para el llenado electrónico es demasiado grande para que quepa la información en el espacio proporcionado).

Las únicas partes del formulario que no se pueden completar electrónicamente son las líneas de firma.

El Formulario 1040 en papel, junto con todos los anexos y formularios adicionales pertinentes, debe enviarse en un solo paquete por correo o mensajería a una dirección del IRS determinada por el estado de EE. UU. desde el que el contribuyente presenta la declaración y si se incluye o no un pago. [10]

El IRS acepta declaraciones que estén grapadas o sujetadas con un clip. Sin embargo, ningún cheque o comprobante de pago, así como el Formulario 1040-V adjunto, debe estar grapado o sujeto con un clip junto con el resto de la declaración, ya que los pagos se procesan por separado. [11]

El IRS permite a los residentes de EE. UU. presentar sus declaraciones tributarias electrónicamente de tres maneras: [12]

A muchos preparadores de impuestos remunerados se les exige que presenten sus declaraciones de impuestos individuales de forma electrónica, y la mayoría de los programas de cumplimiento tributario las presentan electrónicamente en nombre del contribuyente. Incluso los preparadores de impuestos que no están obligados a hacerlo deben presentar el Formulario 8948 si optan por presentar la declaración en papel, proporcionando una explicación de por qué no la presentan electrónicamente. [14]

Si no se reúnen los requisitos para la presentación gratuita del IRS, dependiendo de la empresa que se utilice, la presentación electrónica puede costar cientos de dólares, mientras que la presentación en papel no tiene costos adicionales a los de impresión y envío. Además, las opciones de presentación electrónica existentes pueden no ofrecer suficiente flexibilidad con respecto a la organización de la declaración de impuestos, la adición de anexos o la inclusión de notas explicativas escritas que puedan ayudar a evitar las preguntas del IRS. En el pasado, la presentación electrónica podía exponer los datos del contribuyente al riesgo de pérdida accidental o robo de identidad , [15] [16] pero ahora la presentación electrónica con empresas de buena reputación se considera más segura que la presentación en papel. [17] [18]

El formulario 1040 debe estar firmado y fechado para que se considere válido. Si se presenta en forma conjunta con un cónyuge, ambos deben firmar y fechar. [19] Si la declaración se presenta electrónicamente, las personas deben utilizar un PIN de autoselección o un PIN de profesional. [20]

Si una persona decide no presentar una declaración, el IRS puede (después de haber enviado varios recordatorios) presentar una declaración sustituta. [21] [22] [23]

Para presentar la declaración de impuestos regular, además del Formulario 1040 estándar, actualmente existen tres variantes: el 1040-NR, el 1040-SR y el 1040-X.

El formulario 1040-NR es utilizado por contribuyentes que se consideran "extranjeros no residentes" para efectos fiscales.

El formulario 1040-SR puede ser utilizado por contribuyentes mayores de 65 años. El formulario 1040-SR es funcionalmente igual que el 1040, pero el 1040-SR es más fácil de completar a mano, porque el texto es más grande y las casillas de verificación son más grandes. [24] Las personas mayores pueden seguir utilizando el formulario 1040 estándar para la presentación de impuestos si lo prefieren. Su creación fue ordenada por la Ley de Presupuesto Bipartidista de 2018, y se utilizó por primera vez para la presentación de impuestos del año fiscal 2019. [25]

El formulario 1040-X (oficialmente, la "Declaración de impuestos individuales enmendada de EE. UU.") se utiliza para realizar correcciones en las declaraciones de impuestos de los formularios 1040, 1040A y 1040EZ que se han presentado anteriormente (nota: los formularios 1040-A y 1040-EZ se discontinuaron a partir del año fiscal 2018, pero aún se puede presentar un 1040X enmendando uno de estos formularios de impuestos presentados para años anteriores).

El 1040-V (oficialmente, el "Comprobante de pago del Formulario 1040") se utiliza como un comprobante de pago opcional que se debe enviar junto con el pago de cualquier saldo adeudado en la línea "Monto adeudado" del 1040. [11]

El formulario es completamente opcional. El IRS aceptará el pago sin el formulario 1040V. Sin embargo, incluir el formulario 1040-V le permite al IRS procesar los pagos de manera más eficiente. [26]

El formulario 1040-V y cualquier pago que lo acompañe deben incluirse en el mismo paquete que la declaración de impuestos, pero no deben graparse ni sujetarse con clips junto con la declaración de impuestos, ya que se procesa por separado. [11]

Desde 1961, el Formulario 1040 ha tenido varios anexos separados. Estos anexos suelen llamarse "anexos" porque antes de 1961, las secciones relacionadas eran anexos en el formulario principal identificados por una letra. El Formulario 1040 actualmente tiene 20 anexos, que pueden ser necesarios presentar según el contribuyente. Para 2009 y 2010 hubo un formulario adicional,Anexo M , debido a la disposición “ Hacer que el trabajo sea rentable ” de la Ley de Recuperación y Reinversión Estadounidense de 2009 (“el estímulo”).

A partir de 2018, el formulario 1040 se "simplificó" separando los números de 6 nuevos anexos, del Anexo 1 al Anexo 6, para que algunas partes del formulario principal fueran opcionales. Los nuevos anexos tenían los números de línea del formulario 1040 anterior para facilitar la transición.

Además de los anexos que se indican, existen docenas de otros formularios que pueden ser necesarios al presentar una declaración de impuestos sobre la renta personal. Por lo general, estos brindan detalles adicionales sobre las deducciones realizadas o los ingresos obtenidos que se enumeran en el formulario 1040 o en sus anexos posteriores.

En 2014 hubo dos adiciones al Formulario 1040 debido a la implementación de la Ley de Atención Médica Asequible : el crédito fiscal para las primas y el mandato individual . [29]

En la mayoría de las situaciones, se deben adjuntar al Formulario 1040 otros formularios del Servicio de Impuestos Internos o de la Administración del Seguro Social , como el Formulario W-2, además de los anexos del Formulario 1040. Hay más de 100 formularios especializados adicionales que pueden necesitar completarse junto con los anexos y el Formulario 1040. [30] Sin embargo, no es necesario adjuntar el Formulario 1099 si no se retuvo ningún impuesto. [31] En general, los formularios enviados por el empleador se utilizan para fundamentar los reclamos de retención, por lo que solo se deben adjuntar los formularios que involucran retención.

Para la mayoría de las personas, la retención es la principal forma de pago de impuestos. Sin embargo, los ingresos que no están sujetos a retención deben calcularse utilizando el Formulario 1040-ES. (Es posible evitar la presentación del Formulario 1040-ES aumentando la retención y presentando en su lugar un Formulario W-4 ). [32]

Los pagos estimados se pueden realizar utilizando el Sistema Electrónico de Pago de Impuestos Federales . [33] [34]

Existe un límite de tres años para que las personas puedan solicitar un reembolso de impuestos. Sin embargo, los pagos que vencen deben realizarse de inmediato. [35]

Además, es posible aplicar los reembolsos a los impuestos del año siguiente [36] y también cambiar de opinión más tarde. [37]

Se puede obtener una prórroga automática hasta el 15 de octubre para presentar el Formulario 1040 presentando el Formulario 4868. Existe una multa por no presentar una declaración de impuestos antes del 15 de abril que depende de si la persona obtuvo una prórroga para la presentación y de la cantidad de impuestos no pagados. Sin embargo, dado que la multa máxima es del 25 % de los impuestos no pagados, si una persona ha pagado todos sus impuestos, no hay multa por no presentar la declaración. [35] [38]

Además de asegurarse de pagar los impuestos del año antes del día de pago de impuestos , también es importante asegurarse de haber pagado impuestos parciales a lo largo del año fiscal en forma de pagos de impuestos estimados o retención de impuestos del empleador. Si no lo ha hecho, se puede aplicar una multa fiscal. [39] La cantidad mínima de impuestos estimados que se deben pagar para evitar multas depende de una variedad de factores, incluidos los ingresos de uno en el año fiscal en cuestión, así como los ingresos de uno en el año anterior (en general, si uno paga el 90% de la obligación tributaria del año en curso o el 100% de la obligación tributaria del año anterior durante el año fiscal, uno no está sujeto a la multa por impuesto estimado incluso si los impuestos de este año son más altos, pero hay algunas salvedades a esa regla). [40] [41] La retención del empleador también se trata de manera diferente al pago de impuestos estimados, en el sentido de que para este último, importa el momento del año en que se realizó el pago, mientras que para el primero, lo único que importa es cuánto se ha retenido al final del año (aunque existen otras restricciones sobre cómo se puede ajustar el patrón de retención que el empleador debe hacer cumplir). [40] [42]

Al presentar el Formulario 1040, la multa por no pagar los impuestos estimados debe incluirse en el formulario (en la línea 79) e incluirse en el total en la línea 78 (si corresponde un pago neto). El contribuyente no está obligado a calcular otros intereses y multas (como la multa por presentación tardía o pago tardío de impuestos). Si el contribuyente opta por calcularlos, la multa calculada puede incluirse en el margen inferior de la página 2 del formulario, pero no debe incluirse en la línea de monto adeudado (línea 78). [43] [44]

Cada estado tiene códigos tributarios separados además de los impuestos federales. El formulario 1040 se utiliza únicamente para los impuestos federales, y los impuestos estatales deben presentarse por separado según el formulario de cada estado. Algunos estados no tienen impuesto sobre la renta. [45] Aunque los impuestos estatales se presentan por separado, muchas declaraciones de impuestos estatales harán referencia a elementos del formulario 1040. Por ejemplo, el formulario 540 de Impuesto sobre la Renta de Residentes de California hace referencia a la línea 37 del formulario 1040 en la línea 13. [46]

Ciertos programas de presentación de impuestos, como TurboTax, presentarán simultáneamente las declaraciones de impuestos estatales utilizando la información completada en el formulario 1040. [47]

El gobierno federal permite a las personas deducir su impuesto estatal sobre la renta o su impuesto estatal sobre las ventas de su impuesto federal a través del Anexo A del Formulario 1040, pero no ambos. [48] Además de deducir el impuesto sobre la renta o el impuesto sobre las ventas, una persona puede deducir además cualquier impuesto estatal sobre bienes raíces o impuestos sobre la propiedad privada. [49]

Un argumento utilizado por los manifestantes contra la legitimidad del Formulario 1040 es el número de control de la OMB de la Ley de Reducción de Trámites. Los manifestantes sostienen que el Formulario 1040 no contiene un "Número de control de la OMB" emitido por la Oficina de Administración y Presupuesto de los Estados Unidos en virtud de la Ley de Reducción de Trámites .

Las cláusulas pertinentes de la Ley de Reducción de Trámites establecen lo siguiente:

Los tribunales han respondido a los argumentos sobre el número de control de la OMB con los siguientes argumentos. 1) El formulario 1040, la declaración del impuesto sobre la renta individual de los EE. UU., contiene el número de control de la OMB desde 1981. [51] 2) Como se ha dictaminado en varios casos, la ausencia de un número de control de la OMB no elimina la obligación legal de presentar o pagar impuestos.

Los casos que involucran el argumento del número de control de la OMB incluyen:

El Tribunal de Apelaciones de los Estados Unidos para el Sexto Circuito sostiene que las disposiciones de la Ley de Reducción de Trámites no son pertinentes ya que la ley se aplica únicamente a las solicitudes de información realizadas después del 31 de diciembre de 1981, y las declaraciones de impuestos a partir de 1981 contenían un Número de Control de la OMB. [52]

El Tribunal de Apelaciones de los Estados Unidos para el Séptimo Circuito rechazó el argumento del contribuyente condenado sobre el número de control de la OMB al afirmar: "Por último, no tenemos ninguna duda de que el IRS ha cumplido con la Ley de Reducción de Trámites. El formulario 1040 lleva un número de control de la OMB, al igual que los demás formularios que el IRS distribuye habitualmente a los contribuyentes. El hecho de que este número haya sido constante desde 1981 no implica que la OMB haya eludido su deber". [53]

En este caso, los agentes del IRS que habían calculado la obligación tributaria de Lawrence cometieron un error y se descubrió que Lawrence debía menos impuestos que los originalmente determinados. Lawrence solicitó al tribunal de primera instancia que ordenara al gobierno que le reembolsara sus honorarios legales, a lo que el tribunal de primera instancia falló en su contra. Apeló ante el Tribunal de Apelaciones de los Estados Unidos para el Séptimo Circuito, alegando que la conducta del gobierno contra él había sido "vejatoria, frívola o de mala fe", y también planteó el argumento del número de control de la OMB.

El Tribunal de Apelaciones de los Estados Unidos para el Séptimo Circuito rechazó el argumento de la OMB afirmando que

Según Lawrence, la Ley de Reducción de Trámites de 1995 (PRA, por sus siglas en inglés) requería que el Servicio de Impuestos Internos exhibiera números válidos de la Oficina de Administración y Presupuesto (OMB, por sus siglas en inglés) en su Formulario 1040... Lawrence sostiene que la PRA, por sus términos, prohíbe al gobierno imponer una sanción penal a un ciudadano por no completar un formulario cuando la solicitud de información en cuestión no cumple con la PRA... Sin embargo, Lawrence admitió en la audiencia oral que ningún caso de este circuito establece tal proposición y, de hecho, Lawrence no cita jurisprudencia de ninguna jurisdicción que así lo sostenga. En cambio, el gobierno hizo referencia a numerosos casos que respaldaban su posición de que la PRA no presenta una defensa ante una acción penal por no presentar la declaración de impuestos sobre la renta". [54]

El primer Formulario 1040 se publicó para su uso en los años fiscales 1913, 1914 y 1915; [55] el número 1040 era simplemente el siguiente número en la numeración secuencial de los formularios. [56] Para 1913, los impuestos se aplicaban solo del 1 de marzo al 31 de diciembre. [55] El Formulario 1040 original, disponible en el sitio web del IRS y en otros lugares, tiene tres páginas [57] y 31 líneas de largo, con la primera página enfocada en el cálculo del impuesto sobre la renta, la segunda página enfocada en la documentación más detallada de los ingresos y la tercera página describiendo las deducciones e incluyendo un área para la firma. Hay una página adicional de instrucciones. [58] [59] [60] Las reglas principales eran:

En 1914 se presentaron poco más de 350.000 formularios y todos fueron auditados. [60]

En 1916, el Formulario 1040 se convirtió en un formulario anual (es decir, se actualizaba cada año con el nuevo año fiscal impreso en el formulario). [63] Inicialmente, el IRS enviaba por correo los folletos impositivos (Formulario 1040, instrucciones y los anexos más comunes) a todos los hogares. A medida que los métodos de entrega alternativos (Contador público/abogados, formularios de Internet) aumentaron en popularidad, el IRS envió menos paquetes por correo. En 2009, esta práctica se discontinuó.

Con la Ley de Pago de Impuestos Corrientes de 1943 , se introdujo la retención del impuesto sobre la renta. La Ley del Impuesto sobre la Renta de las Personas Físicas de 1944 creó deducciones estándar en el formulario 1040. [64]

La fecha límite para la declaración de impuestos se fijó originalmente para el 1 de marzo. Esto se cambió al 15 de marzo en la Ley de Ingresos de 1918 , y en el Código de Ingresos Internos de 1954 , la fecha límite para la declaración de impuestos se cambió al 15 de abril del 15 de marzo, [64] como parte de una revisión a gran escala del código tributario. La razón del 1 de marzo no se explicó en la ley, pero presumiblemente fue para dar tiempo después del final del año fiscal (y calendario) para preparar las declaraciones de impuestos. [65] La extensión de dos semanas del 1 de marzo al 15 de marzo se produjo después de que se aprobara la Ley de Ingresos de 1918 en febrero de 1919, dando solo unas pocas semanas para completar las declaraciones bajo la nueva ley. La extensión de un mes del 15 de marzo al 15 de abril fue para dar tiempo adicional para que los contribuyentes y contadores prepararan los impuestos, debido al código tributario más complejo, y también ayudó a distribuir el trabajo del IRS durante un tiempo más largo, ya que recibiría las declaraciones durante un tiempo más largo. [65] [66]

El 1040A se introdujo en la década de 1930 para simplificar el proceso de presentación y se suspendió después del año fiscal 2017. [67] Se limitó a los contribuyentes con ingresos imponibles inferiores a $100,000 que toman la deducción estándar en lugar de detallar las deducciones . [68]

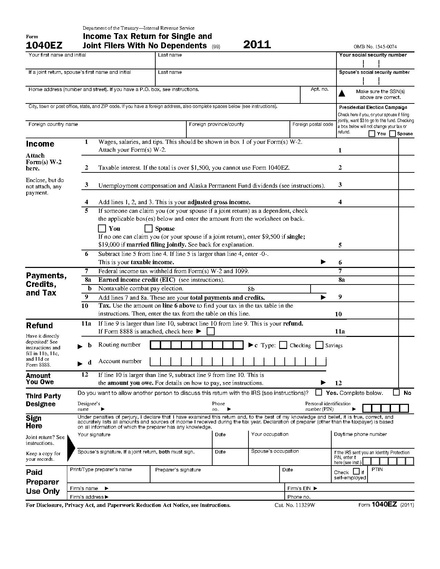

El formulario 1040EZ se utilizó para los años fiscales 1982-2017. Su uso se limitó a los contribuyentes sin dependientes a los que declarar, con ingresos imponibles inferiores a $100,000 que optan por la deducción estándar en lugar de detallar las deducciones. [69]

La presentación electrónica se introdujo de forma limitada en 1986, con la aprobación de la Ley de Reforma Fiscal de 1986 , y a partir de 1992, a los contribuyentes que debían dinero se les permitió presentar electrónicamente. [64] El Sistema Electrónico de Pago de Impuestos Federales , administrado conjuntamente por el IRS y el Servicio de Gestión Financiera , comenzó en 1996 y permitió a las personas realizar pagos estimados. [33] [64]

Con la aprobación de la Ley de Empleos y Reducción de Impuestos de 2017 , se publicó un nuevo Formulario 1040 rediseñado para el año fiscal 2018. Redujo la cantidad de líneas de 79 a 23, eliminó dos de las variantes (1040A y 1040EZ) a favor del Formulario 1040 rediseñado y rediseñó los cronogramas complementarios.

La complejidad y la carga de cumplimiento del formulario y sus instrucciones asociadas han aumentado considerablemente desde 1913. La Unión Nacional de Contribuyentes ha documentado el aumento constante de la complejidad de un formulario de 34 líneas en 1935 a un formulario de 79 líneas en 2014, [70] [71] disminuyendo a 23 líneas en 2018. Quartz creó un GIF animado que muestra los cambios graduales en la estructura y complejidad del formulario. [72] La tabla de la NTU se encuentra a continuación con datos hasta 2014:

El número de páginas de la ley tributaria federal creció de 400 en 1913 a más de 72.000 en 2011. [73] El aumento de la complejidad se puede atribuir a un aumento en el número y la gama de actividades gravadas, un aumento en el número de exenciones, créditos y deducciones disponibles, un aumento en la sutileza de las normas que rigen la tributación y los casos extremos explícitamente explicados con base en la experiencia histórica, y un aumento en la base de contribuyentes que hace necesario ofrecer instrucciones más largas y explícitas para los contribuyentes menos sofisticados. [70] A modo de ejemplo, mientras que las versiones iniciales del Formulario 1040 venían solo con una tabla de tasas incluida en el propio formulario de impuestos, el IRS ahora publica una tabla de impuestos completa para los ingresos imponibles de hasta $100.000 para que las personas puedan buscar directamente su obligación tributaria a partir de sus ingresos imponibles sin tener que hacer cálculos aritméticos complicados basados en la tabla de tasas. [74] El IRS todavía publica su escala de tarifas para que las personas puedan calcular rápidamente su obligación tributaria aproximada, y permite a las personas con ingresos de más de $100,000 calcular sus impuestos directamente utilizando la Hoja de trabajo de cálculo de impuestos.

Además de un aumento en la complejidad de la forma, las tasas impositivas también han aumentado, aunque el aumento en las tasas impositivas no ha sido constante (con enormes subidas y bajadas) en contraste con el aumento constante en la complejidad impositiva. [75]

En la preparación de la declaración de impuestos, los estadounidenses gastaron aproximadamente el 20 por ciento de la cantidad recaudada en impuestos (es difícil estimar los costos de cumplimiento y los costos de eficiencia porque ni el gobierno ni los contribuyentes mantienen registros regulares de estos costos). [76] En 2013, había más preparadores de impuestos en los EE. UU. (1,2 millones) que agentes de la ley (765 mil) y bomberos (310 400) juntos. [73] La Unión Nacional de Contribuyentes estimó que el costo de cumplimiento de 2018 fue de 11 horas por formulario 1040 frente a 12 horas en 2017, con un total de $92 500 millones gastados en el cumplimiento del impuesto sobre la renta individual frente a $94 270 millones en 2017. [71]

En 2008, el 57,8 por ciento de las declaraciones de impuestos se presentaron con la ayuda de preparadores de impuestos pagos, [77] en comparación con aproximadamente el 20 por ciento de los contribuyentes que empleaban a un preparador pago en la década de 1950. [78] : 11

Los empleados del IRS informaron la pérdida o el robo de al menos 490 computadoras entre el 2 de enero de 2003 y el 13 de junio de 2006 ... realizamos una prueba separada en 100 computadoras portátiles que actualmente están en uso por los empleados y determinamos que 44 computadoras portátiles contenían datos confidenciales no cifrados, incluidos datos de los contribuyentes y datos del personal de los empleados

El hecho es que el número 1040 era simplemente el siguiente número en el sistema de numeración secuencial de formularios desarrollado por la Oficina de Impuestos Internos.