La Federal Home Loan Mortgage Corporation ( FHLMC ), comúnmente conocida como Freddie Mac , es una empresa patrocinada por el gobierno (GSE) que cotiza en bolsa en los Estados Unidos y tiene su sede en Tysons , Virginia . [ 3 ] [4] La FHLMC se creó en 1970 para expandir el mercado secundario de hipotecas en los EE. UU. Junto con su organización hermana, la Federal National Mortgage Association ( Fannie Mae ), Freddie Mac compra hipotecas, las agrupa y las vende como un título respaldado por hipotecas (MBS) a inversores privados en el mercado abierto. Este mercado hipotecario secundario aumenta la oferta de dinero disponible para préstamos hipotecarios y aumenta el dinero disponible para compras de viviendas nuevas. El nombre "Freddie Mac" es una variante de las iniciales FHLMC del nombre completo de la empresa que se adoptó oficialmente para facilitar su identificación.

El 7 de septiembre de 2008, el director de la Agencia Federal de Financiamiento de Viviendas (FHFA), James B. Lockhart III, anunció que había puesto a Fannie Mae y Freddie Mac bajo la tutela de la FHFA (véase Toma de control federal de Fannie Mae y Freddie Mac ). La acción ha sido descrita como "una de las intervenciones gubernamentales más radicales en los mercados financieros privados en décadas". [5] [6] [7] Al comienzo de la tutela, el Departamento del Tesoro de los Estados Unidos había contratado la adquisición de 1.000 millones de dólares estadounidenses en acciones preferentes senior de Freddie Mac, pagando a una tasa del 10% anual, y la inversión total podría aumentar posteriormente hasta 100.000 millones de dólares estadounidenses. [8] Sin embargo, las acciones de Freddie Mac se desplomaron a aproximadamente un dólar estadounidense el 8 de septiembre de 2008 y cayeron un 50% más el 16 de junio de 2010, cuando las acciones dejaron de cotizar debido a que cayeron por debajo de los precios mínimos de las acciones de la Bolsa de Nueva York. [9] En 2008, el rendimiento de los títulos del Tesoro de Estados Unidos aumentó en previsión del aumento de la deuda federal estadounidense. [10] El mercado inmobiliario y la economía finalmente se recuperaron, lo que hizo que Freddie Mac volviera a ser rentable.

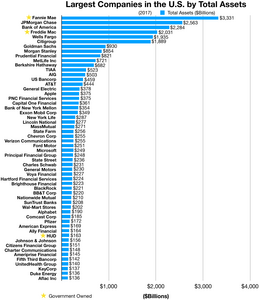

Freddie Mac ocupa el puesto número 45 en la lista Fortune 500 de 2023 de las corporaciones más grandes de Estados Unidos por ingresos totales y tiene 3,208 billones de dólares en activos bajo gestión. [11]

De 1938 a 1968, la Asociación Hipotecaria Nacional Federal (Fannie Mae) fue la única institución que compró hipotecas a instituciones depositarias, principalmente asociaciones de ahorro y préstamo, que incentivaron más préstamos hipotecarios y aseguraron efectivamente el valor de las hipotecas por parte del gobierno de los EE. UU. [12] En 1968, Fannie Mae se dividió en una corporación privada y una institución financiada con fondos públicos. La corporación privada todavía se llamaba Fannie Mae y su estatuto continuó apoyando la compra de hipotecas de asociaciones de ahorro y préstamo y otras instituciones depositarias, pero sin una póliza de seguro explícita que garantizara el valor de las hipotecas. La institución financiada con fondos públicos se denominó Asociación Hipotecaria Nacional del Gobierno (Ginnie Mae) y garantizó explícitamente los reembolsos de los valores respaldados por hipotecas hechas a empleados gubernamentales o veteranos (las hipotecas en sí también estaban garantizadas por otras organizaciones gubernamentales). [13] [14]

Para generar competencia para la recién privatizada Fannie Mae y aumentar aún más la disponibilidad de fondos para financiar hipotecas y la adquisición de viviendas, el Congreso estableció la Federal Home Loan Mortgage Corporation (Freddie Mac) como una corporación privada a través de la Ley de Financiamiento de Vivienda de Emergencia de 1970. [15] El estatuto de Freddie Mac era esencialmente el mismo que el de la recién privatizada Fannie Mae: expandir el mercado secundario de hipotecas y títulos respaldados por hipotecas mediante la compra de hipotecas realizadas por asociaciones de ahorro y préstamo y otras instituciones de depósito. Inicialmente, Freddie Mac era propiedad de los doce bancos federales de préstamos para la vivienda y estaba gobernada por la Junta del Banco Federal de Préstamos para la Vivienda . [16]

En 1989, la Ley de Reforma, Recuperación y Aplicación de las Instituciones Financieras de 1989 ("FIRREA") revisó y estandarizó la regulación de Fannie Mae y Freddie Mac. También cortó los vínculos de Freddie Mac con el Sistema Federal de Bancos de Préstamos para la Vivienda. La Junta Federal de Bancos de Préstamos para la Vivienda (FHLBB) fue abolida y reemplazada por entidades diferentes y separadas. Se formó una junta directiva de 18 miembros para Freddie Mac, que estuvo sujeta a la supervisión del Departamento de Vivienda y Desarrollo Urbano de los EE. UU. (HUD). Por otra parte, se creó la Junta Federal de Financiamiento de la Vivienda (FHFB) como una agencia independiente para reemplazar a la FHLBB y supervisar los 12 Bancos Federales de Préstamos para la Vivienda (también llamados bancos de distrito).

En 1995, Freddie Mac comenzó a recibir créditos para vivienda asequible por comprar títulos de alto riesgo y en 2004, HUD sugirió que la compañía se estaba quedando atrás y debería "hacer más". [17]

Freddie Mac fue puesto bajo tutela del gobierno federal de Estados Unidos el domingo 7 de septiembre de 2008. [18]

El principal método de Freddie Mac para ganar dinero es cobrar una comisión de garantía sobre los préstamos que ha comprado y titulizado en bonos con garantía hipotecaria (MBS, por sus siglas en inglés). Los inversores, o compradores de MBS de Freddie Mac, están dispuestos a dejar que Freddie Mac se quede con esta comisión a cambio de asumir el riesgo crediticio. Es decir, Freddie Mac garantiza que el capital y los intereses del préstamo subyacente se devolverán independientemente de si el prestatario realmente paga o no. Debido a la garantía financiera de Freddie Mac, estos MBS son especialmente atractivos para los inversores y, al igual que otros MBS de la Agencia, son elegibles para ser comercializados en el mercado "por anunciar" o "TBA". [19]

Las GSE solo pueden comprar préstamos conformes , lo que limita la demanda del mercado secundario de préstamos no conformes. La relación entre la oferta y la demanda generalmente hace que el préstamo no conforme sea más difícil de vender (menos compradores en competencia); por lo tanto, le costaría más al consumidor (generalmente entre 1/4 y 1/2 punto porcentual, y a veces más, según las condiciones del mercado crediticio). OFHEO , ahora fusionada con la nueva FHFA , establece anualmente el límite del tamaño de un préstamo conforme en respuesta al cambio de octubre a octubre en el precio medio de la vivienda. Por encima del límite de préstamo conforme, una hipoteca se considera un préstamo jumbo . El límite de préstamo conforme es 50 por ciento más alto en áreas de alto costo como Alaska , Hawái , Guam y las Islas Vírgenes de los Estados Unidos , [20] y también es más alto para propiedades de 2 a 4 unidades en una escala gradual. Se hicieron modificaciones a estos límites temporalmente para responder a la crisis de la vivienda, consulte préstamo jumbo para eventos recientes.

La FHLMC establece que "los valores, incluidos los intereses, no están garantizados por los Estados Unidos ni por ninguna agencia o entidad de los Estados Unidos que no sea Freddie Mac, ni constituyen deudas u obligaciones de estos últimos". [21] La FHLMC y los valores de la FHLMC no están financiados ni protegidos por el gobierno de los Estados Unidos. Los valores de la FHLMC no cuentan con garantía gubernamental de que se reembolsen. Esto se establece explícitamente en la ley que autoriza las GSE, en los propios valores y en las comunicaciones públicas emitidas por la FHLMC.

Existe la creencia generalizada de que los títulos de la FHLMC están respaldados por algún tipo de garantía federal implícita y la mayoría de los inversores creen que el gobierno evitaría un impago desastroso. Vernon L. Smith, Premio Nobel de Economía en 2002, ha calificado a la FHLMC y la FNMA de "agencias respaldadas implícitamente por los contribuyentes". [22] The Economist ha hecho referencia a la "garantía gubernamental implícita" [23] de la FHLMC y la FNMA.

El entonces director de la Oficina de Presupuesto del Congreso , Dan L. Crippen, testificó ante el Congreso en 2001 que "los títulos de deuda y títulos respaldados por hipotecas de las GSE son más valiosos para los inversores que títulos privados similares debido a la percepción de una garantía gubernamental". [24]

La FHLMC no recibe ayuda directa del gobierno federal. Sin embargo, se cree que la corporación y los valores que emite se benefician de subsidios gubernamentales. La Oficina de Presupuesto del Congreso escribe: "No ha habido asignaciones federales para pagos en efectivo o subsidios de garantía. Pero en lugar de fondos federales, el gobierno proporciona considerables beneficios no cotizados a las empresas. Las empresas patrocinadas por el gobierno son costosas para el gobierno y los contribuyentes. El beneficio asciende actualmente a 6.500 millones de dólares anuales". [25]

A medida que los originadores de hipotecas comenzaron a distribuir cada vez más sus préstamos a través de títulos respaldados por hipotecas (MBS) de marca privada, las empresas patrocinadas por el gobierno (GSE) perdieron la capacidad de supervisar y controlar a los originadores de hipotecas. La competencia entre las GSE y los titulizadores privados por los préstamos socavó aún más el poder de las GSE y fortaleció a los originadores de hipotecas. Esto contribuyó a una disminución de las normas de suscripción y fue una de las principales causas de la crisis financiera.

Los titulizadores de los bancos de inversión estaban más dispuestos a titulizar préstamos riesgosos porque, en general, retenían un riesgo mínimo. Mientras que las GSE garantizaban el rendimiento de sus MBS, los titulizadores privados, en general, no lo hacían y podían quedarse solo con una pequeña porción del riesgo. Además, Freddie Mac estaba sujeto a directrices de suscripción de préstamos, que lo limitaban a comprar únicamente préstamos que cumplieran con las normas y que exigían ciertas relaciones deuda-ingreso y préstamo-valor , además de otras métricas.

Entre 2001 y 2003, las instituciones financieras experimentaron altos niveles de ganancias debido a un auge de refinanciamiento sin precedentes provocado por tasas de interés históricamente bajas. Cuando las tasas de interés finalmente subieron, las instituciones financieras buscaron mantener sus elevados niveles de ganancias con un cambio hacia hipotecas más riesgosas y la distribución de MBS de marca privada. Las ganancias dependían del volumen, por lo que mantener niveles elevados de ganancias requería expandir el grupo de prestatarios utilizando estándares de suscripción más bajos y nuevos productos que las GSE no titularizarían (inicialmente). Por lo tanto, el cambio de la titulización de GSE a la titulización de marca privada (PLS) también correspondió con un cambio en el tipo de producto hipotecario, de hipotecas tradicionales, amortizables y de tasa fija (FRM) a hipotecas no tradicionales, estructuralmente más riesgosas, no amortizables y de tasa ajustable (ARM), y en el comienzo de un marcado deterioro en los estándares de suscripción de hipotecas . [26] Sin embargo, el crecimiento de PLS obligó a las GSE a reducir sus estándares de suscripción en un intento de recuperar la participación de mercado perdida para complacer a sus accionistas privados. La presión de los accionistas empujó a las GSE a competir con PLS por la participación de mercado, y las GSE relajaron sus estándares de suscripción de negocios de garantía para poder competir. En contraste, la FHA/Ginnie Mae, totalmente pública, mantuvo sus estándares de suscripción y en cambio cedió participación de mercado. [26]

El crecimiento de la titulización de marcas privadas y la falta de regulación en esta parte del mercado dieron lugar a una sobreoferta de financiación de viviendas a precios bajos [26] que, en 2006, llevó a un número cada vez mayor de prestatarios, a menudo con un crédito deficiente, que no podían pagar sus hipotecas (en particular las hipotecas de tipo variable ) , lo que provocó un aumento precipitado de las ejecuciones hipotecarias. Como resultado, los precios de las viviendas bajaron a medida que el aumento de las ejecuciones hipotecarias se sumaba al ya amplio inventario de viviendas y las normas de préstamo más estrictas hacían cada vez más difícil que los prestatarios obtuvieran hipotecas. Esta depreciación de los precios de las viviendas provocó pérdidas crecientes para las GSE, que respaldan la mayoría de las hipotecas estadounidenses. En julio de 2008, el gobierno intentó aliviar los temores del mercado reiterando su opinión de que "Fannie Mae y Freddie Mac desempeñan un papel central en el sistema de financiación de la vivienda estadounidense". El Departamento del Tesoro de Estados Unidos y la Reserva Federal tomaron medidas para reforzar la confianza en las corporaciones, entre ellas conceder a ambas corporaciones acceso a préstamos de bajo interés de la Reserva Federal (a tasas similares a las de los bancos comerciales) y eliminar la prohibición al Departamento del Tesoro de comprar acciones de las GSE. A pesar de estos esfuerzos, en agosto de 2008, las acciones tanto de Fannie Mae como de Freddie Mac habían caído más del 90% desde sus niveles de un año antes.

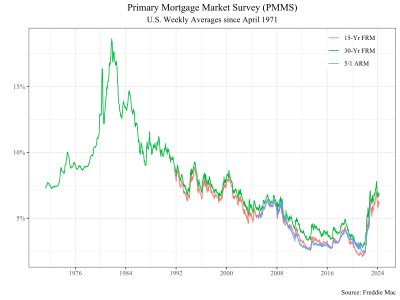

Cada semana, Freddie Mac publica un promedio nacional de tasas hipotecarias llamado Encuesta del Mercado Hipotecario Primario (PMMS, por sus siglas en inglés). La PMMS rastrea un perfil constante de prestatarios de préstamos para compra de vivienda convencionales, de amortización total, con un pago inicial del 20 % y con excelente crédito . [27] Las tasas se publican para los productos hipotecarios más populares, la tasa fija a 30 y 15 años. Las tasas se publican cada semana los jueves.

El PMMS comenzó en abril de 1971 con la tasa fija promedio a 30 años y los productos ARM a 1 año y tasa fija a 15 años se agregaron en 1984 y 1991 respectivamente. [28] En enero de 2005, se agregó el ARM híbrido 5/1 y se suspendió en noviembre de 2022. [29] En enero de 2016, se suspendió el ARM a 1 año.

Antes de noviembre de 2022, el PMMS recopilaba datos mediante encuestas a prestamistas de una combinación proporcional de instituciones crediticias. Tras los desafíos que planteaba el uso de un enfoque de encuesta tradicional, Freddie Mac pasó a sustituir las respuestas de la encuesta a los prestamistas por datos reales de las solicitudes de préstamos enviadas por los prestamistas al sistema de suscripción automatizado de Freddie Mac . [30] Los datos se recopilan desde el jueves anterior hasta el miércoles anterior a la fecha de publicación.

Los cambios en las tasas de PMMS se informan ampliamente en los medios nacionales. [31] [32] [33]

* Interino

A partir de marzo de 2024. [54]

En 2003, Freddie Mac reveló que había subestimado sus ganancias en casi 5.000 millones de dólares, una de las mayores rectificaciones corporativas de la historia de Estados Unidos. Como resultado, en noviembre recibió una multa de 125 millones de dólares, una cantidad que la revista Forbes calificó de "menuda" [55] .

El 18 de abril de 2006, Freddie Mac recibió una multa de 3,8 millones de dólares, la mayor cantidad jamás impuesta por la Comisión Federal Electoral, como resultado de contribuciones ilegales a campañas electorales. Freddie Mac fue acusado de utilizar ilegalmente recursos corporativos entre 2000 y 2003 para 85 recaudaciones de fondos que recaudaron alrededor de 1,7 millones de dólares para candidatos federales. Gran parte de la recaudación de fondos ilegal benefició a miembros del Comité de Servicios Financieros de la Cámara de Representantes , un panel cuyas decisiones pueden afectar a Freddie Mac. Cabe destacar que Freddie Mac realizó más de 40 recaudaciones de fondos para el presidente del Comité de Servicios Financieros de la Cámara de Representantes, Michael Oxley (republicano de Ohio). [56]

Tanto Fannie Mae como Freddie Mac a menudo se beneficiaron de una garantía implícita de aptitud equivalente a la de los grupos financieros verdaderamente respaldados por el gobierno federal. [57]

En 2008, Fannie Mae y Freddie Mac poseían o garantizaban aproximadamente la mitad del mercado hipotecario de 12 billones de dólares de Estados Unidos. [58] Esto hizo que ambas corporaciones fueran muy susceptibles a la crisis de las hipotecas de alto riesgo de ese año. Finalmente, en julio de 2008, la especulación se hizo realidad, cuando el gobierno de Estados Unidos tomó medidas para evitar el colapso de ambas corporaciones. El Departamento del Tesoro de Estados Unidos y la Reserva Federal tomaron varias medidas para reforzar la confianza en las corporaciones, incluyendo la ampliación de los límites de crédito, la concesión a ambas corporaciones de acceso a préstamos de bajo interés de la Reserva Federal (a tasas similares a las de los bancos comerciales) y la posibilidad de permitir al Departamento del Tesoro poseer acciones. [59] Este evento también renovó los llamados a una regulación más estricta de las GSE por parte del gobierno.

En 2003, el presidente Bush recomendó una importante reforma regulatoria de la industria de financiación de la vivienda, pero muchos demócratas se opusieron a su plan, temiendo que una regulación más estricta pudiera reducir en gran medida la financiación de viviendas de bajos ingresos, tanto de bajo como de alto riesgo. [60] Bush se opuso a otras dos leyes:[1][2] el proyecto de ley S. 190 del Senado, la Ley de Reforma Regulatoria de la Empresa de Vivienda Federal de 2005. El proyecto de ley fue patrocinado y presentado en el Senado el 26 de enero de 2005 por el senador Chuck Hagel (republicano por Nueva Jersey) y copatrocinado por los senadores Elizabeth Dole (republicana por Carolina del Norte) y John Sununu (republicano por New Hampshire). El proyecto de ley S. 190 fue presentado por el Comité Bancario del Senado el 28 de julio de 2005, pero nunca fue sometido a votación en el pleno del Senado.

El 23 de mayo de 2006, el regulador de Fannie Mae y Freddie Mac, la Oficina de Supervisión de Empresas de Vivienda Federal , publicó los resultados de una investigación que duró 27 meses. [61]

El 25 de mayo de 2006, el senador McCain se sumó como coautor de la Ley de Reforma Regulatoria de Empresas de Vivienda Federal de 2005 (propuesta por primera vez por el senador Chuck Hagel) [62] , donde señaló que el regulador de Fannie Mae y Freddie Mac informó que las ganancias eran "ilusiones creadas deliberada y sistemáticamente por la alta gerencia de la compañía". [63] Sin embargo, esta regulación también se enfrentó a la oposición tanto de los demócratas como de los republicanos. [64]

Varios ejecutivos de Fannie Mae o Freddie Mac incluyen a Kenneth Duberstein , ex jefe de gabinete del presidente Reagan, asesor de la campaña presidencial de John McCain en 2000 y líder del equipo de transición del presidente George W. Bush (miembro de la junta de Fannie Mae de 1998 a 2007); [65] Franklin Raines , ex director de presupuesto del presidente Clinton, director ejecutivo de 1999 a 2004 (se ha determinado que las declaraciones sobre su papel como asesor de la campaña presidencial de Obama son falsas); [66] James Johnson, ex asistente del vicepresidente demócrata Walter Mondale y ex jefe del Comité de selección de vicepresidente de Obama, director ejecutivo de 1991 a 1998; y Jamie Gorelick , ex fiscal general adjunto del presidente Clinton y vicepresidente de 1998 a 2003. En su puesto, Johnson ganó un estimado de $ 21 millones; Raines ganó un estimado de $ 90 millones; y Gorelick ganó un estimado de 26 millones de dólares. [67] Tres de estos cuatro altos ejecutivos también estuvieron involucrados en escándalos financieros relacionados con hipotecas. [68] [69]

Entre los 10 principales beneficiarios de contribuciones de campaña de Freddie Mac y Fannie Mae durante el período de 1989 a 2008 se incluyen cinco republicanos y cinco demócratas. Entre los principales beneficiarios de dinero de PAC de estas organizaciones se encuentran Roy Blunt (republicano de Missouri) $78,500 (total incluyendo contribuciones de individuos $96,950), Robert Bennett (republicano de Utah) $71,499 (total $107,999), Spencer Bachus (republicano de Alabama) $70,500 (total $103,300) y Kit Bond (republicano de Missouri) $95,400 (total $64,000). Los siguientes demócratas recibieron principalmente contribuciones individuales de empleados, en lugar de dinero de los PAC: Christopher Dodd , (D-CT) $116,900 (pero también $48,000 de los PAC), John Kerry , (D-MA) $109,000 ($2,000 de los PAC), Barack Obama , (D-IL) $120,349 (solo $6,000 de los PAC), Hillary Clinton , (D-NY) $68,050 (solo $8,000 de los PAC). [70] John McCain recibió $21,550 de estas GSE durante este tiempo, principalmente dinero individual. [71] Freddie Mac también contribuyó con $250,000 a la Convención Nacional Republicana de 2008 en St. Paul, Minnesota, según los archivos de la FEC . [72] Los organizadores de la Convención Nacional Demócrata aún no han presentado sus archivos sobre cuánto recibieron de Freddie Mac y Fannie Mae. [72] [ necesita actualización ]

El 7 de septiembre de 2008, el director de la Agencia Federal de Financiamiento de Viviendas (FHFA), James B. Lockhart III, anunció que, de conformidad con el análisis financiero, las evaluaciones y la autoridad legal de la FHFA, había colocado a Fannie Mae y Freddie Mac bajo la tutela de la FHFA. La FHFA ha declarado que no existen planes para liquidar la empresa. [5] [6]

El anuncio siguió a informes de dos días antes de que el gobierno federal estaba planeando hacerse cargo de Fannie Mae y Freddie Mac y se había reunido con sus directores ejecutivos con poca antelación. [73] [74] [75]

La autoridad del Tesoro de Estados Unidos para adelantar fondos con el fin de estabilizar a Fannie Mae o Freddie Mac está limitada únicamente por la cantidad de deuda que la ley permite a todo el gobierno federal comprometerse. La ley del 30 de julio de 2008 que permite ampliar la autoridad regulatoria sobre Fannie Mae y Freddie Mac aumentó el techo de la deuda nacional en 800 mil millones de dólares, hasta un total de 10,7 billones de dólares, en previsión de la posible necesidad de que el Tesoro tuviera la flexibilidad necesaria para apoyar a los bancos federales de préstamos hipotecarios. [76] [77] [78]

El 7 de septiembre de 2008, el gobierno de Estados Unidos tomó el control de Fannie Mae y Freddie Mac. Daniel Mudd (director ejecutivo de Fannie Mae) y Richard Syron (director ejecutivo de Freddie Mac) fueron reemplazados. Herbert M. Allison , ex vicepresidente de Merrill Lynch , se hizo cargo de Fannie Mae, y David M. Moffett , ex vicepresidente de US Bancorp, se hizo cargo de Freddie Mac. [79]

El 8 de mayo de 2013, el representante Scott Garrett presentó la Ley de Transparencia Contable y Presupuestaria de 2014 (HR 1872; 113.º Congreso) en la Cámara de Representantes de los Estados Unidos durante el 113.º Congreso de los Estados Unidos . El proyecto de ley, si se aprobara, modificaría el tratamiento presupuestario de los programas de crédito federales, como Fannie Mae y Freddie Mac. [80] El proyecto de ley exigiría que el coste de los préstamos directos o las garantías de préstamos se reconociera en el presupuesto federal sobre una base de valor justo utilizando las directrices establecidas por la Junta de Normas de Contabilidad Financiera . [80] Los cambios realizados por el proyecto de ley significarían que Fannie Mae y Freddie Mac se contabilizaran en el presupuesto en lugar de considerarse por separado y significarían que la deuda de esos dos programas se incluiría en la deuda nacional. [81] Estos programas en sí no se modificarían, pero sí la forma en que se contabilizan en el presupuesto federal de los Estados Unidos . El objetivo del proyecto de ley es mejorar la precisión de cómo se contabilizan algunos programas en el presupuesto federal. [82]