La crisis del peso mexicano fue una crisis monetaria provocada por la repentina devaluación del peso por parte del gobierno mexicano frente al dólar estadounidense en diciembre de 1994, que se convirtió en una de las primeras crisis financieras internacionales provocadas por la fuga de capitales . [1]

Durante las elecciones presidenciales de 1994 , la administración en el poder emprendió una política fiscal y monetaria expansionista. El Tesoro mexicano comenzó a emitir instrumentos de deuda a corto plazo denominados en moneda nacional con un reembolso garantizado en dólares estadounidenses, atrayendo a inversionistas extranjeros. México disfrutó de la confianza de los inversionistas y de un nuevo acceso al capital internacional tras la firma del Tratado de Libre Comercio de América del Norte (TLCAN). Sin embargo, un levantamiento violento en el estado de Chiapas , así como el asesinato del candidato presidencial Luis Donaldo Colosio , provocaron inestabilidad política, lo que provocó que los inversionistas colocaran una mayor prima de riesgo en los activos mexicanos.

En respuesta, el banco central mexicano intervino en los mercados cambiarios para mantener la paridad del peso mexicano con el dólar estadounidense mediante la emisión de deuda pública denominada en dólares para comprar pesos. La fortaleza del peso hizo que la demanda de importaciones aumentara en México, lo que dio lugar a un déficit comercial . Los especuladores reconocieron que el peso estaba sobrevaluado y el capital comenzó a fluir de México a Estados Unidos, lo que aumentó la presión a la baja sobre el peso. Bajo presiones electorales, México compró sus propios títulos del Tesoro para mantener su oferta monetaria y evitar el aumento de las tasas de interés, lo que redujo las reservas en dólares del banco. El apoyo a la oferta monetaria mediante la compra de más deuda denominada en dólares y el pago simultáneo de dicha deuda agotó las reservas del banco a fines de 1994.

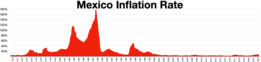

El banco central devaluó el peso el 20 de diciembre de 1994, y el temor de los inversores extranjeros llevó a una prima de riesgo aún mayor . Para desalentar la fuga de capitales resultante, el banco aumentó las tasas de interés, pero los mayores costos de los préstamos simplemente dañaron el crecimiento económico. Incapaz de vender nuevas emisiones de deuda pública o comprar dólares de manera eficiente con pesos devaluados, México se enfrentó a un incumplimiento . Dos días después, el banco permitió que el peso flotara libremente , después de lo cual continuó depreciándose. La economía mexicana experimentó una inflación de alrededor del 52% y los fondos de inversión comenzaron a liquidar los activos mexicanos, así como los activos de los mercados emergentes en general. Los efectos se extendieron a las economías de Asia y el resto de América Latina. Estados Unidos organizó un rescate de 50 mil millones de dólares para México en enero de 1995, administrado por el Fondo Monetario Internacional (FMI) con el apoyo del G7 y el Banco de Pagos Internacionales . A raíz de la crisis, varios de los bancos de México colapsaron en medio de incumplimientos hipotecarios generalizados. La economía mexicana experimentó una recesión severa y la pobreza y el desempleo aumentaron.

Siendo 1994 el último año del sexenio de su administración (el límite de seis años del mandato ejecutivo del país), el entonces presidente Carlos Salinas de Gortari respaldó a Luis Donaldo Colosio como candidato presidencial del Partido Revolucionario Institucional (PRI) para las elecciones generales de México de 1994. De acuerdo con la tradición del partido durante los años electorales, Salinas de Gortari comenzó una ola de gastos no registrada. El déficit de cuenta corriente de México creció a aproximadamente el 7% del PIB ese mismo año, y Salinas de Gortari permitió a la Secretaría de Hacienda y Crédito Público , el tesoro de México , emitir letras del tesoro denominadas en pesos a corto plazo con un reembolso garantizado denominado en dólares estadounidenses, llamados " tesobonos ". Estas letras ofrecían un rendimiento menor que las letras del tesoro denominadas en pesos tradicionales de México, llamadas " cetes ", pero sus rendimientos denominados en dólares eran más atractivos para los inversores extranjeros. [2] : 8–10 [3] : 14

La confianza de los inversionistas aumentó después de la firma del Tratado de Libre Comercio de América del Norte (TLCAN). Tras la entrada en vigor del TLCAN el 1 de enero de 1994, las empresas mexicanas, así como el gobierno mexicano, disfrutaron de acceso a nuevo capital extranjero gracias a los inversionistas extranjeros deseosos de prestar más dinero. [4] Ese año, solo el Chase Manhattan Bank tenía aproximadamente 1.500 millones de dólares en valores mexicanos. [5] Sin embargo, las percepciones internacionales del riesgo político del país comenzaron a cambiar cuando el Ejército Zapatista de Liberación Nacional declaró la guerra al gobierno mexicano y comenzó una insurrección violenta en Chiapas . Los inversionistas cuestionaron aún más las incertidumbres políticas y la estabilidad de México cuando el candidato presidencial del PRI Luis Donaldo Colosio fue asesinado mientras hacía campaña en Tijuana en marzo de 1994, y comenzaron a establecer primas de riesgo más altas para los activos financieros mexicanos. Las primas más altas inicialmente no tuvieron efecto sobre el valor del peso porque México tenía un tipo de cambio fijo . [4] : 375

El Banco de México , el banco central, mantuvo el valor del peso a través de un tipo de cambio fijo con el dólar estadounidense, lo que permitió que el peso se apreciara o depreciara frente al dólar dentro de una banda estrecha. Para lograr esto, el banco central intervenía con frecuencia en los mercados abiertos y compraba o vendía pesos para mantener la paridad. La estrategia de intervención del banco central implicó en parte la emisión de nuevos instrumentos de deuda pública a corto plazo denominados en dólares estadounidenses. Luego utilizaron el capital en dólares prestado para comprar pesos en el mercado cambiario , lo que, a su vez, provocó la apreciación del peso. El propósito del banco al mitigar la depreciación del peso fue protegerse contra los riesgos inflacionarios de tener una moneda nacional notablemente más débil, pero con el peso más fuerte de lo que debería haber sido, las empresas y los consumidores nacionales comenzaron a comprar cada vez más importaciones y México comenzó a tener un gran déficit comercial . [6] : 179–180 Los especuladores comenzaron a reconocer que el peso estaba sobrevaluado artificialmente y llevaron a una fuga de capital especulativa que reforzó aún más la presión a la baja del mercado sobre el peso. [6] : 179–180

El banco central de México se desvió de la política bancaria central estándar cuando fijó el peso al dólar en 1988. En lugar de permitir que su base monetaria se contrajera y sus tasas de interés aumentaran, el banco central compró letras del tesoro para apuntalar su base monetaria y evitar el aumento de las tasas de interés, especialmente considerando que 1994 fue un año electoral . Además, el servicio de los tesobonos con reembolsos en dólares estadounidenses redujo aún más las reservas de divisas del banco central. [2] : 8–10 [4] : 375 [7] : 451–452 En consonancia con el trilema macroeconómico en el que un país con un tipo de cambio fijo y libre flujo de capital financiero sacrifica la autonomía de la política monetaria , las intervenciones del banco central para revaluar el peso causaron que la oferta monetaria de México se contrajera (sin un tipo de cambio fijo, se habría permitido que la moneda se depreciara). Las reservas de divisas del banco central comenzaron a disminuir y se quedó completamente sin dólares estadounidenses en diciembre de 1994. [4] : 375

El 20 de diciembre de 1994, el recién inaugurado presidente Ernesto Zedillo anunció la devaluación del peso por parte del banco central mexicano entre el 13% y el 15%. [1] : 50 [2] : 10 [6] : 179–180 La devaluación del peso después de promesas previas de no hacerlo llevó a los inversionistas a ser escépticos con los responsables de las políticas y temerosos de devaluaciones adicionales. Los inversionistas acudieron en masa a las inversiones extranjeras y colocaron primas de riesgo aún más altas en los activos nacionales. Este aumento en las primas de riesgo ejerció una presión alcista adicional en el mercado sobre las tasas de interés mexicanas, así como una presión a la baja en el mercado sobre el peso mexicano. [4] : 375 Los inversionistas extranjeros que anticipaban más devaluaciones de la moneda comenzaron a retirar rápidamente el capital de las inversiones mexicanas y a vender acciones mientras la Bolsa Mexicana de Valores se desplomaba. Para desalentar esa fuga de capital, en particular de los instrumentos de deuda, el banco central mexicano aumentó las tasas de interés, pero los mayores costos de endeudamiento en última instancia obstaculizaron las perspectivas de crecimiento económico . [6] : 179–180

Cuando llegó el momento de que México refinanciara sus obligaciones de deuda próximas a vencer , pocos inversionistas estaban interesados en comprar nueva deuda. [4] : 375 Para pagar los tesobonos, el banco central no tuvo más opción que comprar dólares con sus pesos severamente debilitados, lo que resultó extremadamente caro. [6] : 179–180 El gobierno mexicano se enfrentó a un inminente incumplimiento soberano . [4] : 375

El 22 de diciembre, el gobierno mexicano permitió que el peso flotara , después de lo cual el peso se depreció otro 15%. [6] : 179–180 El valor del peso mexicano se depreció aproximadamente un 50% de 3,4 MXN / USD a 7,2, recuperándose solo a 5,8 MXN / USD cuatro meses después. Los precios en México aumentaron un 24% durante los mismos cuatro meses, y la inflación total en 1995 fue del 52%. [2] : 10 Los fondos de inversión , que habían invertido más de 45 mil millones de dólares en activos mexicanos en los años previos a la crisis, comenzaron a liquidar sus posiciones en México y otros países en desarrollo . Los inversores extranjeros no solo huyeron de México, sino de los mercados emergentes en general, y la crisis provocó un contagio financiero en otros mercados financieros de Asia y las Américas . [1] : 50 Los inversores estadounidenses en valores mexicanos arriesgaron pérdidas de 8 a 10 mil millones de dólares. [5] El impacto de la crisis de México en Chile y Brasil se conoció como el "efecto tequila " . [ 8 ]

En enero de 1995, el presidente estadounidense Bill Clinton se reunió con el recién nombrado secretario del Tesoro Robert Rubin , el presidente de la Reserva Federal Alan Greenspan y el entonces subsecretario del Tesoro Larry Summers para analizar una respuesta estadounidense. Según los recuerdos que Summers tiene de la reunión:

El secretario Rubin preparó brevemente el terreno para ello. Luego, como era su costumbre, se dirigió a otra persona, es decir a mí, para explicar la situación con más detalle y nuestra propuesta. Y dije que pensaba queSe necesitaban 25 mil millones de dólares , y uno de los asesores políticos del presidente dijo: “Larry, ¿quieres decir…25 millones de dólares ”. Y yo dije: “No, me refiero a25 mil millones de dólares ”. ... Había un cierto aire sombrío en la sala, y uno de sus otros asesores políticos [de Clinton] dijo: “Señor Presidente, si envía ese dinero a México y no regresa antes de 1996, no volverá después de 1996”. [9]

Sin embargo, Clinton decidió buscar la aprobación del Congreso para un rescate y comenzó a trabajar con Summers para asegurar compromisos del Congreso.

Motivados a disuadir un aumento potencial de la inmigración ilegal y mitigar la propagación de la falta de confianza de los inversionistas en México a otros países en desarrollo, Estados Unidos coordinó un paquete de rescate de 50 mil millones de dólares en enero de 1995, que sería administrado por el FMI con el apoyo del G7 y el Banco de Pagos Internacionales (BPI). El paquete estableció garantías de préstamos para la deuda pública mexicana destinadas a aliviar sus crecientes primas de riesgo y aumentar la confianza de los inversionistas en su economía. La economía mexicana experimentó una recesión severa y el valor del peso se deterioró sustancialmente a pesar del éxito del rescate en prevenir un colapso peor . El crecimiento no se reanudó hasta fines de la década de 1990. [1] : 52 [2] : 10 [4] : 376

La condicionalidad del rescate requirió que el gobierno mexicano instituyera nuevos controles de política monetaria y fiscal , aunque el país se abstuvo de reformas de balanza de pagos como el proteccionismo comercial y controles estrictos de capital para evitar violar sus compromisos bajo el TLCAN . Las garantías de préstamos permitieron a México reestructurar su deuda pública de corto plazo y mejorar la liquidez del mercado . [2] : 10–11 De los aproximadamente50 mil millones de dólares reunidos en el rescate,Estados Unidos aportó 20.000 millones de dólares ,17.800 millones de dólares del FMI,10 mil millones de dólares del BIS,1.000 millones de dólares por parte de un consorcio de naciones latinoamericanas y 1.000 millones de dólares canadienses por parte de Canadá. [10] : 20

Los esfuerzos de la administración Clinton para organizar un rescate para México se encontraron con dificultades. Atrajo críticas de los miembros del Congreso de Estados Unidos , así como el escrutinio de los medios de comunicación . [1] : 52 La posición de la administración se centró en tres preocupaciones principales: el desempleo potencial en los Estados Unidos en caso de que México tuviera que reducir sus importaciones de bienes estadounidenses (en ese momento, México era el tercer mayor consumidor de exportaciones estadounidenses); la inestabilidad política y la violencia en un país vecino; y un aumento potencial de la inmigración ilegal desde México. Algunos representantes del Congreso estuvieron de acuerdo con el economista estadounidense y ex presidente de la Corporación Federal de Seguro de Depósitos , L. William Seidman , en que México debería simplemente negociar con los acreedores sin involucrar a los Estados Unidos, especialmente con el interés de disuadir el riesgo moral . Por otro lado, los partidarios de la participación de Estados Unidos, como el presidente de la Reserva Federal, Alan Greenspan, argumentaron que las consecuencias de un incumplimiento soberano mexicano serían tan devastadoras que superarían con creces los riesgos del riesgo moral. [11] : 16

Tras el fracaso del Congreso de los Estados Unidos en aprobar la Ley de Estabilización de México, la administración Clinton aprobó a regañadientes una propuesta inicialmente rechazada para designar fondos del Fondo de Estabilización Cambiaria del Tesoro de los Estados Unidos como garantías de préstamos para México. [12] : 159 Estos préstamos arrojaron una ganancia considerable de $600 millones e incluso se pagaron antes del vencimiento. [2] : 10–11 La apropiación de fondos del Fondo de Estabilización Cambiaria por parte del entonces Secretario del Tesoro de los Estados Unidos, Robert Rubin , en apoyo del rescate mexicano fue examinada por el Comité de Servicios Financieros de la Cámara de Representantes de los Estados Unidos , que expresó su preocupación por un posible conflicto de intereses porque Rubin había servido anteriormente como copresidente de la junta directiva de Goldman Sachs , que tenía una participación sustancial en la distribución de acciones y bonos mexicanos. [13]

La economía de México atravesó una grave recesión como resultado de la devaluación del peso y la huida hacia inversiones más seguras. El PIB del país disminuyó un 6,2% en el transcurso de 1995. El sector financiero de México sufrió la peor parte de la crisis, ya que los bancos se derrumbaron, revelando activos de baja calidad y prácticas crediticias fraudulentas. Miles de hipotecas entraron en mora mientras los ciudadanos mexicanos luchaban por seguir el ritmo de las crecientes tasas de interés, lo que dio lugar a una generalizada recuperación de las viviendas. [14] [15]

Además de la caída del crecimiento del PIB, México sufrió una severa inflación y una pobreza extrema que se disparó, al tiempo que los salarios reales se desplomaban y el desempleo casi se duplicaba. Los precios aumentaron un 35% en 1995. Los salarios nominales se mantuvieron, pero los salarios reales cayeron entre un 25 y un 35% durante el mismo año. El desempleo subió al 7,4% en 1995 desde su nivel anterior a la crisis del 3,9% en 1994. Sólo en el sector formal, más de un millón de personas perdieron sus empleos y los salarios reales promedio disminuyeron un 13,5% durante 1995. Los ingresos totales de los hogares se desplomaron un 30% en el mismo año. La pobreza extrema de México aumentó al 37% en 1996 desde el 21% en 1994, deshaciendo los diez años anteriores de iniciativas exitosas de reducción de la pobreza. Los niveles de pobreza del país no comenzarían a volver a la normalidad hasta 2001. [16] : 10

La creciente pobreza de México afectó a las áreas urbanas más intensamente que a las rurales , en parte debido a la sensibilidad de la población urbana a la volatilidad del mercado laboral y las condiciones macroeconómicas. Los ciudadanos urbanos dependían de un mercado laboral saludable, acceso al crédito y bienes de consumo. La inflación de los precios al consumidor y un mercado crediticio más estricto durante la crisis resultaron un desafío para los trabajadores urbanos, mientras que los hogares rurales cambiaron a la agricultura de subsistencia . [16] : 11 El ingreso bruto per cápita de México disminuyó sólo un 17% en la agricultura , en contraste con el 48% en el sector financiero y el 35% en las industrias de la construcción y el comercio . El consumo promedio de los hogares disminuyó un 15% entre 1995 y 1996 con un cambio en la composición hacia bienes esenciales. Los hogares ahorraron menos y gastaron menos en atención médica. Los expatriados que vivían en el extranjero aumentaron las remesas a México, evidenciado por las transferencias unilaterales netas promedio que se duplicaron entre 1994 y 1996. [16] : 15–17

La menor demanda de atención primaria de salud por parte de los hogares provocó un aumento del 7% en las tasas de mortalidad de lactantes y niños en 1996 (frente al 5% en 1995). La mortalidad infantil aumentó hasta 1997, de forma más espectacular en las regiones donde las mujeres tenían que trabajar como resultado de la necesidad económica. [16] : 21–22

Los estudiosos críticos sostienen que la crisis del peso mexicano de 1994 expuso los problemas del giro neoliberal de México hacia el enfoque del consenso de Washington en materia de desarrollo. Cabe destacar que la crisis reveló los problemas de un sector bancario privatizado dentro de una economía liberalizada pero subordinada a la comunidad internacional que depende de los flujos extranjeros de capital financiero. [17]

{{cite journal}}: Requiere citar revista |journal=( ayuda )