La jubilación es el retiro del puesto u ocupación o de la vida laboral activa. [1] Una persona también puede semijubilarse reduciendo las horas de trabajo o la carga de trabajo.

Muchas personas optan por jubilarse cuando son mayores o incapaces de realizar su trabajo por razones de salud. Las personas también pueden jubilarse cuando son elegibles para los beneficios de pensión privados o públicos , aunque algunas se ven obligadas a jubilarse cuando las condiciones corporales ya no les permiten trabajar por más tiempo (por enfermedad o accidente) o como resultado de la legislación relativa a sus puestos. [2] En la mayoría de los países, la idea de la jubilación es de origen reciente, ya que se introdujo a fines del siglo XIX y principios del XX. Anteriormente, la baja esperanza de vida , la falta de seguridad social y la ausencia de planes de pensiones significaban que la mayoría de los trabajadores continuaban trabajando hasta su muerte. Alemania fue el primer país en introducir los beneficios de jubilación en 1889. [3]

En la actualidad, la mayoría de los países desarrollados cuentan con sistemas de pensiones para jubilados en la vejez , financiados por los empleadores o el Estado. En muchos países más pobres, no existe ningún apoyo para los ancianos más allá del que brinda la familia. Hoy en día, la jubilación con pensión se considera un derecho del trabajador en muchas sociedades; se han librado duras batallas ideológicas, sociales, culturales y políticas para determinar si se trata de un derecho. En muchos países occidentales, se trata de un derecho consagrado en las constituciones nacionales.

Un número cada vez mayor de personas están optando por posponer este punto de jubilación total, optando por vivir en el estado emergente de prejubilación . [4]

La jubilación, o la práctica de dejar el trabajo o dejar de trabajar después de alcanzar cierta edad, ha existido desde aproximadamente el siglo XVIII. Antes del siglo XVIII, los humanos tenían una esperanza de vida promedio de entre 26 y 40 años. [5] [6] [7] [8] En consecuencia, solo un pequeño porcentaje de la población alcanzó una edad en la que las discapacidades físicas comenzaron a ser obstáculos para trabajar. [ cita requerida ] Los países comenzaron a adoptar políticas gubernamentales sobre jubilación durante finales del siglo XIX y el siglo XX, comenzando en Alemania bajo Otto von Bismarck . [9]

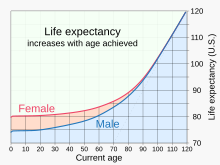

Una persona puede jubilarse a la edad que desee. Sin embargo, las leyes fiscales de un país o las normas estatales sobre pensiones de vejez suelen implicar que en un país determinado se considere que una determinada edad es la edad estándar de jubilación. A medida que aumenta la esperanza de vida y cada vez más personas viven hasta una edad avanzada, en muchos países la edad a la que se concede una pensión se ha incrementado en el siglo XXI, a menudo de forma progresiva. [10]

La edad estándar de jubilación varía de un país a otro, pero generalmente se encuentra entre los 50 y los 70 años (según las últimas estadísticas, 2011). En algunos países, esta edad es diferente para hombres y mujeres, aunque esto ha sido cuestionado recientemente en algunos países (por ejemplo, Austria), y en algunos países se están armonizando las edades. [11] La siguiente tabla muestra la variación en las edades de elegibilidad para los beneficios públicos de vejez en los Estados Unidos y muchos países europeos, según la OCDE .

La edad de jubilación en muchos países está aumentando, a menudo comenzando en la década de 2010 y continuando hasta finales de la década de 2020.

Notas: Los paréntesis indican la edad de elegibilidad para las mujeres cuando es diferente. Fuentes: Cols. 1–2: OECD Pensions at a Glance (2005), Cols. 3–6: Tabulaciones de HRS, ELSA y SHARE. Los corchetes indican la jubilación anticipada de algunos empleados públicos.

1 En Dinamarca, la jubilación anticipada se denomina efterløn y se deben cumplir algunos requisitos, como haber contribuido al mercado laboral durante al menos 20 años. [16] La edad de jubilación anticipada y normal varía según la fecha de nacimiento de la persona que solicita la jubilación. [12] [13]

2 En Francia, la edad de jubilación era de 60 años y el derecho a pensión completa se obtenía a los 65; en 2010, esta edad se amplió a 62 y 67 años respectivamente, aumentando progresivamente durante los ocho años siguientes. [17]

3 En Letonia, la edad de jubilación depende de la fecha de nacimiento de la persona que solicita la jubilación. [15]

4 En España se ha establecido que la edad de jubilación aumentará progresivamente de 65 a 67 años desde 2013 hasta 2027. [18]

En los Estados Unidos, si bien la edad normal de jubilación para la Seguridad Social , o Seguro de Vejez y Sobrevivientes (OASI, por sus siglas en inglés) era de 65 años para recibir beneficios sin reducción, está aumentando gradualmente hasta los 67 años para 2027. [10] Los funcionarios públicos a menudo no están cubiertos por la Seguridad Social, pero tienen sus propios programas de pensiones. Los oficiales de policía en los Estados Unidos normalmente pueden jubilarse con la mitad del salario después de 20 años de servicio, o tres cuartas partes del salario después de 30 años, lo que permite la jubilación a principios de los cuarenta. [19] Los miembros militares de las Fuerzas Armadas de los EE. UU. pueden optar por jubilarse después de 20 años de servicio activo. Su paga de jubilación (no una pensión, ya que pueden ser llamados nuevamente al servicio activo en cualquier momento) se calcula en el número de años de servicio activo, el grado de pago final y el sistema de jubilación vigente cuando ingresaron al servicio. Los miembros galardonados con la Medalla de Honor califican para un estipendio separado. La paga de jubilación para los miembros militares en la reserva y la Guardia Nacional de los EE. UU. se basa en un sistema de puntos. [20]

La edad de jubilación iraní se incrementó considerablemente en 2022 y 2023 a 42 años de historial de pago del seguro laboral para evitar la quiebra de la seguridad social del gobierno. [21]

Los recientes avances en la recopilación de datos han mejorado enormemente la capacidad de comprender las relaciones importantes entre la jubilación y factores como la salud, la riqueza, las características del empleo y la dinámica familiar, entre otros. El estudio más destacado para examinar el comportamiento de jubilación en los Estados Unidos es el Estudio de Salud y Jubilación (HRS), que se está llevando a cabo en curso, y que se inició en 1992. El HRS es una encuesta longitudinal representativa a nivel nacional de adultos en los EE. UU. de 51 años o más, que se realiza cada dos años y contiene una gran cantidad de información sobre temas como la participación en la fuerza laboral (por ejemplo, empleo actual, historial laboral, planes de jubilación, industria/ocupación, pensiones, discapacidad), salud (por ejemplo, estado e historial de salud, seguro médico y de vida , cognición), variables financieras (por ejemplo, activos e ingresos, vivienda, patrimonio neto, testamentos, consumo y ahorros), características familiares (por ejemplo, estructura familiar, transferencias, información sobre padres/hijos/nietos/hermanos) y una serie de otros temas (por ejemplo, expectativas, gastos, uso de Internet, toma de riesgos, psicosocial, uso del tiempo). [22]

En 2002 y 2004 se introdujeron el Estudio Longitudinal Inglés sobre el Envejecimiento (ELSA, por sus siglas en inglés) y la Encuesta sobre Salud, Envejecimiento y Jubilación en Europa (SHARE, por sus siglas en inglés), que incluye encuestados de 14 países de Europa continental más Israel. Estas encuestas se basaron estrechamente en el modelo de la HRS en cuanto al marco de la muestra, el diseño y el contenido. Varios otros países (por ejemplo, Japón, Corea del Sur) también realizan ahora encuestas similares a la HRS, y otros (por ejemplo, China, India) están realizando actualmente estudios piloto. Estos conjuntos de datos han ampliado la capacidad de los investigadores para examinar cuestiones sobre el comportamiento de jubilación al añadir una perspectiva transnacional.

Notas: La MHAS se interrumpió en 2003; las cifras de la ELSA excluyen a los hogares de ancianos institucionalizados. Fuente: Borsch-Supan et al., eds. (noviembre de 2008). Salud, envejecimiento y jubilación en Europa (2004-2007): inicio de la dimensión longitudinal.

Muchos factores afectan las decisiones de jubilación de las personas. La educación sobre la financiación de la jubilación es un factor importante que afecta el éxito de la experiencia de jubilación de una persona. La Seguridad Social desempeña un papel importante porque la mayoría de las personas dependen únicamente de la Seguridad Social como su única opción de jubilación, cuando se espera que los fondos fiduciarios de la Seguridad Social se agoten en 2034. [23] El conocimiento afecta las decisiones de jubilación de una persona simplemente al encontrar opciones de jubilación más confiables, como las Cuentas de Jubilación Individual o los Planes Patrocinados por el Empleador. En países de todo el mundo, las personas tienen muchas más probabilidades de jubilarse a las edades de jubilación tempranas y normales del sistema público de pensiones (por ejemplo, 62 y 65 años en los EE. UU.). [24] Este patrón no se puede explicar por diferentes incentivos financieros para jubilarse a estas edades, ya que típicamente los beneficios de jubilación a estas edades son aproximadamente justos desde el punto de vista actuarial; es decir, el valor actual de los beneficios de pensión de por vida (riqueza de pensión) condicional a jubilarse a la edad a es aproximadamente el mismo que la riqueza de pensión condicional a jubilarse un año después a la edad a +1. [25] Sin embargo, una amplia literatura ha encontrado que los individuos responden significativamente a los incentivos financieros relacionados con la jubilación (por ejemplo, a las discontinuidades derivadas de la prueba de ingresos de la Seguridad Social o del sistema tributario). [26] [27] [28]

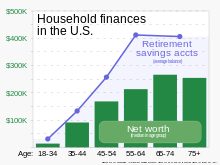

Una mayor riqueza tiende a conducir a una jubilación más temprana, ya que los individuos más ricos pueden esencialmente "comprar" más tiempo libre. En general, el efecto de la riqueza en la jubilación es difícil de estimar empíricamente, ya que observar una mayor riqueza en edades más avanzadas puede ser el resultado de un mayor ahorro a lo largo de la vida laboral en previsión de una jubilación más temprana. Sin embargo, muchos economistas han encontrado formas creativas de estimar los efectos de la riqueza en la jubilación y, por lo general, encuentran que son pequeños. Por ejemplo, un artículo explota la recepción de una herencia para medir el efecto de los shocks de riqueza en la jubilación utilizando datos del HRS. [29] Los autores encuentran que recibir una herencia aumenta la probabilidad de jubilarse antes de lo esperado en 4,4 puntos porcentuales, o 12 por ciento en relación con la tasa de jubilación de referencia, durante un período de ocho años.

Se ha prestado mucha atención a la manera en que la crisis financiera de 2007-2008 y la posterior Gran Recesión están afectando las decisiones de jubilación, y la opinión generalizada es que menos personas se jubilarán porque sus ahorros se han agotado; sin embargo, investigaciones recientes sugieren que puede ocurrir lo contrario. Utilizando datos del HRS, los investigadores examinaron las tendencias en los planes de pensiones de beneficio definido (DB) frente a los de contribución definida (DC) y descubrieron que quienes se acercan a la jubilación solo habían tenido una exposición limitada a la reciente caída del mercado de valores y, por lo tanto, no es probable que retrasen sustancialmente su jubilación. [30] Al mismo tiempo, utilizando datos de la Encuesta de Población Actual (CPS), otro estudio estima que es probable que los despidos masivos conduzcan a un aumento de la jubilación casi un 50% mayor que la disminución provocada por el desplome del mercado de valores, de modo que es probable que las jubilaciones netas aumenten en respuesta a la crisis. [31]

Más información indica que muchos jubilados seguirán trabajando, pero no en la carrera que han tenido durante la mayor parte de su vida. Las vacantes de empleo aumentarán en los próximos 5 años debido a las jubilaciones de la generación de los baby boomers. La población de más de 50 años es, de hecho, el grupo laboral de más rápido crecimiento en los EE. UU.

Se han realizado numerosas investigaciones sobre los efectos del estado de salud y de los shocks de salud en la jubilación. Se ha descubierto que las personas con mala salud generalmente se jubilan antes que las que tienen mejor salud. Esto no implica necesariamente que el mal estado de salud lleve a las personas a jubilarse antes, ya que en las encuestas los jubilados pueden ser más propensos a exagerar su mal estado de salud para justificar su decisión más temprana de jubilarse. Sin embargo, es probable que este sesgo de justificación sea pequeño. [32] En general, se ha descubierto que el deterioro de la salud con el tiempo, así como la aparición de nuevas afecciones de salud, están relacionados positivamente con la jubilación temprana. [33] Las afecciones de salud que pueden hacer que alguien se jubile incluyen hipertensión , diabetes mellitus , apnea del sueño , enfermedades articulares e hiperlipidemia . [34]

La mayoría de las personas están casadas cuando llegan a la edad de jubilación; por lo tanto, la situación laboral del cónyuge puede afectar la decisión de jubilarse. En promedio, los esposos son tres años mayores que sus esposas en los EE. UU., y los cónyuges a menudo coordinan sus decisiones de jubilación. Por lo tanto, los hombres tienen más probabilidades de jubilarse si sus esposas también están jubiladas que si todavía están en la fuerza laboral, y viceversa. [35] [36]

Los investigadores analizaron los factores que afectan las decisiones de jubilación en los estados miembros de la UE :

En general, los ingresos después de la jubilación pueden provenir de pensiones estatales, pensiones laborales, ahorros e inversiones privadas (fondos de pensiones privados, vivienda propia), donaciones (por ejemplo, de los hijos) y prestaciones sociales. [55] En algunos países se concede una suma global adicional, según los años de trabajo y el salario medio; esta suele ser proporcionada por el empleador. A nivel personal, el aumento del coste de la vida durante la jubilación es una preocupación grave para muchos adultos mayores. Los costes de la atención sanitaria desempeñan un papel importante.

El pago de pensiones estatales supone una importante carga para el presupuesto de un gobierno. A medida que aumenta la esperanza de vida y la salud de las personas mayores mejora gracias a los avances médicos, la edad para tener derecho a una pensión ha ido aumentando progresivamente desde aproximadamente 2010.

Las personas mayores son más propensas a enfermarse y el costo de la atención médica durante la jubilación es alto. La mayoría de los países ofrecen cobertura de seguro médico universal para las personas mayores, aunque en los Estados Unidos muchas personas se jubilan antes de cumplir los 65 años para recibir cobertura médica de Medicare .

Se puede realizar un cálculo útil y sencillo si se supone que el interés, después de los gastos, los impuestos y la inflación, es cero. Supongamos que, en términos reales (después de la inflación), el salario de una persona nunca cambia a lo largo de w años de vida laboral. Durante p años de pensión, una persona tiene un nivel de vida que cuesta una tasa de reemplazo R veces más que su nivel de vida en la vida laboral. El nivel de vida en la vida laboral es el salario de una persona menos la proporción del salario Z que debería ahorrarse. Los cálculos se hacen por unidad de salario (por ejemplo, supongamos que el salario es 1).

Luego de w años de trabajo, los ahorros acumulados a la edad de jubilación son = wZ . Para pagar la pensión durante p años, los ahorros necesarios al momento de la jubilación son = Rp(1-Z)

Iguale estos: wZ = Rp ( 1-Z ) y resuelva para obtener Z = Rp / ( w + Rp ). Por ejemplo, si w = 35, p = 30 y R = 0,65, se debe guardar una proporción Z = 35,78%.

Las calculadoras de jubilación suelen acumular una parte del salario hasta la edad de jubilación. Se trata de un caso sencillo, que sin embargo podría resultar de utilidad práctica para personas optimistas que esperan trabajar sólo durante el tiempo que probablemente estén jubiladas.

Para situaciones más complicadas, existen varias calculadoras de jubilación en línea en Internet. Muchas de ellas calculan cuánto debe ahorrar un inversor y durante cuánto tiempo para cubrir un determinado nivel de gastos de jubilación. Algunas calculadoras de jubilación, adecuadas para inversiones seguras, suponen una tasa de rendimiento constante e invariable. Las calculadoras de jubilación de Monte Carlo tienen en cuenta la volatilidad y calculan la probabilidad de que un plan particular de ahorros, inversiones y gastos de jubilación dure más que el jubilado. Las calculadoras de jubilación varían en la medida en que tienen en cuenta los impuestos, la seguridad social, las pensiones y otras fuentes de ingresos y gastos de jubilación.

Los supuestos introducidos en una calculadora de jubilación son fundamentales. Uno de los más importantes es la tasa de rendimiento real (después de la inflación) de la inversión. Una estimación conservadora del rendimiento podría basarse en el rendimiento real de los bonos indexados a la inflación que ofrecen algunos gobiernos, incluidos los Estados Unidos, Canadá y el Reino Unido. La calculadora de jubilación TIP$TER proyecta los gastos de jubilación que una cartera de bonos vinculados a la inflación, junto con otras fuentes de ingresos como la Seguridad Social, podría sostener. Los rendimientos reales actuales de los títulos protegidos contra la inflación del Tesoro de los Estados Unidos (TIPS) están disponibles en el sitio del Tesoro de los Estados Unidos. Los rendimientos reales actuales de los "bonos de rendimiento real" canadienses están disponibles en el sitio del Banco de Canadá. A diciembre de 2011, los bonos vinculados a la inflación del Tesoro de los Estados Unidos (TIPS) estaban rindiendo alrededor de un 0,8% real anual para el vencimiento a 30 años y un rendimiento real notablemente ligeramente negativo para el vencimiento a 7 años.

Muchas personas utilizan "calculadoras de jubilación" en Internet para determinar la proporción de su salario que deberían ahorrar en un plan con ventajas fiscales (por ejemplo, IRA o 401-K en los EE. UU., RRSP en Canadá, pensión personal en el Reino Unido, jubilación en Australia). Después de los gastos y los impuestos, una suposición razonable (aunque podría decirse que pesimista) a largo plazo para una tasa de retorno real segura es cero. Por lo tanto, en términos reales , el interés no ayuda a que los ahorros crezcan. Cada año de trabajo debe pagar su parte de un año de jubilación. Para alguien que planea trabajar durante 40 años y estar jubilado durante 20 años, cada año de trabajo se paga a sí mismo y a medio año de jubilación. Por lo tanto, se debe ahorrar el 33,33% del salario y se puede gastar el 66,67% cuando se gana. Después de 40 años de ahorrar el 33,33% del salario, hemos acumulado activos de 13,33 años de salario, como en el gráfico. En el gráfico de la derecha, las líneas son rectas, lo cual es apropiado dado el supuesto de un retorno real de la inversión cero.

El gráfico anterior se puede comparar con los generados por muchas calculadoras de jubilación. Sin embargo, la mayoría de las calculadoras de jubilación utilizan dólares nominales (no "reales") y, por lo tanto, requieren una proyección tanto de la tasa de inflación esperada como de la tasa de rendimiento nominal esperada. Una forma de evitar esta limitación es, por ejemplo, ingresar en la calculadora los datos "rendimiento del 0%, inflación del 0%". La calculadora de jubilación de Bloomberg brinda la flexibilidad de especificar, por ejemplo, inflación cero y rendimiento de inversión cero y reproducir el gráfico anterior. La calculadora de jubilación de MSN en 2011 tiene como valores predeterminados una tasa de inflación realista del 3% anual y suposiciones optimistas de rendimiento del 8%; la coherencia con las tasas nominales de los bonos estadounidenses y del mercado de bonos protegidos contra la inflación de diciembre de 2011 requiere un cambio a aproximadamente una inflación del 3% y un rendimiento de inversión del 4% antes y después de la jubilación.

Sin tener en cuenta los impuestos, alguien que desee trabajar durante un año y luego descansar durante un año con el mismo nivel de vida necesita ahorrar el 50% de su salario. De manera similar, alguien que desee trabajar desde los 25 a los 55 años y estar jubilado durante 30 años hasta los 85 necesita ahorrar el 50% de su salario si las pensiones del gobierno y del empleo no son un factor y si se considera apropiado suponer un rendimiento real de la inversión cero. El problema de que la esperanza de vida no se conoce de antemano se puede reducir en algunos países mediante la compra en el momento de la jubilación de una renta vitalicia indexada a la inflación .

Para pagar la pensión, suponiendo para simplificar que se recibirá al final de cada año, y tomando valores descontados a la manera de un cálculo del valor actual neto , la suma global ideal disponible al momento de la jubilación debería ser:

Arriba está la fórmula matemática estándar para la suma de una serie geométrica . (O si i real = 0 entonces la serie entre llaves suma p ya que entonces tiene p términos iguales). Como ejemplo, supongamos que S = 60.000 por año y que se desea reemplazar R repl = 0,80, o el 80%, del nivel de vida previo a la jubilación por p = 30 años. Supongamos para los propósitos actuales que se estaba ahorrando una proporción z prop = 0,25 (25%) del salario. Usando i real = 0,02, o 2% anual de rendimiento real sobre las inversiones, la suma global necesaria está dada por la fórmula como (1-0,25)*0,80*60.000*suma-serie-anualidad(30)=36.000*22,396=806.272 en la moneda nacional en términos de 2008-2010. Para tener en cuenta la inflación de una manera sencilla, lo mejor es hablar de los 806.272 como "13,43 años de salario de jubilación". Puede ser adecuado considerar que esta es la suma global necesaria para financiar 36.000 de suplementos anuales para cualquier pensión del empleador o del gobierno que esté disponible. Es común no incluir ningún valor de la vivienda en el cálculo de esta suma global necesaria, por lo que para un propietario de una vivienda, la suma global paga principalmente los costos de vida no relacionados con la vivienda.

Al momento de jubilarse se habrá acumulado la siguiente cantidad:

Para que la acumulación coincida con la suma global necesaria para pagar la pensión:

Lleve z prop al lado izquierdo para obtener la respuesta, bajo este método aproximado y no garantizado, para la proporción del salario que se debería ahorrar:

Nótese que el caso especial i rel to pay = 0 = i real significa que la serie geométrica debe sumarse teniendo en cuenta que hay p o w términos idénticos y, por lo tanto, z prop = p/(w+p). Esto corresponde al gráfico anterior con la acumulación de términos reales en línea recta.

El resultado para la z prop necesaria dada por (Ret-03) depende críticamente de los supuestos hechos. Como ejemplo, uno podría suponer que la inflación de precios será del 3,5% anual para siempre y que el salario de uno aumentará solo a esa misma tasa del 3,5%. Si se supone una tasa de interés nominal del 4,5% anual, entonces (usando 1,045/1,035 en términos reales ) las tasas de interés netas previas y posteriores a la jubilación permanecerán iguales, i rel to pay = 0,966 por ciento anual e i real = 0,966 por ciento anual. Estos supuestos pueden ser razonables en vista de los retornos de mercado disponibles en bonos indexados a la inflación , después de gastos y cualquier impuesto. La ecuación (Ret-03) se codifica fácilmente en Excel y con estos supuestos da las tasas de ahorro requeridas en la imagen adjunta.

Por último, un método más nuevo para determinar la idoneidad de un plan de jubilación es la simulación de Monte Carlo . Este método ha ido ganando popularidad y ahora lo emplean muchos planificadores financieros. [56] Las calculadoras de jubilación de Monte Carlo [57] [58] permiten a los usuarios introducir información sobre ahorros, ingresos y gastos y ejecutar simulaciones de escenarios de jubilación. Los resultados de la simulación muestran la probabilidad de que el plan de jubilación tenga éxito.

En general, se considera que la jubilación es "anticipada" si se produce antes de la edad (o el tiempo de servicio) necesaria para poder recibir apoyo y fondos de fuentes gubernamentales o proporcionadas por el empleador. Los jubilados anticipados suelen depender de sus propios ahorros e inversiones para mantenerse, ya sea indefinidamente o hasta que comiencen a recibir apoyo externo. La jubilación anticipada también puede utilizarse como un término eufemístico para referirse a la terminación del empleo antes de la edad de jubilación habitual. [59]

Si bien la sabiduría convencional sostiene [¿ quién? ] que uno puede jubilarse y retirar un 7% o más de una cartera año tras año, esta estrategia no habría funcionado muy a menudo en el pasado. [61] [62]

Quienes estén pensando en jubilarse anticipadamente querrán saber si tienen lo suficiente para sobrevivir a posibles mercados bajistas . La historia del mercado de valores de Estados Unidos muestra que uno necesitaría vivir con aproximadamente el 4% de la cartera inicial por año para asegurarse de que la cartera no se agote antes del final de la jubilación; [63] esta regla general es un resumen de una conclusión del estudio de Trinity , aunque el informe es más matizado y las conclusiones y el enfoque mismo han sido duramente criticados (ver el estudio de Trinity para más detalles). Esto permite aumentar los retiros con la inflación para mantener una capacidad de gasto constante durante la jubilación y continuar haciendo retiros incluso en mercados bajistas dramáticos y prolongados . [64] (La cifra del 4% no supone ninguna pensión o cambio en los niveles de gasto durante la jubilación).

Al jubilarse antes de los 59 años+1 ⁄ 2 , existe una multa del 10 % del IRS sobre los retiros de un plan de jubilación como un plan 401(k) o una IRA tradicional. Se aplican excepciones en determinadas circunstancias. A los 59 años y seis meses, se alcanza el estado libre de multas y la multa del 10 % del IRS ya no se aplica.

Para evitar la penalización del 10% antes de los 59 años+1 ⁄ 2 , una persona debe consultar a un abogado sobre el uso de la regla 72 T del IRS. Esta regla debe solicitarse ante el IRS. Permite la distribución de una cuenta IRA antes de los 59 años.+1 ⁄ 2 en cantidades iguales durante un período de 5 años o hasta la edad de 59 años+1 ⁄ 2 , el período de tiempo que sea más largo, sin una penalidad del 10%. Aún se deben pagar impuestos sobre las distribuciones.

Aunque la tasa de retiro inicial de la cartera del 4% descrita anteriormente puede utilizarse como un indicador aproximado, a menudo es conveniente utilizar una herramienta de planificación de la jubilación que acepte datos detallados y pueda ofrecer un resultado más preciso. Algunas de estas herramientas modelan solo la fase de jubilación del plan, mientras que otras pueden modelar tanto la fase de ahorro o acumulación como la fase de jubilación del plan. Por ejemplo, un análisis de Forbes calculó que en el 90% de los mercados históricos, una tasa del 4% habría durado al menos 30 años, mientras que en el 50% de los mercados históricos, una tasa del 4% se habría mantenido durante más de 40 años. [65]

Los efectos de realizar retiros ajustados por inflación de una cartera inicial determinada se pueden modelar con una hoja de cálculo descargable [66] que utiliza datos históricos del mercado de valores para estimar los rendimientos probables de la cartera. Otro enfoque es emplear una calculadora de jubilación [67] que también utiliza modelos históricos del mercado de valores, pero agrega disposiciones para incorporar pensiones, otros ingresos de jubilación y cambios en el gasto que puedan ocurrir durante el curso de la jubilación. [68]

La jubilación puede coincidir con cambios importantes en la vida; un trabajador jubilado puede mudarse a un nuevo lugar, por ejemplo, una comunidad de jubilados , con lo que tendrá un contacto menos frecuente con su contexto social anterior y adoptará un nuevo estilo de vida. A menudo, los jubilados se ofrecen como voluntarios para organizaciones benéficas y otras organizaciones comunitarias. El turismo es un marcador común de la jubilación y para algunos se convierte en una forma de vida, como para los llamados nómadas grises . Algunos jubilados incluso eligen irse a vivir a climas más cálidos en lo que se conoce como migración de jubilación.

Se ha descubierto que los estadounidenses tienen seis opciones de estilo de vida a medida que envejecen: seguir trabajando a tiempo completo, seguir trabajando a tiempo parcial, jubilarse del trabajo y dedicarse a una variedad de actividades de ocio, jubilarse del trabajo y dedicarse a una variedad de actividades recreativas y de ocio, jubilarse del trabajo y luego volver a trabajar a tiempo parcial, y jubilarse del trabajo y luego volver a trabajar a tiempo completo. [69] Una nota importante que se debe hacer de estas definiciones de estilo de vida es que cuatro de las seis implican trabajar. Estados Unidos se enfrenta a un cambio demográfico importante, ya que la generación de los baby boomers está llegando a la edad de jubilación. Esto plantea dos desafíos: si habrá un número suficiente de trabajadores calificados en la fuerza laboral y si los programas de pensiones actuales serán suficientes para sustentar al creciente número de personas jubiladas. [70] Las razones por las que algunas personas deciden no jubilarse nunca o volver a trabajar después de jubilarse incluyen no sólo la dificultad de planificar la jubilación, sino también los salarios y los beneficios complementarios, el gasto de energía física y mental, la producción de bienes y servicios, la interacción social y el estatus social pueden interactuar para influir en la decisión de un individuo de participar en la fuerza laboral. [69]

A menudo, los jubilados tienen que cuidar de sus nietos y, en ocasiones, de sus padres ancianos. A muchos les deja más tiempo para dedicarse a una afición o un deporte, como el golf o la vela .

Por otra parte, muchos jubilados se sienten inquietos y sufren depresión como resultado de su nueva situación. Los recién jubilados son uno de los grupos sociales más vulnerables a la depresión, probablemente debido a que la jubilación coincide con un deterioro del estado de salud y mayores responsabilidades de cuidado. [71] La jubilación coincide con el deterioro de la salud que se correlaciona con el aumento de la edad y esto probablemente juega un papel importante en el aumento de las tasas de depresión en los jubilados. Estudios longitudinales y transversales han demostrado que las personas mayores y jubiladas sanas son tan felices o más felices y tienen una calidad de vida igual a medida que envejecen en comparación con los adultos jóvenes empleados, por lo tanto, la jubilación en sí misma no es probable que contribuya al desarrollo de la depresión. La investigación sobre lo que los jubilados desearían tener idealmente en una vida plena después de jubilarse encontró que los factores más importantes eran "comodidad física, integración social, contribución, seguridad, autonomía y disfrute". [72]

Muchas personas, en los últimos años de su vida, debido a problemas de salud, necesitan asistencia, a veces en forma de tratamientos extremadamente costosos (en algunos países) que se proporcionan en una residencia de ancianos . Aquellos que necesitan cuidados, pero no necesitan asistencia constante, pueden optar por vivir en una residencia de ancianos .

(Para el saldo promedio de la cuenta de ahorros para la jubilación de los hogares:) Estimaciones de los saldos de las cuentas 401(k), IRA, Keogh y otras cuentas de contribución definida basadas en datos de 2019. Fuente: Employee Benefit Research Institute. . . . (Para el patrimonio neto medio:) Fuente: Reserva Federal.