Recaudaciones de Hacienda Central en 2007-2008 [1]

El impuesto sobre la renta en la India se rige por la Entrada 82 de la Lista de la Unión del Séptimo Anexo de la Constitución de la India , que faculta al gobierno central a gravar los ingresos no agrícolas; los ingresos agrícolas se definen en la Sección 10(1) de la Ley del impuesto sobre la renta de 1961. [ 2] La ley del impuesto sobre la renta consta de la ley de 1961, las Normas del impuesto sobre la renta de 1962, las Notificaciones y Circulares emitidas por la Junta Central de Impuestos Directos (CBDT), las Leyes de Finanzas anuales y los pronunciamientos judiciales de la Corte Suprema y los tribunales superiores .

El gobierno grava determinados ingresos de personas físicas, familias indivisas hindúes (HUF), empresas, firmas, LLP, asociaciones, organismos, autoridades locales y cualquier otra persona jurídica . El impuesto personal depende del estatus de residencia. El CBDT administra el Departamento de Impuesto sobre la Renta , que forma parte del Departamento de Ingresos del Ministerio de Finanzas . El impuesto sobre la renta es una fuente clave de financiación del gobierno.

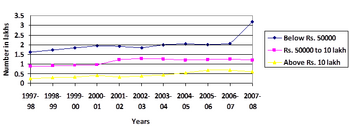

El Departamento de Impuestos sobre la Renta es el mayor generador de ingresos del gobierno central; los ingresos fiscales totales aumentaron de ₹ 1,392.26 mil millones (US$ 17 mil millones) en 1997-98 a ₹ 5,889.09 mil millones (US$ 71 mil millones) en 2007-08. [3] [4] En 2018-19, las recaudaciones de impuestos directos informadas por el CBDT fueron de aproximadamente ₹ 11,17 lakh crore ( ₹ 11,17 billones ). [5]

La tributación ha sido una función de los estados soberanos desde la antigüedad. La evidencia arqueológica más antigua de tributación en la India se encuentra en la inscripción de Ashoka en un pilar de Lumbini . Según la inscripción, se otorgaba una exención fiscal a los habitantes de Lumbini (que pagaban una octava parte de sus ingresos, en lugar de una sexta parte). [6]

En el Manusmriti , Manu dice que el rey tiene el poder soberano de imponer y recaudar impuestos según Shastra : [7]

लोके च करादिग्रहणो शास्त्रनिष्ठः स्यात् । — Manu, Sloka 128, Manusmriti [7] ("Está de acuerdo con el Sastra cobrar impuestos a los ciudadanos").

Los sutras Baudhayana señalan que el rey recibía una sexta parte de los ingresos de sus súbditos, a cambio de protección. [7] Según el Arthashastra de Kautilya (un tratado sobre economía, el arte de gobernar y política exterior), artha no es sólo riqueza; el poder de un gobierno dependía de la fuerza de su tesoro: "Del tesoro viene el poder del gobierno, y la tierra, cuyo ornamento es el tesoro, se adquiere por medio del tesoro y el ejército". El Raghuvamsha de Kalidasa , elogiando al rey Dilipa, dice: "fue sólo por el bien de sus súbditos que les cobró impuestos de la misma manera que el sol extrae la humedad de la tierra para devolvérsela mil veces". [8]

El gobierno británico en la India se estableció durante el siglo XIX. Después del motín de 1857 , el gobierno británico se enfrentó a una aguda crisis financiera. Para llenar el tesoro, Sir James Wilson (el primer ministro de finanzas de la India británica) introdujo la primera Ley del impuesto sobre la renta en febrero de 1860. [8] La ley recibió la aprobación del virrey el 24 de julio de 1860 y entró en vigor de inmediato. Se dividió en 21 partes, con 259 secciones. Los ingresos se clasificaban en cuatro listas: i) ingresos de propiedad inmobiliaria; ii) ingresos de profesiones y comercio; iii) ingresos de valores, anualidades y dividendos, y iv) ingresos de salarios y pensiones. Los ingresos agrícolas estaban sujetos a impuestos. [8]

Se promulgaron varias leyes para agilizar las leyes del impuesto sobre la renta; en 1918 se aprobó el impuesto a los súper ricos y una nueva ley del impuesto sobre la renta. La ley de 1922 modificó significativamente la ley de 1918 al trasladar la administración del impuesto sobre la renta del gobierno provincial al gobierno central. Otra característica notable de la ley fue que las normas se definirían mediante leyes de finanzas anuales en lugar de la ley misma. [9] En 1939 se aprobó una nueva ley del impuesto sobre la renta.

La ley de 1922 fue enmendada veintinueve veces entre 1939 y 1956. En 1946 se impuso un impuesto sobre las ganancias de capital , y el concepto de ganancias de capital ha sido enmendado varias veces. [9] En 1956, Nicholas Kaldor fue designado para investigar el sistema tributario indio a la luz del requisito de ingresos del Segundo Plan Quinquenal . Presentó un extenso informe para un sistema tributario coordinado, y se promulgaron varias leyes tributarias: la Ley del impuesto sobre el patrimonio de 1957 , la Ley del impuesto sobre los gastos de 1957 y la Ley del impuesto sobre las donaciones de 1958. [ 9]

El Comité de Investigación de la Administración de Impuestos Directos, bajo la presidencia de Mahavir Tyagi , presentó su informe el 30 de noviembre de 1959 y sus recomendaciones tomaron forma en la Ley del Impuesto sobre la Renta de 1961. La ley, que entró en vigor el 1 de abril de 1962, reemplazó a la Ley del Impuesto sobre la Renta de la India de 1922. La ley actual del impuesto sobre la renta se rige por la ley de 1961, que tiene 298 secciones y cuatro anexos. [9]

El proyecto de ley del Código de Impuestos Directos fue patrocinado en el Parlamento el 30 de agosto de 2010 por el Ministro de Finanzas para reemplazar la Ley del Impuesto sobre la Renta de 1961 y la Ley del Impuesto sobre el Patrimonio. [10] Sin embargo, el proyecto de ley no pudo aprobarse y caducó después de la revocación de la Ley del Impuesto sobre el Patrimonio en 2015.

En su plan de declaración de ingresos de 2016 , el gobierno de la India permitió a los contribuyentes declarar ingresos no declarados previamente y pagar un impuesto único del 45 por ciento. Las declaraciones ascendieron a 64.275, por un total de 652.500 millones de rupias (7.800 millones de dólares estadounidenses). [11]

El nuevo régimen fiscal para personas físicas y HUF se anunció en el presupuesto de 2020 y entró en vigor a partir del ejercicio económico 2020-21. Según este, las personas físicas pueden optar por tipos impositivos reducidos sin opción de reclamar exenciones y deducciones. En la actualidad, los contribuyentes indios pueden elegir entre el antiguo régimen fiscal y el nuevo. [12]

En el momento de su introducción, el nuevo régimen fiscal tenía siete tramos diferentes. Después de tres años desde su introducción, el Gobierno de la India redujo tanto el número de tramos como las tasas impositivas en virtud del nuevo régimen fiscal en el presupuesto de 2023, tras los informes sobre la escasa adopción del nuevo régimen fiscal por parte de los contribuyentes [13].

Para el año fiscal 2016-17, las personas que ganaban hasta ₹ 2,5 lakh (US$ 3000) estaban exentas del impuesto sobre la renta. [14] Alrededor del uno por ciento de la población, la clase alta , cae dentro del tramo del 30 por ciento. Aumentó un promedio del 22 por ciento entre 2000 y 2010, abarcando a 580.000 contribuyentes del impuesto sobre la renta. La clase media , que cae dentro de los tramos del 10 y 20 por ciento, creció un promedio del siete por ciento anual a 2,78 millones de contribuyentes del impuesto sobre la renta. [15]

Según el artículo 10(1) de la Ley, los ingresos agrícolas están exentos de impuestos. El artículo 2(1A) define los ingresos agrícolas como:

Los ingresos de las actividades que se indican a continuación se computan inicialmente como ingresos empresariales, después de las deducciones permitidas. A partir de entonces, el 40, el 35 o el 25 por ciento de los ingresos se consideran ingresos empresariales y el resto se considera ingresos agrícolas.

Las deducciones permitidas según la Ley de Finanzas de 2015 son las siguientes:

La fecha límite para realizar una devolución es:

Las personas con ingresos inferiores a 500.000 rupias (de las cuales menos de 10.000 rupias provienen de intereses) que no hayan cambiado de trabajo están exentas del impuesto sobre la renta. [17] Aunque los contribuyentes individuales y HUF deben presentar sus declaraciones de impuestos sobre la renta en línea, no se requieren firmas digitales . [17]

La práctica de pagar los impuestos por adelantado en lugar de hacerlo en una sola suma al final del año fiscal se conoce como impuesto anticipado. Estos impuestos, a menudo conocidos como el plan de "pago según los ingresos", se pagan en las facturas de impuestos superiores a ₹10,000 en cuotas en lugar de en una suma global. El cronograma de pago anticipado de impuestos para contribuyentes individuales y corporativos es:

No hubo cambios en el cronograma para el pago de impuestos; sin embargo, si el depósito del Impuesto Anticipado se retrasa, se aplicará una tasa de interés reducida del 9 por ciento anual, o 0,75 por ciento mensual, [18] en lugar de la tasa actual del 12 por ciento anual, o 1 por ciento, para el pago de todos los impuestos que caen entre el 20 de marzo de 2020 y el 30 de junio de 2020.

El impuesto sobre la renta también se paga mediante deducción fiscal en la fuente (TDS):

La tasa impositiva es del 25 por ciento para las empresas nacionales. Para las empresas nuevas constituidas después del 1 de octubre de 2019 y que comiencen a producir antes del 31 de marzo de 2023, la tasa impositiva es del 15 por ciento. Ambas tasas se aplican solo si una empresa no reclama exenciones ni concesiones.

Para las empresas extranjeras, la tasa impositiva es del 40 por ciento (50 por ciento sobre regalías y servicios técnicos). Se aplican recargos y gravámenes sobre la tasa fija, incluido un 4 por ciento para la salud y la educación. [19] La presentación electrónica es obligatoria. [20]

Los contribuyentes no corporativos pagan un recargo del 10 por ciento sobre los ingresos entre ₹ 5 millones y ₹ 10 millones. Hay un recargo del 15 por ciento sobre los ingresos superiores a ₹ 10 millones. Las empresas nacionales pagan el siete por ciento sobre los ingresos imponibles entre ₹ 10 millones y ₹ 100 millones, y el 12 por ciento sobre los ingresos superiores a ₹ 100 millones. Las empresas extranjeras pagan el dos por ciento sobre los ingresos entre ₹ 10 millones y ₹ 100 millones, y el cinco por ciento sobre los ingresos superiores a ₹ 100 millones.

Existen cuatro tipos de declaraciones de impuestos sobre la renta:

Los responsables de registrar o llevar los libros de contabilidad u otros documentos con un registro de cualquier transacción financiera específica [21] deben presentar una declaración informativa anual (Formulario Nº 61A). Los productores de una película cinematográfica durante el año financiero deben presentar una declaración (Formulario Nº 52A) dentro de los 30 días posteriores al final del año financiero o dentro de los 30 días posteriores al final de la producción, lo que ocurra primero. Los no residentes con una oficina de enlace en la India deben entregar el Formulario Nº 49A al funcionario evaluador dentro de los sesenta días posteriores al final del año financiero.

En la Ley de Finanzas de 2021, el gobierno ha introducido los siguientes cambios en la Ley del Impuesto sobre la Renta de 1961:

La autoevaluación se realiza en la declaración del contribuyente . El departamento evalúa el impuesto de conformidad con los artículos 143(3) (examen), 144 (mejor criterio), 147 (ingresos que escapan a la evaluación) y 153A (búsqueda y decomiso). Las notificaciones para dichas evaluaciones se emiten de conformidad con los artículos 143(2), 148 y 153A, respectivamente. Los plazos se establecen en el artículo 153. [22]

Se pueden imponer sanciones en virtud del §271(1)(c) [23] por ocultar o tergiversar los ingresos. Las sanciones pueden oscilar entre el 100 y el 300 por ciento del impuesto evadido. La declaración de ingresos de menos o de menos se sanciona en virtud del §270A. Las sanciones son del 50 por ciento del impuesto sobre los ingresos no declarados y del 200 por ciento del impuesto sobre los ingresos no declarados. Se deben pagar cargos por demora en el pago en virtud del §234F.

{{cite book}}: CS1 maint: numeric names: authors list (link)