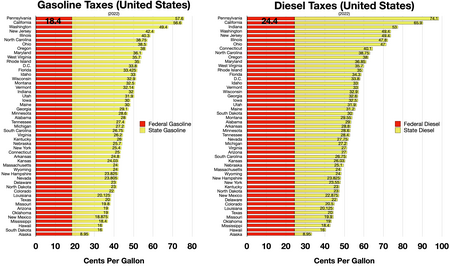

El impuesto federal al consumo de los Estados Unidos sobre la gasolina es de 18,4 centavos por galón y de 24,4 centavos por galón para el combustible diésel . [1] [2] Los ingresos del impuesto respaldan en parte el Fondo Fiduciario de Carreteras . El impuesto federal se aumentó por última vez el 1 de octubre de 1993 y no está indexado a la inflación , que aumentó un 111% desde octubre de 1993 hasta diciembre de 2023. En promedio, a abril de 2019 , los impuestos y tarifas estatales y locales agregan 34,24 centavos a la gasolina y 35,89 centavos al diésel, para un impuesto al combustible[actualizar] promedio ponderado por volumen total de EE. UU. de 52,64 centavos por galón para la gasolina y 60,29 centavos por galón para el diésel. [3]

El primer estado de EE. UU. que impuso un impuesto sobre el combustible fue Oregón , que se introdujo el 25 de febrero de 1919. [4] Se trataba de un impuesto de 1 centavo por galón. [5] En la década siguiente, todos los estados de EE. UU. (48 en ese momento), junto con el Distrito de Columbia , introdujeron un impuesto a la gasolina. En 1939, muchos estados aplicaban un impuesto promedio sobre el combustible de 3,8 centavos por galón (1 centavo por litro).

En los años transcurridos desde su creación, los impuestos estatales sobre el combustible han sufrido muchas revisiones. [6] Si bien la mayoría de los impuestos sobre el combustible se recaudaron inicialmente como una cantidad fija de centavos por galón, a partir de 2016 [actualizar], diecinueve estados y el Distrito de Columbia tienen impuestos sobre el combustible con tasas que varían junto con los cambios en el precio del combustible, la tasa de inflación, el ahorro de combustible del vehículo u otros factores. [7]

La siguiente tabla incluye los impuestos y tasas estatales y locales. El Instituto Americano del Petróleo utiliza un promedio ponderado de los impuestos locales por población municipal para crear un impuesto promedio para todo el estado. De manera similar, el promedio nacional se pondera por el volumen de combustible vendido en cada estado. Debido a que muchos estados con los impuestos más altos también tienen poblaciones más altas, más estados (es decir, los menos poblados) tienen impuestos por debajo del promedio que por encima del promedio.

La mayoría de los estados eximen a la gasolina de los impuestos generales sobre las ventas. Sin embargo, varios estados cobran impuestos totales o parciales sobre las ventas además del impuesto especial. El impuesto sobre las ventas no se refleja en las tasas que se indican a continuación.

El primer impuesto federal a la gasolina en los Estados Unidos se creó el 6 de junio de 1932, con la promulgación de la Ley de Ingresos de 1932 , que gravaba 1¢/gal (0,3¢/L). Desde 1993, el impuesto federal a la gasolina de EE. UU. se ha mantenido sin cambios (y no se ha ajustado por la inflación de casi el 113 por ciento hasta 2023) en 18,4¢/gal (4,86¢/L). A diferencia de la mayoría de los demás productos en los EE. UU., el precio publicitado (por ejemplo, en los carteles de las bombas y estaciones de servicio) incluye todos los impuestos, a diferencia de la inclusión en el punto de compra (es decir, a diferencia de los precios de los productos en, por ejemplo, muchas tiendas anunciadas en los estantes sin impuesto, que en cambio muchos vendedores calculan en la caja).

El 15 de agosto de 2007, la entonces Secretaria de Transporte, Mary Peters , declaró que aproximadamente el 60% de los impuestos federales a la gasolina se destinan a la construcción de carreteras y puentes. El 40% restante se destina a programas específicos, incluida una minoría para proyectos de transporte público. [15] Sin embargo, los ingresos procedentes de otros impuestos también se utilizan en programas federales de transporte .

Los impuestos federales sobre los combustibles recaudaron 36.400 millones de dólares en el año fiscal 2016, de los cuales 26.100 millones de dólares se recaudaron a partir de impuestos a la gasolina y 10.300 millones de dólares a partir de impuestos al diésel y a los combustibles especiales para motores. [16] El impuesto se aumentó por última vez en 1993 y no está indexado a la inflación. La inflación total desde 1993 hasta 2017 fue del 68 por ciento o hasta el 77 por ciento, según la fuente. [17] [18]

Algunos asesores de políticas creen que es necesario un aumento de los impuestos para financiar y mantener la infraestructura de transporte del país, incluido el transporte público. A medida que los costos de construcción de infraestructura han aumentado y los vehículos se han vuelto más eficientes en el consumo de combustible, el poder adquisitivo de los impuestos a la gasolina de tasa fija ha disminuido (es decir, la tasa impositiva sin cambios desde 1993 proporciona menos dinero real que originalmente, cuando se ajusta a la inflación). [19] Para compensar esta pérdida de poder adquisitivo, la Comisión Nacional de Financiamiento de Infraestructura de Transporte Terrestre publicó un informe detallado en febrero de 2009 en el que recomendaba un aumento de 10 centavos en el impuesto a la gasolina, un aumento de 15 centavos en el impuesto al diésel y una reforma que vincule ambas tasas impositivas a la inflación. [20]

Los críticos del aumento del impuesto a la gasolina sostienen que gran parte de los ingresos se desvían a otros programas gubernamentales y al pago de deudas no relacionadas con la infraestructura de transporte. [21] Sin embargo, otros investigadores han señalado que estas desviaciones pueden ocurrir en ambas direcciones y que los impuestos a la gasolina y las "tarifas de usuario" que pagan los conductores no son lo suficientemente altas para cubrir el costo total del gasto relacionado con las carreteras. [22]

Algunos creen que un aumento en el costo del combustible alentaría un menor consumo y reduciría la dependencia de Estados Unidos del petróleo extranjero. [ cita requerida ] Los estadounidenses enviaron casi $430 mil millones a otros países en 2008 para cubrir el costo del petróleo importado. [ cita requerida ] Sin embargo, significativamente desde 2008, el aumento de la producción interna (por ejemplo, el fracking de esquisto y otros descubrimientos de recursos energéticos) y la creciente eficiencia de la producción han reducido considerablemente dicho gasto, y se espera que esta tendencia a la baja continúe. [23]

Gasolina de aviación (Avgas) : El impuesto sobre la gasolina de aviación es de $0,194 por galón. [ cita requerida ] Cuando se utiliza en un programa de propiedad fraccionada de aeronaves, la gasolina también está sujeta a un recargo de $0,141 por galón. [ cita requerida ]

Queroseno para uso en aviación ( combustible para aviones ) : en general, el queroseno está gravado a $0,244 por galón, a menos que se aplique una tasa reducida. [ cita requerida ] Para el queroseno extraído directamente de una terminal del aeropuerto (rampa) directamente al tanque de combustible de una aeronave para su uso en aviación no comercial, la tasa impositiva es de $0,219. [ cita requerida ] La tasa de $0,219 también se aplica si el queroseno se transporta directamente a cualquier aeronave desde un camión, cisterna o vagón cisterna de reabastecimiento calificado que esté cargado con el queroseno (de nuevo, cuando se hace directamente en el aeropuerto, por ejemplo, en la rampa). En particular, la terminal del aeropuerto no necesita ser una terminal de aeropuerto segura y de transporte de pasajeros para que se aplique esta tasa. Sin embargo, el camión, cisterna o vagón cisterna de reabastecimiento debe cumplir con los requisitos que se analizan más adelante en camiones, cisternas y vagones cisterna de reabastecimiento particulares tratados como terminales.

Estos impuestos financian principalmente las operaciones de aeropuertos y de control del tráfico aéreo de la Administración Federal de Aviación (FAA), de la cual la aviación comercial es el mayor usuario. [ cita requerida ]

Sistema tributario de EE.UU.: