En finanzas , una opción put o put es un instrumento derivado en los mercados financieros que otorga al tenedor (es decir, el comprador de la opción put ) el derecho a vender un activo (el subyacente ), a un precio especificado (el strike ), antes de (o en) una fecha específica (el vencimiento o vencimiento ) al emisor (es decir, el vendedor) de la opción put. La compra de una opción put se interpreta como un sentimiento negativo sobre el valor futuro de la acción subyacente . [1] El término "put" proviene del hecho de que el propietario tiene el derecho de "poner a la venta" la acción o el índice.

Las opciones put también pueden combinarse con otros derivados como parte de estrategias de inversión más complejas y, en particular, pueden ser útiles para la cobertura . Tener una opción put europea es equivalente a tener la opción call correspondiente y vender un contrato forward adecuado . Esta equivalencia se denomina " paridad put-call ".

Las opciones de venta se utilizan con mayor frecuencia en el mercado de valores para protegerse contra una caída del precio de una acción por debajo de un precio especificado. Si el precio de la acción cae por debajo del precio de ejercicio, el tenedor de la opción de venta tiene el derecho, pero no la obligación, de vender el activo al precio de ejercicio, mientras que el vendedor de la opción de venta tiene la obligación de comprar el activo al precio de ejercicio si el propietario utiliza el derecho para hacerlo (se dice que el tenedor ejerce la opción). De esta manera, el comprador de la opción de venta recibirá al menos el precio de ejercicio especificado, incluso si el activo no tiene valor en ese momento.

Si el precio de ejercicio es K y en el momento t el valor del subyacente es S(t) , entonces en una opción americana el comprador puede ejercer la opción de venta por un pago de K −S(t) en cualquier momento hasta la fecha de vencimiento de la opción T. La opción de venta produce un rendimiento positivo solo si el precio del subyacente cae por debajo del precio de ejercicio cuando se ejerce la opción. Una opción europea solo puede ejercerse en el momento T en lugar de en cualquier momento hasta T , y una opción de Bermudas solo puede ejercerse en fechas específicas que figuran en los términos del contrato. Si la opción no se ejerce antes del vencimiento, expira sin valor. (El comprador no suele ejercer la opción en una fecha permitida si el precio del subyacente es mayor que K ).

El uso más obvio de una opción de venta es como un tipo de seguro . En la estrategia de venta protectora, el inversor compra suficientes opciones de venta para cubrir sus tenencias del activo subyacente, de modo que si el precio del activo subyacente cae bruscamente, aún puede venderlo al precio de ejercicio. Otro uso es la especulación : un inversor puede tomar una posición corta en la acción subyacente sin negociar directamente con ella.

Las condiciones para ejercer el derecho de venta de la opción difieren según el estilo de la misma. Una opción put europea permite al titular ejercer la opción put durante un breve período de tiempo justo antes del vencimiento, mientras que una opción put americana permite ejercerla en cualquier momento antes del vencimiento.

Las opciones de venta más negociadas son sobre acciones/valores, pero también se negocian sobre muchos otros instrumentos, como tasas de interés (véase piso de tasa de interés) o materias primas.

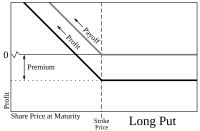

El comprador de una opción de venta cree que el precio del activo subyacente caerá en la fecha de ejercicio o espera proteger una posición larga en él. La ventaja de comprar una opción de venta en lugar de vender el activo en corto es que el riesgo de pérdida del propietario de la opción se limita a la prima pagada por ella, mientras que el riesgo de pérdida del vendedor en corto del activo es ilimitado (su precio puede aumentar mucho; de hecho, en teoría puede aumentar infinitamente, y ese aumento es la pérdida del vendedor en corto). La perspectiva (riesgo) de ganancia del comprador de la opción de venta se limita al precio de ejercicio de la opción menos el precio al contado del activo subyacente y la prima/comisión pagada por él.

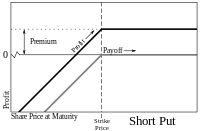

El emisor de opciones put cree que el precio del valor subyacente aumentará, no disminuirá. El emisor vende la opción put para cobrar la prima. La pérdida potencial total del emisor de opciones put se limita al precio de ejercicio de la opción put menos el precio spot y la prima ya recibida. Las opciones put también se pueden utilizar para limitar el riesgo de la cartera del emisor y pueden ser parte de un diferencial de opciones .

El comprador/propietario de una opción de venta tiene una posición corta en el activo subyacente de la opción de venta, pero una posición larga en la propia opción de venta. Es decir, el comprador quiere que el valor de la opción de venta aumente con una disminución del precio del activo subyacente por debajo del precio de ejercicio. El emisor (vendedor) de una opción de venta tiene una posición larga en el activo subyacente y una posición corta en la propia opción de venta. Es decir, el vendedor quiere que la opción pierda su valor con un aumento del precio del activo subyacente por encima del precio de ejercicio. En general, una opción de venta que se compra se denomina opción de venta larga y una opción de venta que se vende se denomina opción de venta corta .

Una opción put desnuda , también llamada put descubierta , es una opción put cuyo emisor (el vendedor) no tiene una posición en la acción subyacente u otro instrumento. Esta estrategia es mejor utilizada por inversores que quieren acumular una posición en la acción subyacente, pero solo si el precio es lo suficientemente bajo. Si el comprador no ejerce las opciones, entonces el emisor se queda con la prima de la opción. Si el precio de mercado de la acción subyacente es inferior al precio de ejercicio de la opción cuando llega el vencimiento, el propietario de la opción (comprador) puede ejercer la opción put, obligando al emisor a comprar la acción subyacente al precio de ejercicio. Eso permite al ejercitador (comprador) beneficiarse de la diferencia entre el precio de mercado de la acción y el precio de ejercicio de la opción. Pero si el precio de mercado de la acción es superior al precio de ejercicio de la opción al final del día de vencimiento, la opción vence sin valor y la pérdida del propietario se limita a la prima (tarifa) pagada por ella (la ganancia del emisor).

La pérdida potencial del vendedor en una opción put desnuda puede ser sustancial. Si la acción cae hasta cero (quiebra), su pérdida es igual al precio de ejercicio (al que debe comprar la acción para cubrir la opción) menos la prima recibida. La ventaja potencial es la prima recibida al vender la opción: si el precio de la acción es superior al precio de ejercicio al vencimiento, el vendedor de la opción se queda con la prima y la opción vence sin valor. Durante la vida de la opción, si la acción baja, la prima de la opción puede aumentar (dependiendo de cuánto caiga la acción y de cuánto tiempo pase). Si lo hace, resulta más costoso cerrar la posición (recomprar la opción put, vendida antes), lo que resulta en una pérdida. Si el precio de la acción colapsa por completo antes de que se cierre la posición put, el emisor de la opción put puede enfrentarse potencialmente a una pérdida catastrófica. Para proteger al comprador de la opción put del impago, el emisor de la opción put debe depositar un margen . El comprador de la opción put no necesita depositar un margen porque el comprador no ejercería la opción si tuviera un resultado negativo.

Un comprador cree que el precio de una acción bajará y paga una prima que nunca recuperará, a menos que la venda antes de su vencimiento. El comprador tiene derecho a vender la acción al precio de ejercicio.

El emisor recibe una prima del comprador. Si el comprador ejerce su opción, el emisor comprará las acciones al precio de ejercicio. Si el comprador no ejerce su opción, la ganancia del emisor es la prima.

Se dice que una opción de venta tiene valor intrínseco cuando el instrumento subyacente tiene un precio al contado ( S ) inferior al precio de ejercicio de la opción ( K ). Al ejercerse, una opción de venta se valora en KS si está " en el dinero ", de lo contrario su valor es cero. Antes del ejercicio, una opción tiene valor temporal aparte de su valor intrínseco. Los siguientes factores reducen el valor temporal de una opción de venta: acortamiento del tiempo hasta el vencimiento, disminución de la volatilidad del subyacente y aumento de las tasas de interés. La fijación de precios de las opciones es un problema central de las matemáticas financieras .