Las pensiones en los Estados Unidos consisten en el sistema de Seguridad Social , los sistemas de jubilación de los empleados públicos , así como varios planes de pensiones privados ofrecidos por empleadores, compañías de seguros y sindicatos.

Si bien antes de la independencia declarada de los Estados Unidos existían diversas versiones de lo que podría considerarse pensiones , la mayoría estaban diseñadas exclusivamente para veteranos de guerra o se establecieron como iniciativas caritativas por parte de comunidades de la Iglesia. Esta tendencia se mantuvo a lo largo de la historia estadounidense temprana, y gran parte de la primera pensión para veteranos bajo los recién formados Estados Unidos se ofreció a oficiales navales retirados en 1799. [2]

Posteriormente , en 1832, el Congreso de los Estados Unidos creó la Oficina de Pensiones para supervisar un número cada vez mayor de pensiones de veteranos, tras la concesión de pensiones a todos los veteranos de la Guerra de la Independencia de los Estados Unidos . Finalmente, la responsabilidad de estas pensiones se transferiría al Departamento del Interior en 1849, cuando los veteranos que regresaban de la Guerra México-Estados Unidos pusieron aún más presión sobre el sistema. [3]

Al comienzo de la Guerra Civil, el Congreso estableció el sistema de pensiones de la Ley General para los soldados voluntarios y reclutados que luchaban en el Ejército de la Unión. [4] Los pagos derivados de este plan se basaban en el grado de lesión y estaban sujetos a revisión por parte de las juntas gubernamentales. En 1890, se incorporaron pensiones generales de vejez para los veteranos de la Unión. [5]

Aparte de las pensiones de los veteranos, la institución del primer plan de pensiones públicas para la policía de la ciudad de Nueva York se considera la primera iteración de una pensión moderna en los EE. UU. El Fondo de Seguro de Vida y Salud de la Policía, creado en 1857, proporcionaba pagos a los oficiales heridos o discapacitados en el cumplimiento del deber y ofrecía una compensación en una suma global a las familias de los oficiales muertos en acción. [6] El fondo se financió inicialmente no con presupuestos estatales o municipales, sino con las ventas de propiedad robada no reclamada, recompensas, contribuciones voluntarias y multas cobradas por violaciones de las leyes dominicales, [7] lo que resultó suficiente para la inscripción relativamente baja y las demandas del plan inicial.

El sistema de compensación luego llegó a cubrir también a los bomberos, y creció hasta convertirse en un plan de pensión vitalicia unos 20 años después de su creación inicial, con financiamiento adicional proveniente de fuentes más sustanciales. [8]

Dentro del sector privado, los planes de pensiones de beneficios definidos de American Express y Baltimore and Ohio Railroad se consideran los primeros casos de grandes empleadores que instituyeron un plan de jubilación completo [9] . Los planes se establecieron en 1875 y 1880 respectivamente. [10]

En Estados Unidos, los planes de pensiones, tanto públicos como privados, crecieron significativamente durante la Era Progresista, a medida que los trabajadores buscaban más derechos de parte de empleadores más grandes y, a menudo, más industrializados. Los planes de jubilación de empleadores privados también crecieron sustancialmente tras la aprobación de la Ley de Ingresos de 1913, que implícitamente otorgaba a los planes de jubilación la condición de exentos de impuestos, haciéndolos más deseables económicamente. [11]

Las leyes de ingresos posteriores de 1921 y 1926 agregaron beneficios explícitos adicionales a las contribuciones realizadas a los planes de jubilación de los empleados (tanto de contribución definida como de beneficio), lo que estimuló un mayor crecimiento. [12]

La creación del sistema de Seguridad Social y numerosas iniciativas del New Deal destinadas a proporcionar una red segura para los estadounidenses de edad avanzada provocaron una explosión en el tamaño de la inversión federal en jubilación del país.

Desde el New Deal hasta la década de 1960, se crearon numerosas leyes y reglamentos federales para alentar y proteger al creciente número de jubilados en los Estados Unidos. En particular, se añadieron opciones de jubilación anticipada a los beneficios de la Seguridad Social y se crearon reglamentos del IRS que definían claramente las políticas fiscales y los beneficios para los jubilados. [13] A finales de la década de 1960, casi la mitad de todas las personas empleadas en los Estados Unidos tenían algún tipo de pensión. [14]

Sin embargo, el siguiente evento seminal en la historia de las pensiones sería la creación de la Ley de Seguridad de Ingresos de Jubilación de los Empleados, aparentemente promulgada en respuesta al fracaso de Studebaker y la pérdida de los beneficios de pensión prometidos a miles de empleados. [15] Entre otras cosas, la ley estableció deberes fiduciarios sobre los planes de pensiones, fijó requisitos de financiación y creó la Corporación de Garantía de Beneficios de Pensión como respaldo a los planes de beneficios definidos.

Durante las administraciones de Reagan, Clinton y Bush se establecieron otros cambios en las normas impositivas, la edad de participación, el estatus de adquisición de derechos y los límites de contribución. En particular, la Ley de Equidad Jubilar de 1984 y la Ley de Reforma Fiscal de 1986 introdujeron cambios significativos en las implicaciones de la licencia por maternidad para los cronogramas de adquisición de derechos de los ahorros para la jubilación, los tramos de compensación específicos e intentaron unificar las reglas para las cuentas de jubilación individuales . [16] Ambas leyes se basaron en los cambios realizados en la Ley de Equidad Fiscal y Responsabilidad Fiscal de 1982 .

A pesar de las reformas legislativas que se han debatido en las décadas siguientes, la participación en los planes de pensiones, en particular en el sector privado, sigue disminuyendo. De un pico de casi el 50% antes de la ERISA, ahora menos del 10% de los empleados del sector privado reciben un plan de pensiones con prestaciones definidas [17].

En Estados Unidos, un plan de beneficios definidos se conoce comúnmente como una "pensión". La estructura de estos planes garantiza un pago a un jubilado después de su fecha de jubilación. Esto contrasta con un plan de contribución definida que crea un fideicomiso basado en la cantidad invertida por un empleado durante sus años de trabajo. Los planes IRA , 401k, 403b y 457 son ejemplos destacados de estos últimos [19] [ se necesita una mejor fuente ] y, por lo general, no se consideran pensiones en el lenguaje común.

Las pensiones pueden ser calificadas o no calificadas según la ley estadounidense. En el caso de los planes de beneficios definidos, los beneficios de un plan calificado son protecciones bajo la Ley de Seguridad de Ingresos de Jubilación de Empleados y ofrecen incentivos fiscales para las contribuciones realizadas por los empleadores para financiar los planes. [20]

Los planes no calificados se ofrecen generalmente a los empleados de los niveles superiores de las empresas, ya que no califican para las restricciones de ingresos relacionadas con las pensiones. [21] [ Se necesita una mejor fuente ] Las iteraciones típicas de estos planes incluyen estructuras de bonificación para ejecutivos y contratos de seguro de vida. Los planes también suelen ser de compensación diferida en lugar de beneficios definidos. [22]

También se establecen diferencias entre las pensiones públicas , las pensiones de empresas privadas y las pensiones de empleadores múltiples regidas por las regulaciones de la Ley Taft-Hartley .

Las pensiones multipatronales requieren un acuerdo de negociación colectiva entre varios empleadores y un sindicato de trabajadores. El beneficio de esta estructura es la movilidad de la mano de obra entre estos empleadores sin modificar los beneficios de jubilación y salud. Un ejemplo principal del beneficio de estos planes son los sindicatos de camioneros de las naciones , cuyas demandas de empleo requieren el movimiento a través de muchas geografías, manteniendo los beneficios en cada región. [23]

Los planes multipatronales han suscitado un gran grado de críticas en las últimas décadas por la corrupción relacionada con la participación de la mafia y la apropiación indebida general de los fondos de pensiones. [24]

En respuesta a las crecientes preocupaciones sobre los ratios de financiación, el Congreso de los EE. UU. promulgó la Ley de Protección de Pensiones de Empleadores Múltiples de 1980 para aumentar los requisitos de financiación y frenar los temores de quiebra. [25] No obstante, el Congreso se vio obligado a establecer más regulaciones y restricciones sobre el tipo específico de plan en 2014 con la Ley de Reforma de Pensiones de Empleadores Múltiples de 2014 (MPRA). [26] Dados los miles de millones de dólares en pasivos de pensiones no financiados, el proyecto de ley propuso reducciones de los beneficios de pensión a los planes que estaban destinados a volverse insolventes. [27] La ley también impuso primas de penalización a los planes que requieren la intervención de la PBGC .

El Seguro Social , conocido oficialmente como el programa de Seguro de Vejez, Sobrevivientes e Incapacidad (OASDI, por sus siglas en inglés), es una iniciativa federal administrada por la Administración del Seguro Social (SSA, por sus siglas en inglés). Proporciona beneficios de jubilación, beneficios de sobreviviente e ingresos por discapacidad a personas elegibles y sus familias, y actúa como una red de seguridad crucial para millones de estadounidenses.

El Seguro Social funciona como un programa de seguros, en el que los trabajadores contribuyen al sistema mediante retenciones de nómina. Los trabajadores autónomos pagan impuestos del Seguro Social cuando presentan sus declaraciones de impuestos federales. Los trabajadores pueden ganar hasta cuatro créditos cada año, en función de sus ingresos anuales. Estos créditos determinan la elegibilidad para los beneficios, y los trabajadores necesitan al menos 40 créditos (equivalentes a 10 años de trabajo) para calificar para los beneficios de jubilación.

Las contribuciones de los trabajadores se destinan a dos fondos fiduciarios: el Fondo Fiduciario del Seguro de Vejez y Sobrevivientes (OASI, por sus siglas en inglés) y el Fondo Fiduciario del Seguro de Incapacidad (DI, por sus siglas en inglés). Estos fondos son supervisados por una junta de fiduciarios, que incluye a funcionarios gubernamentales y representantes públicos. La junta garantiza la gestión y utilización adecuadas de los fondos para cumplir con las obligaciones del programa con los beneficiarios.

Medicare, un programa federal de seguro médico destinado principalmente a personas de 65 años o más, también se financia mediante retenciones de nómina. Las contribuciones a Medicare se destinan a un fondo fiduciario independiente administrado por los Centros de Servicios de Medicare y Medicaid (CMS).

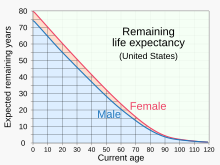

Los trabajadores tienen derecho a recibir los beneficios de jubilación a los 62 años, pero el monto de los beneficios aumenta para aquellos que demoran la solicitud hasta su edad de jubilación completa (FRA), que varía entre los 66 y los 67 años según el año de nacimiento. Los beneficios continúan aumentando para aquellos que demoran la solicitud más allá de su FRA hasta los 70 años. El monto de los beneficios se calcula en función de los ingresos mensuales indexados promedio del trabajador (AIME) durante sus 35 años de mayores ingresos.

El Seguro Social también ofrece prestaciones por discapacidad a las personas que no pueden trabajar debido a discapacidades físicas o mentales. Estas prestaciones ofrecen un apoyo crucial a las personas discapacitadas y a sus familias, garantizando la estabilidad financiera en tiempos difíciles. Las prestaciones de supervivencia están disponibles para el cónyuge, los hijos y otras personas dependientes de los trabajadores fallecidos, lo que proporciona una asistencia económica esencial a las familias que enfrentan la pérdida de un sustentador de familia.

La Seguridad Social sigue siendo un pilar fundamental de la seguridad de jubilación para millones de estadounidenses. Si bien brinda un apoyo valioso, es esencial complementar los beneficios de la Seguridad Social con otros instrumentos de ahorro e inversión para la jubilación a fin de garantizar la estabilidad financiera durante la jubilación. Mientras los responsables de las políticas trabajan para abordar los desafíos del programa, mantener la integridad y la eficacia de la Seguridad Social es vital para salvaguardar el bienestar de los beneficiarios actuales y futuros. [28]

Varias disposiciones fiscales federales del Código de Rentas Internas se aplican a los planes de pensiones. Se aplican reglas similares a los planes de participación en las ganancias y a los planes de bonificación de acciones, que se utilizan comúnmente para los ahorros de jubilación. Partes significativas de estas disposiciones de la legislación fiscal son paralelas a partes de la ERISA (véase el análisis en una sección anterior de este artículo).

Las contribuciones realizadas a planes de pensiones calificados se pueden deducir de los ingresos imponibles, sujetos a límites específicos. Los dividendos y las ganancias de capital dentro de estas cuentas no se gravan hasta que se retiran, lo que permite un crecimiento con impuestos diferidos. Al momento del retiro, el monto total se grava como ingreso regular.

Los empleados tienen la opción de designar parte o la totalidad de sus contribuciones a un plan 401(k) como contribuciones Roth. Estas contribuciones Roth se realizan con dólares después de impuestos y no brindan beneficios impositivos inmediatos, ya que se incluyen en los ingresos brutos. Sin embargo, a diferencia de los planes 401(k) tradicionales, los rendimientos y beneficios de las inversiones en las cuentas Roth permanecen libres de impuestos. Además, a diferencia de los planes tradicionales, los planes Roth 401(k) no exigen retiros a una edad determinada. Los jubilados tienen la flexibilidad de elegir cuándo y si retiran sus activos acumulados.

En abril de 2012, el Fondo de Jubilación de las Islas Marianas del Norte se declaró en bancarrota (capítulo 11) . El fondo de jubilación es un plan de pensiones de tipo beneficio definido y estaba financiado solo parcialmente por el gobierno, con solo $268,4 millones en activos y $911 millones en pasivos . El plan experimentó bajos rendimientos de inversión y una estructura de beneficios que se había incrementado sin aumentos en la financiación. [29]

Según "Pensions and Investments", este es "aparentemente el primer" plan de pensiones público estadounidense que se declara en quiebra. [29]

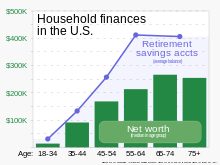

(Para el saldo promedio de la cuenta de ahorros para la jubilación de los hogares:) Estimaciones de los saldos de las cuentas 401(k), IRA, Keogh y otras cuentas de contribución definida basadas en datos de 2019. Fuente: Employee Benefit Research Institute. . . . (Para el patrimonio neto medio:) Fuente: Reserva Federal.