En economía y ciencia política , la política fiscal es el uso de la recaudación de ingresos ( impuestos o recortes de impuestos ) y el gasto del gobierno para influir en la economía de un país. El uso de los ingresos y gastos del gobierno para influir en las variables macroeconómicas se desarrolló como reacción a la Gran Depresión de la década de 1930, cuando el enfoque de laissez-faire anterior para la gestión económica se volvió inviable. La política fiscal se basa en las teorías del economista británico John Maynard Keynes , cuya economía keynesiana teorizó que los cambios gubernamentales en los niveles de impuestos y gasto gubernamental influyen en la demanda agregada y el nivel de actividad económica. La política fiscal y monetaria son las estrategias clave utilizadas por el gobierno y el banco central de un país para promover sus objetivos económicos. La combinación de estas políticas permite a estas autoridades apuntar a la inflación y aumentar el empleo. En las economías modernas, la inflación se considera convencionalmente "saludable" en el rango del 2% al 3%. Además, está diseñada para tratar de mantener el crecimiento del PIB en el 2% al 3% y la tasa de desempleo cerca de la tasa de desempleo natural del 4% al 5%. [1] Esto implica que la política fiscal se utiliza para estabilizar la economía a lo largo del ciclo económico . [2]

Los cambios en el nivel y la composición de los impuestos y el gasto público pueden afectar las variables macroeconómicas, entre ellas:

La política fiscal se puede distinguir de la política monetaria en que la política fiscal se ocupa de los impuestos y el gasto público y suele estar a cargo de un departamento gubernamental, mientras que la política monetaria se ocupa de la oferta monetaria y las tasas de interés y suele estar a cargo del banco central de un país . Tanto la política fiscal como la monetaria influyen en el desempeño económico de un país.

Desde la década de 1970, se hizo evidente que la política monetaria tiene algunas ventajas sobre la política fiscal debido a que reduce la influencia política, ya que la fija el banco central (para tener una economía en expansión antes de las elecciones generales, los políticos podrían reducir las tasas de interés). Además, la política fiscal puede tener potencialmente más efectos del lado de la oferta en la economía: para reducir la inflación, las medidas de aumentar los impuestos y reducir el gasto no serían las preferidas, por lo que el gobierno podría ser reacio a utilizarlas. La política monetaria generalmente se implementa más rápidamente ya que las tasas de interés se pueden fijar cada mes, mientras que la decisión de aumentar el gasto público puede llevar tiempo para determinar en qué área se debe gastar el dinero. [3]

La recesión de la década de 2000 muestra que la política monetaria también tiene ciertas limitaciones. Una trampa de liquidez ocurre cuando los recortes de las tasas de interés son insuficientes como estímulo de la demanda, ya que los bancos no quieren prestar y los consumidores se muestran reacios a aumentar el gasto debido a las expectativas negativas para la economía. El gasto público es responsable de crear la demanda en la economía y puede proporcionar un impulso para sacar a la economía de la recesión. Cuando se produce una recesión profunda, no es suficiente confiar solo en la política monetaria para restablecer el equilibrio económico. [3] Cada lado de estas dos políticas tiene sus diferencias, por lo tanto, la combinación de aspectos de ambas políticas para abordar los problemas económicos se ha convertido en una solución que ahora se utiliza en los EE. UU. Estas políticas tienen efectos limitados; sin embargo, la política fiscal parece tener un mayor efecto en el largo plazo, mientras que la política monetaria tiende a tener un éxito a corto plazo. [4]

En 2000, una encuesta a 298 miembros de la Asociación Económica Americana (AEA) encontró que mientras que el 84 por ciento estaba de acuerdo en general con la afirmación "La política fiscal tiene un impacto estimulante significativo en una economía que no está totalmente empleada ", el 71 por ciento también estaba de acuerdo en general con la afirmación " La gestión del ciclo económico debería dejarse en manos de la Reserva Federal ; debería evitarse una política fiscal activista ". [5] En 2011, una encuesta de seguimiento a 568 miembros de la AEA encontró que el consenso previo sobre esta última proposición se había disuelto y para entonces era disputado de manera más o menos uniforme. [6]

Dependiendo del estado de la economía, la política fiscal puede perseguir distintos objetivos: su objetivo puede ser restringir el crecimiento económico mediando la inflación o, a su vez, aumentar el crecimiento económico disminuyendo los impuestos , fomentando el gasto en distintos proyectos que actúen como estímulos al crecimiento económico y posibilitando el endeudamiento y el gasto. Las tres posturas de la política fiscal son las siguientes:

Sin embargo, estas definiciones pueden ser engañosas porque, incluso sin cambios en el gasto o en las leyes tributarias, las fluctuaciones cíclicas de la economía causan fluctuaciones cíclicas de los ingresos fiscales y de algunos tipos de gasto público, alterando la situación de déficit; estos no se consideran cambios de política. Por lo tanto, a los efectos de las definiciones anteriores, "gasto público" e "ingresos fiscales" normalmente se reemplazan por "gasto público ajustado cíclicamente" e "ingresos fiscales ajustados cíclicamente". Así, por ejemplo, se considera que un presupuesto público equilibrado a lo largo del ciclo económico representa una política fiscal neutral y eficaz.

Los gobiernos gastan dinero en una amplia variedad de cosas, desde el ejército y la policía hasta servicios como la educación y la atención sanitaria, además de pagos de transferencia como las prestaciones sociales . Este gasto puede financiarse de distintas maneras:

Un déficit fiscal suele financiarse mediante la emisión de bonos, como letras del Tesoro o títulos de deuda pública , pero también puede financiarse mediante la emisión de acciones. Los bonos pagan intereses, ya sea por un período fijo o indefinidamente, que son financiados por los contribuyentes en su conjunto. Las acciones ofrecen rendimientos sobre la inversión (intereses) que solo se pueden obtener al cancelar una obligación tributaria futura por parte de un contribuyente individual. Si los ingresos gubernamentales disponibles son insuficientes para respaldar el pago de intereses sobre los bonos, un país puede incumplir sus deudas, generalmente con acreedores extranjeros. La deuda pública o el endeudamiento se refieren a los préstamos que el gobierno recibe del público. Es imposible que un gobierno "incumpla" con sus acciones, ya que los rendimientos totales disponibles para todos los inversores (contribuyentes) están limitados en cualquier momento por la obligación tributaria total del año en curso de todos los inversores.

Un superávit fiscal a menudo se ahorra para uso futuro y puede invertirse en moneda local o en cualquier instrumento financiero que pueda comercializarse más adelante, una vez que se necesiten los recursos y no se necesite la deuda adicional.

El concepto de camisa de fuerza fiscal es un principio económico general que sugiere restricciones estrictas al gasto gubernamental y al endeudamiento del sector público, para limitar o regular el déficit presupuestario durante un período de tiempo. La mayoría de los estados de Estados Unidos tienen reglas de presupuesto equilibrado que les impiden tener déficit. El gobierno federal de Estados Unidos técnicamente tiene un límite legal sobre la cantidad total de dinero que puede pedir prestado , pero no es una restricción significativa porque el límite se puede elevar tan fácilmente como se puede autorizar el gasto, y el límite casi siempre se eleva antes de que la deuda llegue a ese nivel.

Los gobiernos utilizan la política fiscal para influir en el nivel de demanda agregada en la economía, de modo que se puedan alcanzar ciertos objetivos económicos:

La visión keynesiana de la economía sugiere que aumentar el gasto público y disminuir la tasa de impuestos son las mejores maneras de influir en la demanda agregada y estimularla, mientras que se reduce el gasto y se aumentan los impuestos después de que la expansión económica ya se haya producido. Además, los keynesianos sostienen que la política fiscal expansiva debería utilizarse en tiempos de recesión o baja actividad económica como una herramienta esencial para construir el marco para un fuerte crecimiento económico y trabajar hacia el pleno empleo . En teoría, los déficit resultantes serían pagados por una economía expandida durante la expansión que seguiría; este fue el razonamiento detrás del New Deal .

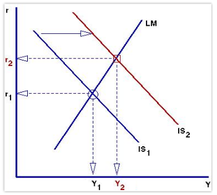

El modelo IS-LM es otra forma de entender los efectos de la expansión fiscal. A medida que el gobierno aumenta el gasto, habrá un desplazamiento de la curva IS hacia arriba y hacia la derecha. En el corto plazo , esto aumenta la tasa de interés real , lo que a su vez reduce la inversión privada y aumenta la demanda agregada, ejerciendo una presión al alza sobre la oferta. Para satisfacer el aumento de la demanda agregada en el corto plazo, las empresas aumentan la producción de pleno empleo . El aumento de los niveles de precios en el corto plazo reduce la oferta monetaria , lo que desplaza la curva LM hacia atrás y, por lo tanto, devuelve el equilibrio general al nivel original de pleno empleo (FE). Por lo tanto, el modelo IS-LM muestra que habrá un aumento general en el nivel de precios y las tasas de interés reales en el largo plazo debido a la expansión fiscal. [7]

Los gobiernos pueden utilizar un superávit presupuestario para hacer dos cosas:

La teoría keynesiana postula que eliminar el gasto de la economía reducirá los niveles de demanda agregada y contraerá la economía, estabilizando así los precios.

Pero los economistas aún debaten la eficacia del estímulo fiscal . El argumento se centra principalmente en el efecto de desplazamiento : si el endeudamiento gubernamental conduce a tasas de interés más altas que pueden compensar el impacto estimulante del gasto. Cuando el gobierno tiene un déficit presupuestario, los fondos deberán provenir del endeudamiento público (la emisión de bonos gubernamentales), del endeudamiento externo o de la monetización de la deuda. Cuando los gobiernos financian un déficit con la emisión de bonos gubernamentales, las tasas de interés pueden aumentar en todo el mercado, porque el endeudamiento gubernamental crea una mayor demanda de crédito en los mercados financieros. Esto reduce la demanda agregada de bienes y servicios, compensando parcial o totalmente el impacto expansivo directo del gasto deficitario, disminuyendo o eliminando así el logro del objetivo de un estímulo fiscal. Los economistas neoclásicos generalmente enfatizan el efecto de desplazamiento, mientras que los keynesianos sostienen que la política fiscal todavía puede ser efectiva, especialmente en una trampa de liquidez donde, sostienen, el efecto de desplazamiento es mínimo. [8]

En la visión clásica , la política fiscal expansiva también reduce las exportaciones netas, lo que tiene un efecto mitigador sobre la producción y el ingreso nacionales. Cuando el endeudamiento del gobierno aumenta las tasas de interés, atrae capital extranjero de inversionistas extranjeros. Esto se debe a que, en igualdad de condiciones, los bonos emitidos por un país que ejecuta una política fiscal expansiva ahora ofrecen una tasa de retorno más alta. En otras palabras, las empresas que desean financiar proyectos deben competir con su gobierno por el capital, por lo que ofrecen tasas de retorno más altas. Para comprar bonos originados en un determinado país, los inversionistas extranjeros deben obtener la moneda de ese país. Por lo tanto, cuando el capital extranjero fluye hacia el país que experimenta una expansión fiscal, la demanda de la moneda de ese país aumenta. El aumento de la demanda, a su vez, hace que la moneda se aprecie, reduciendo el costo de las importaciones y haciendo que las exportaciones de ese país sean más caras para los extranjeros. En consecuencia, las exportaciones disminuyen y las importaciones aumentan, lo que reduce la demanda de exportaciones netas .

Algunos economistas se oponen al uso discrecional del estímulo fiscal debido al desfase interno (el lapso de tiempo que lleva implementarlo), que es casi inevitablemente largo debido al considerable esfuerzo legislativo que implica. Además, el desfase externo entre el momento de la implementación y el momento en que se sienten la mayoría de los efectos del estímulo podría significar que el estímulo afecte a una economía que ya se está recuperando y sobrecaliente la economía siguiente en lugar de estimularla cuando lo necesita.

A algunos economistas les preocupan los posibles efectos inflacionarios provocados por el aumento de la demanda generado por un estímulo fiscal. En teoría, el estímulo fiscal no causa inflación cuando utiliza recursos que de otro modo habrían estado inactivos. Por ejemplo, si un estímulo fiscal emplea a un trabajador que de otro modo habría estado desempleado , no hay efecto inflacionario; sin embargo, si el estímulo emplea a un trabajador que de otro modo habría tenido un trabajo, el estímulo aumenta la demanda de mano de obra mientras que la oferta de mano de obra permanece fija, lo que lleva a la inflación salarial y, por lo tanto, a la inflación de precios .