El formulario W-4 (oficialmente, " Certificado de retención de impuestos del empleado ") [1] es un formulario de impuestos del Servicio de Impuestos Internos (IRS) que completa un empleado en los Estados Unidos para indicar su situación fiscal ( exenciones , estatus, etc.) al empleador. El formulario W-4 le indica al empleador la cantidad correcta de impuestos federales que debe retener del cheque de pago de un empleado.

El formulario W-4 se basa en la idea de las "exenciones"; cuantas más exenciones se solicitan, menos dinero retiene el empleador para fines impositivos. El formulario W-4 por lo general no se envía al IRS; [2] en cambio, el empleador utiliza el formulario para calcular qué parte del salario de un empleado se retiene. Un empleado puede solicitar exenciones para sí mismo, su cónyuge y cualquier dependiente, junto con otras razones diversas, como ser soltero y tener un solo trabajo. En este último caso, esto crea una rareza en el sentido de que el empleado tendrá una exención más en el W-4 que en la declaración de impuestos 1040. Esto no es una deducción fiscal en sí misma, sino un procedimiento para evitar la retención insuficiente para aquellos que no califican. Sin embargo, es legal tener exenciones "para uno mismo" y "para un solo trabajo" del trabajo mejor pagado, siempre que todos los demás trabajos tengan cero exenciones.

Cada año, el IRS emite reembolsos de impuestos a decenas de millones de estadounidenses. Solo en 2011, el IRS emitió reembolsos a más de 100 millones de estadounidenses. Eso significa que tres de cada cuatro declaraciones presentadas para 2011 exigieron la devolución de dinero. En total, el gobierno envió alrededor de $318 mil millones a los contribuyentes, con un reembolso promedio de alrededor de $2,900. Reclamar desgravaciones en el W-4 y actualizarlo con frecuencia permite efectivamente al contribuyente reclamar reembolsos por adelantado, al no pagar de más en primer lugar. [3] [4] La retención excesiva puede ocurrir si, por ejemplo, un empleado recibe un bono único, o solo trabaja un año parcial, ya que solo puede tener en cuenta el cheque de pago actual, en lugar del monto del año hasta la fecha. (Es decir, la retención se calcula como si el empleado ganara esta cantidad todos los días de pago sobre una base anual).

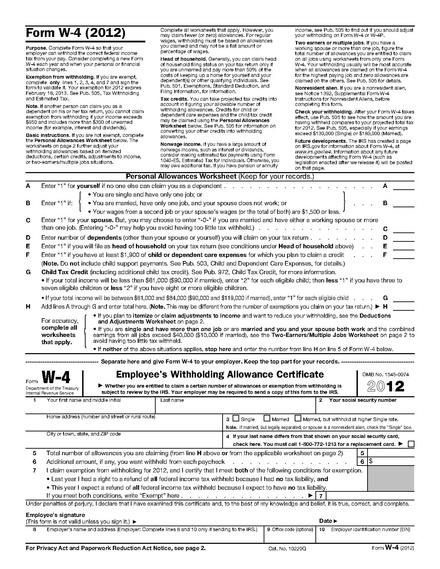

El formulario W-4 incluye una serie de hojas de trabajo para calcular la cantidad de deducciones que se deben reclamar. Se debe proporcionar cierta información personal e informar la cantidad total de deducciones y los montos de retención adicionales en el formulario. El empleado debe desprender este certificado y entregárselo a su empleador.

Se puede solicitar una exención de la retención del empleador (de impuestos sobre la renta, pero no de impuestos sobre la nómina) si no se tuvo impuesto sobre la renta en el año anterior y no se espera deber ningún impuesto en el año actual.

Si uno trabaja en más de un empleo o tiene un cónyuge que trabaja, el IRS recomienda reclamar todas las asignaciones en el Formulario W-4 para el empleo que mejor paga y no reclamar ninguna asignación para ningún otro empleo. El IRS también recomienda presentar un nuevo Formulario W-4 cada vez que ocurra un evento importante en la vida. [5] [6]

El formulario W-4 en sí no indica que también se puedan tener en cuenta las pérdidas previstas. Si se espera una pérdida deducible de una actividad comercial o de alquiler o de una inversión, por ejemplo, la retención se puede ajustar para tener en cuenta la reducción resultante en la factura fiscal.

La retención de impuestos depende de la situación personal del empleado e idealmente debería ser igual al impuesto anual adeudado en el Formulario 1040. Al completar un Formulario W-4, un empleado calcula la cantidad de deducciones del Formulario W-4 que reclamará según su situación de declaración de impuestos esperada para el año. No se pagan intereses por la retención excesiva, pero se pueden imponer sanciones por la retención insuficiente. Alternativamente, o además, el empleado puede enviar pagos de impuestos estimados trimestrales directamente al IRS ( Formulario 1040-ES ). Es posible que se requieran estimaciones trimestrales si el empleado tiene ingresos adicionales (por ejemplo, inversiones o ingresos por cuenta propia) no sujetos a retención o retenidos de manera insuficiente. También se pueden requerir pagos trimestrales durante algunos años como sanción por retener de forma insuficiente más de una cantidad nominal. Existen versiones especializadas del Formulario W-4 para otros tipos de pago; por ejemplo, W-4P para pensiones y el W-4V voluntario para ciertos pagos gubernamentales como la compensación por desempleo . [7] [8]

Ahora debe enviar los Formularios W-4 al IRS solo si se le indica que lo haga en una notificación por escrito o de conformidad con los criterios específicos establecidos en las futuras pautas publicadas.