El crudo Brent puede referirse a cualquiera o todos los componentes del complejo Brent , un mercado petrolero comercializado física y financieramente con sede en el Mar del Norte del noroeste de Europa; coloquialmente, el crudo Brent generalmente se refiere al precio del contrato de futuros de petróleo crudo Brent de la ICE (Intercontinental Exchange) o al contrato en sí. El crudo Brent original se refería a una clasificación comercial de petróleo crudo ligero dulce extraído por primera vez del campo petrolífero Brent en el Mar del Norte en 1976. [1] Como la producción del campo petrolífero Brent disminuyó a cero en 2021, se han agregado mezclas de petróleo crudo de otros campos petrolíferos a la clasificación comercial. La mezcla actual de Brent se compone de petróleo crudo producido en los campos petrolíferos de Forties (agregado en 2002), Oseberg (agregado en 2002), Ekofisk (agregado en 2007), Troll (agregado en 2018) (también conocido como Cotización BFOET) [2] y petróleo extraído de Midland, Texas en la Cuenca Pérmica (agregado en 2023). [3]

El petróleo crudo Brent , también conocido como Brent Blend, London Brent y Brent Petroleum, se describe como ligero debido a su densidad relativamente baja y dulce debido a su bajo contenido de azufre.

El Brent es el principal precio de referencia mundial para los crudos de la cuenca atlántica. Se utiliza para fijar el precio de dos tercios de los suministros de crudo comercializados internacionalmente en el mundo . Es uno de los dos principales precios de referencia para las compras de petróleo en todo el mundo, el otro es el West Texas Intermediate (WTI) .

Las referencias populares en los medios de comunicación al "crudo Brent" suelen hacer referencia al precio de futuros del crudo Brent de la ICE. El precio de futuros del crudo Brent de la ICE forma parte del complejo Brent , un mercado físico y financiero de petróleo crudo con sede en el Mar del Norte del noroeste de Europa, que podría incluir numerosos elementos a los que se puede denominar crudo Brent:

El complejo Brent fomenta las transacciones comerciales de crudo Brent, recopila datos de precios de esas transacciones (en forwards, CFD y Dated Brent), establece precios de referencia para otras transacciones comerciales mundiales de petróleo (en precios evaluados de Dated Brent, precios evaluados de Dated BFOET, precios negociados a futuro y precios negociados a futuro) [4] y transfiere los riesgos de esas transacciones (a través de cobertura en los mercados forward y de futuros). [5]

El símbolo de ICE Futures Europe para los futuros de petróleo crudo Brent es B. Originalmente se negociaba en la Bolsa Internacional de Petróleo de Londres a viva voz a partir de 1988, [6] pero desde 2005 se negocia en la Bolsa Intercontinental electrónica , conocida como ICE. Un contrato equivale a 1.000 barriles (159 m 3 ) y se cotiza en dólares estadounidenses . Hasta 96 contratos, para 96 meses consecutivos, en la serie de contratos de futuros de petróleo crudo Brent están disponibles para negociación. Por ejemplo, antes de la última fecha de negociación para mayo de 2020, 96 contratos, de los contratos para mayo de 2020, junio de 2020, julio de 2020 ... marzo de 2028, abril de 2028 y mayo de 2028 están disponibles para negociación. ICE Clear Europe actúa como contraparte central para el petróleo crudo Brent y los contratos relacionados. Los contratos Brent son contratos entregables basados en el "Intercambio de Futuros por Valores Físicos" (EFP) con una opción de liquidación en efectivo contra el precio del índice Brent del ICE para el último día de negociación del contrato de futuros. [7]

Además del ICE, en la NYMEX (actualmente parte de la Bolsa Mercantil de Chicago (CME)) también se negocian dos tipos de futuros financieros de crudo Brent . En última instancia, su precio se fija en relación con los futuros de petróleo crudo Brent del ICE y el índice Brent del ICE.

Los futuros financieros penúltimos del petróleo crudo Brent , también conocidos como futuros del petróleo crudo Brent , se negocian utilizando el símbolo BB y se liquidan en efectivo según el precio de liquidación del primer contrato cercano de futuros del petróleo crudo Brent de ICE en el penúltimo día de negociación del mes de entrega. [8]

Los futuros financieros del último día de Brent , también conocidos como futuros financieros del petróleo crudo Brent , se negocian utilizando el símbolo BZ y se liquidan en efectivo según el precio del índice de petróleo crudo Brent del ICE publicado un día después del último día de negociación del mes de entrega. [9]

Aunque el descubrimiento de precios del complejo Brent se lleva a cabo en el mercado a plazo de Brent, muchos operadores y operadores prefieren utilizar contratos de futuros como el contrato de futuros de Brent ICE para evitar el riesgo de grandes entregas físicas. Si el participante del mercado utiliza futuros de Brent para cubrir transacciones de petróleo físico basadas en el Brent con fecha, seguirá enfrentándose al riesgo de base entre los precios del Brent con fecha y los precios del EFP. Los operadores de cobertura podrían utilizar un contrato de diferencial de crudo o "con fecha de primera línea" (DFL), que es un contrato de diferencial entre el Brent con fecha y el futuro de primera línea de Brent (el futuro del mes más cercano), para cubrir el riesgo de base. Por lo tanto, una cobertura completa sería el contrato de futuros de Brent relevante y un contrato DFL cuando el contrato de futuros se convierte en el futuro del mes más cercano. Esto es equivalente a un contrato a plazo de Brent y un contrato de CFD en términos de contratos a plazo. [10]

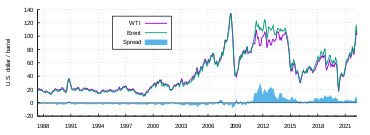

Históricamente, las diferencias de precio entre el Brent y otros crudos índice se han basado en diferencias físicas en las especificaciones del petróleo crudo y variaciones a corto plazo en la oferta y la demanda. Antes de septiembre de 2010, existía una diferencia típica de precio por barril de entre ±3 USD/bbl en comparación con el WTI y la cesta de la OPEP; sin embargo, desde el otoño de 2010, el Brent ha tenido un precio mucho más alto que el WTI, alcanzando una diferencia de más de 11 USD por barril a fines de febrero de 2011 (WTI: 104 USD/bbl, LCO: 116 USD/bbl). En febrero de 2011, la divergencia alcanzó los 16 USD durante un exceso de oferta, reservas récord, en Cushing, Oklahoma, antes de alcanzar un máximo de más de 23 USD en agosto de 2012. Desde entonces (septiembre de 2012) ha disminuido significativamente a alrededor de 18 USD después de que el mantenimiento de la refinería se calmara y los problemas de suministro se aliviaran ligeramente.

Se han aducido muchas razones para esta divergencia, desde las variaciones de la demanda regional hasta el agotamiento de los yacimientos petrolíferos del Mar del Norte .

La Administración de Información Energética de Estados Unidos atribuye la diferencia de precios entre el WTI y el Brent a un exceso de oferta de petróleo crudo en el interior de América del Norte (el precio del WTI se fija en Cushing, Oklahoma ) causado por el rápido aumento de la producción de petróleo de yacimientos no convencionales como las arenas petrolíferas canadienses y las formaciones petrolíferas compactas como la Formación Bakken , la Formación Niobrara y la Formación Eagle Ford . La producción de petróleo en el interior de América del Norte ha superado la capacidad de los oleoductos para llevarlo a los mercados de la Costa del Golfo y la costa este de América del Norte; como resultado, el precio del petróleo en la costa este de Estados Unidos y Canadá y partes de la Costa del Golfo de Estados Unidos desde 2011 ha sido fijado por el precio del crudo Brent, mientras que los mercados del interior todavía siguen el precio del WTI. Gran parte del petróleo crudo estadounidense y canadiense del interior ahora se envía a la costa por ferrocarril, que es mucho más caro que el oleoducto. [11]

El 20 de abril de 2020, el contrato de futuros WTI de CME para mayo de 2020 se liquidó en -US$37,63 por barril debido a los shocks de demanda de petróleo por la pandemia de COVID-19 y a la disminución de la capacidad de almacenamiento en el punto de entrega de contratos de futuros en Cushing, Oklahoma. [12] El Brent se liquidó en US$26,21 al mismo tiempo, por una diferencia de $63,84. [13] Si bien el shock de demanda de petróleo y la capacidad de almacenamiento limitada afectan tanto a los contratos de futuros WTI como a los Brent, los contratos Brent tienen mayor acceso al almacenamiento y mayores reservas para absorber los shocks de demanda que los contratos WTI. Los contratos de futuros Brent podrían, teóricamente, acceder a la capacidad de almacenamiento de todos los tanques costeros en el noroeste de Europa y del almacenamiento de envío disponible, mientras que los contratos WTI de CME están restringidos a la capacidad de almacenamiento y oleoducto en Cushing únicamente. Los contratos de futuros Brent se negocian en relación con el Brent fechado y otros contratos en el Complejo Brent, lo que permite que otros contratos en el sistema absorban los shocks de demanda. Hasta el 20 de abril, la mayor parte del shock de demanda provocado por la pandemia de COVID-19 ha sido absorbido por los contratos de Brent con vencimiento a plazo y los diferenciales de calidad de Brent con vencimiento a plazo, lo que evitó la presión sobre los precios de los contratos de futuros de Brent. Si bien el Brent está más protegido de los precios negativos por estos factores que el WTI, los precios negativos aún son posibles si la demanda de petróleo y la capacidad de almacenamiento caen aún más. [14]

Los contratos a plazo mensuales de petróleo crudo Brent comenzaron a negociarse en 1983 como contratos "abiertos", o contratos que especifican el mes de entrega pero no la fecha de entrega. De 1983 a 1985, estos contratos fueron por 500.000 barriles de crudo Brent Blend, y se aumentaron a 600.000 barriles después de 1985. Los acuerdos se hacían bilateralmente entre dos partes por teléfono y se confirmaban por télex . El pago de los acuerdos se realizaba 30 días después de la entrega del petróleo. Dado que los acuerdos eran bilaterales y no se compensaban de forma centralizada como las transacciones de futuros, las partes del acuerdo buscaban garantías financieras como cartas de crédito para minimizar el riesgo crediticio de la contraparte . Los contratos a plazo de uno y dos meses estaban disponibles en 1983, los contratos a plazo de tres meses estaban disponibles en 1984, los contratos a plazo de cuatro meses estaban disponibles en 1985, y los contratos a plazo de al menos cuatro meses están disponibles para negociar en la actualidad. [15] [16] Inicialmente, los vendedores de contratos a plazo de Brent tenían que dar a los compradores un aviso de al menos 15 días de intención de entrega. [17] Más recientemente, el período de aviso se ha ampliado a 10 días o un mes por adelantado. Esto cambió el mes más próximo del contrato a plazo de Brent. Por ejemplo, el 4 de mayo, el contrato a plazo del mes más próximo (también conocido como M1) es el contrato de julio, el contrato del segundo mes (M2) es el contrato de agosto y el contrato del tercer mes (M3) es el contrato de septiembre. [18]

Los productores y refinadores compran y venden petróleo en el mercado para el comercio al por mayor, la cobertura y los fines impositivos. Los productores sin operaciones de refinería integradas, y viceversa, los refinadores sin producción de petróleo, tenían que vender petróleo y podían cubrir el riesgo del precio del petróleo con contratos a plazo. Los productores de petróleo integrados (aquellos con operaciones de refinería) tenían los mismos motivos, pero tenían un incentivo adicional para reducir los impuestos. Los productores de petróleo integrados enfrentaban impuestos cuando transferían petróleo internamente de las operaciones de producción a las de refinación. Estos impuestos se calculan en función de un precio de referencia establecido originalmente por BNOC y finalmente calculado como un precio promedio de 30 días de los precios spot antes de una transacción de petróleo. Los precios del mercado a plazo tendían a ser inferiores a estos precios de referencia muchas veces, y los productores de petróleo integrados podían reducir de manera rentable sus obligaciones impositivas vendiendo petróleo en el mercado a plazo desde sus operaciones de producción y recomprando petróleo de partes no relacionadas para sus operaciones de refinación en el mismo mercado. [19] Esta práctica se volvió menos frecuente con la introducción de regulaciones más estrictas en 1987. [20]

Los especuladores se convirtieron en intermediarios bilaterales entre productores y refinadores, y las transacciones especulativas llegaron a dominar el mercado a término. Como no había una compensación central de esos contratos a término, los especuladores que compraban contratos a término de Brent en ese momento y que no querían recibir el petróleo físico debían encontrar otras partes que se quedaran con el petróleo, y se formaron largas cadenas de especuladores entre productores y refinadores para cada cargamento de petróleo comercializado. [21] Los productores de petróleo integrados también desdibujaron las líneas entre la actividad comercial y la especulativa, ya que podían redirigir los cargamentos de petróleo físico y elegir qué contratos a término entregar y cuáles pasar a otros especuladores o productores. [22]

Los precios de los contratos a plazo de Brent con vencimiento al mes próximo empezaron a utilizarse como precios de referencia para las transacciones al contado, pero se volvieron vulnerables a las restricciones especulativas. El desarrollo de un mercado de contratos por diferencia de Brent con vencimiento al mes y con vencimiento al mes próximo aumentó esta vulnerabilidad, y los participantes del mercado gradualmente comenzaron a utilizar el Brent con vencimiento al mes como precio de referencia para las transacciones al contado en 1988. [23] [24]

El contrato por diferencia (CFD) de petróleo crudo Brent es un diferencial o swap semanal entre el precio tasado del petróleo Brent con fecha y el contrato a plazo del petróleo crudo Brent del segundo mes (o M2). Se negocian durante una semana laboral de cinco días en volúmenes de 100 o 100.000 lotes y el CFD más reciente se traslada al CFD de la semana siguiente el jueves. [25] [26] El mercado de CFD se desarrolló en 1988 en respuesta al riesgo de base entre los precios de los contratos a plazo/futuros del petróleo Brent y los precios al contado/con fecha del petróleo Brent. [27]

A diferencia de los contratos forward abiertos, los contratos de crudo Brent "con fecha" -conocidos como contratos Brent con fecha- especifican la fecha de entrega del crudo en el mes actual en el mercado spot. [28] [29] Las transacciones del mercado spot no suelen ser públicas, por lo que los participantes del mercado suelen analizar los precios del Brent con fecha utilizando evaluaciones de las Agencias de Informes de Precios (PRAs), que recopilan datos de transacciones privadas y los agregan. Las PRA importantes para el complejo Brent son Platts , Argus e ICIS. Platts domina el precio del Brent con fecha evaluado, Argus publica un precio del crudo evaluado por BFOET llamado precio del crudo con fecha del Mar del Norte de Argus, e ICIS proporciona los datos de liquidación final al Índice ICE Brent (que en última instancia liquida los futuros del Brent de ICE) desde 2015. [30] [31]

Sin embargo, a principios de los años 1990, los mercados spot de crudo Brent y BFOET comenzaron a fijar precios de transacciones utilizando precios evaluados del Dated Brent como precios de referencia, lo que creó un ciclo de retroalimentación que diluyó la información fundamental de oferta y demanda contenida en el precio evaluado del Dated Brent y creó incentivos para presiones especulativas. [32]

Platts y otras agencias de regulación de precios solucionaron el problema cotizando tanto un Brent con fecha determinada sobre transacciones directas en el mercado al contado como una "franja de Brent con fecha del Mar del Norte" determinada utilizando una curva de precios a plazo del Brent con fecha de vencimiento creada a partir de la suma del precio del contrato de Brent con fecha de vencimiento y los precios de los contratos por diferencia (CFD) semanales relevantes. Estos precios del Brent con fecha determinada se volvieron menos vulnerables a las presiones especulativas, ya que los actores del mercado que intentan monopolizar el mercado al contado descubrirán que otros participantes del mercado pueden vender en el mercado a plazo con fecha de vencimiento o a precios referenciados a un precio de mercado a plazo con fecha de vencimiento, y los actores del mercado que intentan monopolizar el mercado a plazo con fecha de vencimiento descubrirán que perderían lo que ganaron en el mercado a plazo en el mercado al contado, ya que el efecto de precio que crearon en el contrato con fecha de vencimiento se trasladará a los precios del Brent con fecha determinada. [32] [33]

Platt's elabora sus precios de evaluación durante las "ventanas" de evaluación de precios, o momentos específicos de la negociación en el mercado, generalmente cerca del final de la jornada de un día en particular. La negociación en estas ventanas está dominada por un grupo de participantes importantes del mercado, como se indica en la tabla siguiente. [32]

Originalmente, el crudo Brent se producía en el yacimiento petrolífero Brent . El nombre "Brent" proviene de la política de nombres de Shell UK Exploration and Production, que opera en nombre de ExxonMobil y Royal Dutch Shell , que originalmente bautizó todos sus yacimientos con el nombre de pájaros (en este caso, el ganso Brent ). [34] [35] [36] [37] Pero también es un acrónimo o mnemotécnico para las capas de formación del yacimiento petrolífero: Broom, Rannoch, Etive, Ness y Tarbert. [38]

La producción de petróleo de Europa, África y Oriente Medio que fluye hacia Occidente suele cotizarse en relación con este petróleo, es decir, constituye un punto de referencia. Las otras clasificaciones conocidas (también llamadas de referencia o benchmarks ) son la cesta de referencia de la OPEP , el crudo de Dubái , el crudo de Omán , el crudo de Shanghái, el petróleo de los Urales y el West Texas Intermediate (WTI).

La mezcla Brent es un crudo ligero (LCO), aunque no tanto como el West Texas Intermediate (WTI). Contiene aproximadamente un 0,37 % de azufre , lo que lo clasifica como crudo dulce , aunque no tanto como el WTI. El Brent es adecuado para la producción de gasolina y destilados medios . Normalmente se refina en el noroeste de Europa.

El crudo Brent tiene una densidad de aproximadamente835 kg/m 3 , lo que equivale a una gravedad específica de 0,835 o una gravedad API de 38,06.

El índice Brent [39] es el precio de liquidación en efectivo del futuro Brent del Intercontinental Exchange (ICE) basado en el índice ICE Futures Brent al vencimiento.

El índice representa el precio medio de las operaciones en el mercado de mezcla Brent, Forties, Oseberg, Ekofisk (BFOE) a 25 días en el mes de entrega correspondiente, según lo informado y confirmado por los medios de comunicación del sector. Solo se tienen en cuenta las operaciones y las valoraciones publicadas del tamaño de la carga (600.000 barriles (95.000 m3 ) ).

El índice se calcula como un promedio de los siguientes elementos: