Un impuesto al valor agregado ( IVA o impuesto sobre bienes y servicios ( GST ), impuesto general al consumo (GCT) ), es un impuesto al consumo que se aplica sobre el valor agregado en cada etapa de la producción y distribución de un producto. El IVA es similar a un impuesto sobre las ventas y a menudo se lo compara con él . El IVA es un impuesto indirecto porque el consumidor que en última instancia soporta la carga del impuesto no es la entidad que lo paga. Los bienes y servicios específicos suelen estar exentos en varias jurisdicciones.

Los productos exportados a otros países suelen estar exentos del impuesto, normalmente a través de un reembolso al exportador. El IVA suele implementarse como un impuesto basado en el destino, donde la tasa impositiva se basa en la ubicación del productor. El IVA genera alrededor de una quinta parte de los ingresos fiscales totales a nivel mundial y entre los miembros de la Organización para la Cooperación y el Desarrollo Económicos (OCDE). [1] : 14 A junio de 2023, 175 [2] de los 193 países miembros de la ONU emplean un IVA, incluidos todos los miembros de la OCDE excepto Estados Unidos . [1] : 14

Alemania y Francia fueron los primeros países en implementar un IVA, promulgando un impuesto general al consumo durante la Primera Guerra Mundial. [3] El industrial alemán Wilhelm von Siemens propuso el concepto en 1918. La variante moderna del IVA fue implementada por primera vez por Francia en 1954 en su colonia de Costa de Marfil . Al evaluar el experimento como exitoso, Francia lo introdujo a nivel nacional en 1958. [3] Maurice Lauré , director adjunto de la autoridad fiscal francesa, implementó el IVA el 10 de abril de 1954; inicialmente dirigido a las grandes empresas, se extendió con el tiempo para incluir a todos los sectores comerciales. En Francia es la mayor fuente de financiación estatal, representando casi el 50% de los ingresos estatales. [4]

El IVA puede ser contable o facturable. [5] Todos los países, excepto Japón, utilizan el método de factura. [6] [7] [8]

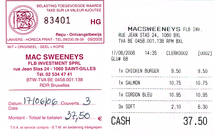

Mediante facturas, cada vendedor paga el IVA sobre sus ventas y le pasa al comprador una factura que indica el importe del impuesto pagado sin incluir las deducciones (impuesto de entrada). Los compradores que añaden valor y revenden el producto pagan el IVA sobre sus propias ventas (impuesto de salida). La diferencia entre el impuesto de salida y el impuesto de entrada es el importe pagado al gobierno (o reembolsado, en caso de un importe negativo).

Mediante el uso de cuentas, el impuesto se calcula como un porcentaje de la diferencia entre las ventas y las compras de las cuentas gravadas. [6] [7] [8]

El IVA ofrece un incentivo para que las empresas se registren y conserven sus facturas, y lo hace en forma de bienes con tipo cero y exención del IVA para bienes no revendidos. [9] A través del registro, una empresa documenta sus compras, haciéndolas elegibles para un crédito del IVA.

Las principales ventajas del IVA son que, en relación con muchas otras formas de tributación, no distorsiona las decisiones de producción de las empresas, es difícil de evadir y genera una cantidad sustancial de ingresos. [10]

El IVA no tiene efecto sobre la organización de las empresas, porque se recauda la misma cantidad de impuestos independientemente de cuántas veces cambien de manos las mercancías antes de llegar al consumidor final. Por el contrario, los impuestos sobre las ventas se recaudan en cada transacción, lo que alienta a las empresas a integrarse verticalmente para reducir el número de transacciones y, por lo tanto, reducir la cantidad de impuestos. Por esta razón, el IVA ha ido ganando terreno frente a los impuestos sobre las ventas tradicionales. [ cita requerida ]

Otra diferencia es que el IVA se recauda a nivel nacional, mientras que en países como India y EE. UU. el impuesto sobre las ventas se recauda en el punto de venta por la jurisdicción local, lo que los lleva a preferir este último método.

La principal desventaja del IVA es la contabilidad adicional que deben llevar a cabo quienes participan en la cadena de suministro. Sin embargo, el pago del IVA se simplifica cuando el sistema del IVA tiene pocas o ninguna exención (como ocurre con el GST en Nueva Zelanda). [11]

Impuesto sobre las ventas del 10%:

Por lo tanto, el consumidor paga un 10% (0,15 dólares) adicional, en comparación con el plan sin impuestos, y el gobierno recauda esta cantidad. Los minoristas no pagan impuestos directamente, pero el minorista tiene que hacer los trámites relacionados con los impuestos. Los proveedores y fabricantes tienen la carga administrativa de proporcionar las certificaciones de exención estatales correctas que el minorista debe verificar y mantener.

El fabricante es responsable de garantizar que sus clientes (minoristas) sean solo intermediarios y no consumidores finales (de lo contrario, el fabricante cobra el impuesto). Además, el minorista realiza un seguimiento de lo que está sujeto a impuestos y lo que no, junto con las distintas tasas impositivas en cada ciudad donde opera.

10% IVA:

En el ejemplo del IVA que se muestra más arriba, el consumidor ha pagado, y el gobierno ha recibido, la misma cantidad en dólares que con un impuesto a las ventas. En cada etapa de la producción, el vendedor recauda un impuesto y el comprador lo paga. El comprador puede entonces recibir un reembolso por el pago del impuesto, pero sólo si logra venderle con éxito el producto con valor agregado en la siguiente etapa. En los ejemplos anteriores, si el minorista no vende parte de su inventario, sufre una pérdida financiera mayor en el esquema del IVA, en comparación con el sistema regulatorio del impuesto a las ventas, al haber pagado un precio mayorista más alto por el producto que desea vender.

Cada empresa es responsable de gestionar los trámites tributarios necesarios. Sin embargo, las empresas no tienen obligación de solicitar certificaciones a los compradores que no sean usuarios finales, ni de proporcionar dichas certificaciones a sus proveedores, pero sí incurren en mayores costos contables para la recaudación del impuesto.

Los ejemplos simplificados suponen incorrectamente que los impuestos no son distorsionantes: se fabricó y vendió la misma cantidad de aparatos antes y después de la introducción del impuesto. Sin embargo, el modelo económico de oferta y demanda sugiere que cualquier impuesto aumenta el costo del producto para alguien. Al aumentar el costo, la curva de oferta se desplaza hacia la izquierda. En consecuencia, la cantidad de un bien comprado disminuye y/o el precio al que se vende aumenta.

El IVA ha sido criticado por los opositores como un impuesto regresivo , lo que significa que los pobres pagan más, como porcentaje de sus ingresos, en relación con los individuos más ricos, dada la mayor propensión marginal a consumir entre los pobres. [12]

Los defensores responden que relacionar los niveles de impuestos con los ingresos es un criterio arbitrario y que el IVA es, de hecho, un impuesto proporcional . Un estudio de la OCDE concluyó que el IVA podría incluso ser ligeramente progresivo. [13] [14] La regresividad efectiva del IVA se puede reducir aplicando una tasa más baja a los productos que tienen más probabilidades de ser consumidos por los pobres. [12] Algunos países compensan esto implementando pagos de transferencia dirigidos a los pobres. [15]

La incidencia del IVA puede no recaer enteramente sobre los consumidores, ya que los comerciantes tienden a absorber el IVA para mantener los volúmenes de ventas. Por el contrario, no todos los recortes del IVA se trasladan a precios más bajos. Por consiguiente, el IVA conduce a una pérdida irrecuperable si la reducción de precios empuja a una empresa por debajo del margen de rentabilidad. El efecto se puede ver cuando se reduce o elimina el IVA. Suecia redujo el IVA sobre las comidas en restaurantes del 25% al 12,5%, creando 11.000 puestos de trabajo adicionales. [16]

El IVA ofrece oportunidades claras de evasión y fraude, especialmente a través del abuso del mecanismo de crédito y reembolso. [17] El fraude en la reclamación excesiva del IVA alcanzó un nivel tan alto como el 34% en Rumania. [18]

Las exportaciones suelen estar sujetas a un tipo impositivo cero , lo que genera oportunidades de fraude. En Europa, la principal fuente de problemas es el fraude carrusel . [ cita requerida ] Este fraude se originó en la década de 1970 en los países del Benelux . El fraude del IVA se convirtió luego en un problema importante en el Reino Unido . [19] Existen posibilidades de fraude similares dentro de un país. Para evitarlo, países como Suecia responsabilizan personalmente al principal propietario de una sociedad anónima. [20]

Como el IVA está incluido en el índice de precios al que se vinculan los beneficios estatales como las pensiones y los pagos de asistencia social en algunos países, así como los salarios del sector público, parte de los ingresos aparentes se desvían, es decir, los contribuyentes reciben el dinero para pagar el impuesto, lo que reduce los ingresos netos. [21]

Los retrasos en los reembolsos por parte de la administración tributaria pueden perjudicar a las empresas. [22]

Los costos de cumplimiento se consideran una carga para las empresas. [23] En el Reino Unido, se ha estimado que los costos de cumplimiento del IVA son aproximadamente el 4% del rendimiento, con mayores impactos en las empresas más pequeñas. [24]

En el marco de un sistema de impuesto a las ventas, sólo las empresas que venden al consumidor final están obligadas a recaudar el impuesto y asumir el costo contable de la recaudación. En el marco del IVA, los fabricantes y las empresas mayoristas también incurren en gastos contables para gestionar el papeleo adicional necesario para recaudar el IVA, lo que aumenta los costos generales y los precios.

La American Manufacturing Trade Action Coalition en los Estados Unidos considera que los cobros del IVA sobre los productos estadounidenses y los reembolsos para productos de otros países son una práctica comercial desleal . AMTAC afirma que la llamada "desventaja fiscal fronteriza" es el mayor factor que contribuye al déficit de cuenta corriente de EE. UU. , y estimó que esta desventaja para los productores y proveedores de servicios estadounidenses fue de $ 518 mil millones solo en 2008. Los políticos estadounidenses como el congresista Bill Pascrell , abogan por cambiar las reglas de la OMC relacionadas con el IVA o devolver el IVA cobrado a los exportadores estadounidenses. [25] Se propuso un reembolso de impuestos comerciales para las exportaciones en el documento de política de reforma fiscal del Partido Republicano de 2016. [26] [27] La afirmación de que este "ajuste fronterizo" sería compatible con las reglas de la OMC es controvertida; se alegó que el impuesto propuesto favorecería los bienes producidos nacionalmente, ya que estarían gravados menos que las importaciones, en un grado que variaría según los sectores. Por ejemplo, el componente salarial del costo de los bienes producidos nacionalmente no estaría gravado. [28]

Un estudio de 2021 informó que era poco probable que los impuestos al valor agregado distorsionaran los flujos comerciales. [29]

El tipo impositivo del IVA es del 20%. Sin embargo, la aplicación ampliada es del IVA cero para muchas operaciones y transacciones. Ese IVA cero es fuente de controversias entre sus socios comerciales, principalmente Rusia, que está en contra del IVA cero y promueve un uso más amplio de los créditos fiscales. El IVA se sustituye por pagos fijos, que se utilizan para muchos contribuyentes, operaciones y transacciones. La legislación se basa en gran medida en los principios de la Directiva del IVA de la UE. [30]

El sistema se basa en el cálculo de los insumos y los productos. Los productores pueden deducir el IVA de sus insumos del IVA que cobran por sus productos y declarar la diferencia. [30] El IVA se paga trimestralmente. Se produce una excepción para los contribuyentes que declaran pagos mensuales. El IVA se desembolsa al presupuesto del estado el día 20 del mes posterior al período impositivo. [31] La ley entró en vigor el 1 de enero de 2022. [32]

El impuesto sobre bienes y servicios (GST) es un IVA introducido en Australia en 2000. Los ingresos se redistribuyen a los estados y territorios a través del proceso de la Comisión de Subvenciones de la Commonwealth. Esto funciona como un programa de igualación fiscal horizontal . La tasa se establece en el 10%, aunque muchos artículos de consumo interno están efectivamente sujetos a una tasa cero (exentos del GST), como los alimentos frescos, la educación, los servicios de salud, ciertos productos médicos, así como los cargos y tasas gubernamentales que son en realidad impuestos.

El IVA se introdujo en 1991, sustituyendo al impuesto sobre las ventas y a la mayoría de los impuestos especiales. La Ley del Impuesto al Valor Agregado de 1991 activó el IVA a partir del 10 de julio de 1991, que se celebra como el Día Nacional del IVA. [33] [34] [35] [36] El IVA se convirtió en la mayor fuente de ingresos del gobierno, con un total de alrededor del 56%. La tasa estándar es del 15%. Las exportaciones están sujetas a una tasa cero. Varias tasas reducidas, llamadas localmente tasas truncadas, se aplican a los sectores de servicios y varían del 1,5% al 10%. La Ley del Impuesto al Valor Agregado y Derechos Complementarios de 2012 automatizó la administración. [37] [34]

La Junta Nacional de Ingresos (NBR) administra el IVA. Otras normas y leyes incluyen la Ley de Recargo y Gravamen para el Desarrollo (Imposición y Recaudación), 2015; [38] y las Normas sobre Impuesto al Valor Agregado y Derechos Suplementarios, 2016. [39] Cualquier persona que recauda el IVA se convierte en un fiduciario del IVA si: se registra y obtiene un Número de Identificación Comercial (BIN) de la NBR; presenta las declaraciones de IVA a tiempo; ofrece recibos de IVA; almacena todos los recibos de efectivo; y utiliza el sistema de devolución del IVA de manera responsable. Los mentores del IVA trabajan en el departamento de IVA o de Aduanas y tratan con los fiduciarios. La tasa del IVA es fija del 15%.

El IVA se introdujo el 1 de enero de 1997 y sustituyó a otros 11 impuestos. [40] La tasa original del 15% se aumentó al 17,5% en 2011. [41] La tasa sobre el alojamiento en restaurantes y hoteles oscila entre el 10% y el 15%, mientras que ciertos alimentos y productos están gravados con un tipo cero. [42] Los ingresos son recaudados por la Autoridad de Ingresos de Barbados . [43]

El IVA se ha fijado en un 20 % a partir de 2023. Se aplica un tipo reducido del 9 % a los alimentos para bebés y productos de higiene, así como a los libros. Se aplica un tipo permanente del 9 % a las publicaciones periódicas físicas o electrónicas, como periódicos y revistas.

El impuesto sobre bienes y servicios (GST) es un impuesto nacional sobre las ventas introducido en 1991 con una tasa del 7%, que luego se redujo al 5%. En Nuevo Brunswick (15%), Terranova (15%), Nueva Escocia (15 %), Ontario (13%) y la Isla del Príncipe Eduardo (15%) se recauda un impuesto armonizado sobre las ventas (HST), que combina el GST y el impuesto provincial sobre las ventas, mientras que en Columbia Británica el HST era del 12% hasta 2013. Quebec tiene un HST de facto del 14,975%: sigue las mismas reglas que el GST, y ambos son recaudados por Revenu Québec .

Los precios publicados y anunciados generalmente excluyen los impuestos, que se calculan al momento del pago; las excepciones comunes son los combustibles para motores, cuyos precios publicados incluyen los impuestos a las ventas y al consumo , y los artículos en máquinas expendedoras, así como el alcohol en tiendas monopólicas. Los alimentos básicos, los medicamentos recetados, el transporte interno y externo y los dispositivos médicos están sujetos a una tasa cero. Otras provincias que no tienen un HST pueden tener un Impuesto Provincial a las Ventas (PST), que se recauda en Columbia Británica (7%), Manitoba (7%) y Saskatchewan (6%). Alberta y los tres territorios no recaudan ni HST ni PST.

El IVA se introdujo en Chile en 1974 mediante el Decreto Ley 825. [44] A partir de 1998 se implementó un impuesto del 18%. [45] Desde octubre de 2003, la tasa estándar del IVA ha sido del 19%, y se aplica a la mayoría de los bienes y algunos servicios. Sin embargo, ciertos artículos han sido sujetos a impuestos adicionales, por ejemplo, las bebidas alcohólicas (entre el 20,5% y el 31,5% para productos fermentados o destilados), las joyas (15%), los artículos pirotécnicos (50% o más para la primera venta o importación) o los refrescos con alto contenido de azúcar (18%). A partir de 2023, el IVA incluye la mayoría de los servicios, excluyendo la educación, la salud y el transporte, así como los contribuyentes que emiten recibos de honorarios. [46] Este impuesto representa el 41,2% de los ingresos totales del país. [47]

El IVA se implementó en 1984 y lo administra la Administración Estatal de Impuestos. En 2007, los ingresos por IVA fueron de 15.470 millones de yuanes (2.200 millones de dólares), el 33,9 por ciento de los ingresos fiscales totales de China. [ dudoso – discutir ] La tasa estándar es del 13%. Se aplica una tasa reducida del 9% a productos como libros y tipos de aceites, y del 6% a los servicios, excepto los arrendamientos de EPI. [ 48 ]

En 1993 se introdujo un tipo impositivo general del 23% y un tipo impositivo reducido del 5% para las bebidas no alcohólicas, el alcantarillado, la calefacción y el transporte público. En 2015, se revisaron los tipos impositivos y se fijaron en un 21% para el tipo impositivo general y en un 15% y un 10% para los tipos impositivos reducidos. El tipo impositivo reducido más bajo se aplicaba principalmente a los alimentos para bebés, los medicamentos, las vacunas, los libros y las tiendas de música, mientras que se mantenía una redistribución similar de bienes y servicios para los demás tipos impositivos.

En 2024, una ley destinada a reducir la deuda nacional preveía el retorno a dos tipos impositivos: uno normal del 21% y otro reducido del 12%. Los bienes y servicios se redistribuirían entre diferentes tipos impositivos.

Sólo hubo un servicio que pasó de la tarifa estándar a la tarifa reducida y fueron los servicios de transporte terrestre de pasajeros en autobús no regular. No se trata de servicios de taxi, que aplican un tipo de IVA del 21%. Los libros y materiales impresos, incluidos los libros electrónicos, estaban sujetos a un tipo cero.

Varios servicios pasaron de tener tarifas reducidas a tener tarifas estándar, como los de peluquerías y barberías, reparación de bicicletas, reparación de calzado y ropa, periodistas y modelos independientes, servicios de limpieza y recolección de residuos municipales. [49] [50] [51]

El IVA de la Unión Europea es obligatorio para los Estados miembros de la Unión Europea . El IVA de la UE pregunta dónde se produce la entrega y el consumo, lo que determina qué Estado recauda el IVA y a qué tipo.

Cada estado debe cumplir con la legislación de la UE sobre el IVA, [52] que exige un tipo estándar mínimo del 15% y uno o dos tipos reducidos que no sean inferiores al 5%. Algunos miembros de la UE tienen un tipo de IVA del 0% para determinados artículos; estos estados lo acordaron como parte de su adhesión (por ejemplo, periódicos y determinadas revistas en Bélgica). Ciertos bienes y servicios deben estar exentos del IVA (por ejemplo, servicios postales, atención médica, préstamos, seguros, apuestas), y otros artículos están exentos del IVA por defecto, pero los estados pueden optar por cobrar el IVA sobre ellos (como la tierra y determinados servicios financieros). Hungría cobra el tipo más alto, el 27%. Sólo Dinamarca no tiene un tipo reducido. [53]

Algunas áreas de estados (tanto de ultramar como del continente europeo) que están fuera del área de IVA de la UE, y algunos estados no pertenecientes a la UE operan dentro del área de IVA de la UE. Las áreas externas pueden no tener IVA o pueden tener una tasa inferior al 15%. Los bienes y servicios suministrados desde áreas externas a áreas internas se clasifican como importados.

El IVA que cobra una empresa se conoce como "IVA repercutido". El IVA pagado por una empresa se conoce como "IVA soportado". Una empresa generalmente puede recuperar el IVA soportado en la medida en que el IVA soportado se utiliza para generar sus repercusiones imponibles. El IVA soportado se recupera compensándolo con el IVA repercutido o, si hay un excedente, solicitando una devolución.

En general, se permite a las personas comprar bienes en cualquier país miembro, llevarlos a casa y pagar únicamente el IVA al vendedor. El IVA soportado pagado por suministros exentos del IVA [ se necesita un ejemplo ] no es recuperable, aunque una empresa puede aumentar los precios para que el cliente asuma efectivamente el costo del IVA "permanente" (la tasa efectiva es inferior a la tasa principal y depende del equilibrio entre los insumos previamente gravados y la mano de obra en la etapa exenta).

El 1 de enero de 2018, los Emiratos Árabes Unidos (EAU) implementaron el IVA. Para las empresas cuyos ingresos anuales superen los 102 000 dólares (375 000 dírhams), el registro es obligatorio. Los países del CCG acordaron una tasa introductoria del 5 %. [54] [55] [56] El sistema de IVA de Arabia Saudita utiliza una tasa del 15 %. [57]

El IVA se introdujo el 1 de abril de 2005. De los 28 estados que había en ese momento, ocho no lo introdujeron inmediatamente. Las tasas eran del 5% y del 14,5%. Tamil Nadu introdujo el IVA el 1 de enero de 2007. Bajo el gobierno del BJP , fue reemplazado por un impuesto nacional sobre bienes y servicios de acuerdo con la Enmienda Centésima Primera de la Constitución de la India .

A partir del 1 de abril de 2022, se aplicará un impuesto sobre bienes y servicios ( GST ) máximo del 11 % en el punto de venta. Las economías e industrias caseras están exentas del impuesto sobre las ventas y los servicios.

Se aplica un tipo de IVA del 0 (cero) por ciento a los siguientes hechos imponibles:

_categories.jpg/440px-Italian_supermarket_receipt_showing_value-added_tax_(IVA)_categories.jpg)

El impuesto al valor añadido o IVA (en italiano Imposta sul valore aggiunto o IVA) es un impuesto al consumo que se aplica a una tasa estándar del 22 por ciento, que entró en vigor el 1 de julio de 2013 (anteriormente era del 21 por ciento).

El primer tipo reducido del IVA (10 por ciento) se aplica al suministro de agua, el transporte de pasajeros, la entrada a eventos culturales y deportivos, hoteles, restaurantes y algunos productos alimenticios. El segundo tipo reducido del IVA (5 por ciento) se aplica a algunos productos alimenticios y servicios sociales. El tipo superreducido del IVA (4 por ciento) se aplica a licencias de televisión, periódicos, publicaciones periódicas, libros y equipos médicos para discapacitados. El tipo cero del IVA (0 por ciento) se aplica al transporte intracomunitario e internacional.

La fecha límite para la presentación de las declaraciones del IVA es el 30 de abril del año siguiente. [58]En Israel, el impuesto al valor agregado (IVA) se aplica a la mayoría de los bienes y servicios, incluidos los bienes y servicios importados. A partir del 1 de octubre de 2015, la tasa estándar se redujo del 18% al 17%. [59] [60] Se había aumentado del 16% al 17% el 1 de septiembre de 2012, [61] y al 18% el 2 de junio de 2013. [62]

Ciertos artículos, como los bienes exportados y la prestación de determinados servicios a no residentes, están sujetos a un tipo impositivo cero. El IVA sobre los bienes importados se aplica sobre el valor más los derechos de aduana, el impuesto sobre las compras y otros gravámenes. [63] [64]

Las empresas multinacionales que prestan servicios a Israel a través de Internet , como Google y Facebook , deben pagar el IVA. [65]

La presentación electrónica del IVA es obligatoria. [66]El IVA se implementó en Japón en 1989. [67] Las autoridades fiscales debatieron el IVA en los años 1960 y 1970, pero decidieron no hacerlo en ese momento. [67]

La tasa estándar es del 10%. Los alimentos, bebidas, suscripciones a periódicos con determinados criterios y otros artículos de primera necesidad están sujetos a una tasa del 8%. Están exentas las transacciones que incluyen la venta o arrendamiento de terrenos, la venta de valores y la prestación de servicios públicos. [68]

El impuesto sobre bienes y servicios (GST) es un impuesto al valor agregado abolido en Malasia . El GST se aplica a la mayoría de las transacciones en el proceso de producción, pero se devuelve, con excepción del impuesto sobre insumos bloqueados, a todas las partes en la cadena de producción que no sean el consumidor final.

La tasa estándar vigente para el GST, vigente desde el 1 de abril de 2015, es del 6%. Muchos artículos de consumo interno, como alimentos frescos, agua y electricidad, están exentos del GST, mientras que algunos suministros, como la educación y los servicios de salud, están exentos del GST.

Después de que Pakatan Harapan ganara las elecciones generales de Malasia de 2018 , el GST se redujo al 0 % el 1 de junio de 2018. [69] El entonces Gobierno de Malasia presentó la primera lectura del proyecto de ley para derogar el GST en el Parlamento el 31 de julio de 2018 (Dewan Rakyat). [70] El GST fue reemplazado por el impuesto a las ventas y el impuesto a los servicios a partir del 1 de septiembre de 2018.El impuesto a las ventas existente fue reemplazado por el IVA el 1 de enero de 1980. A partir de 2010, la tasa general del IVA fue del 16%. Esta tasa se aplicó en todo México, excepto en las regiones fronterizas (es decir , la frontera con Estados Unidos o Belice y Guatemala), donde la tasa fue del 11%. Los libros, los alimentos y los medicamentos están sujetos a una tasa cero. Algunos servicios, como la atención médica, están sujetos a una tasa cero. En 2014, se eliminó la tasa impositiva favorable para las regiones fronterizas y la tasa aumentó al 16% en todo el país.

El impuesto sobre bienes y servicios (GST) es un impuesto al valor agregado o impuesto al consumo sobre bienes y servicios consumidos en Nueva Zelanda .

El GST en Nueva Zelanda está diseñado para ser un sistema de base amplia con pocas exenciones, como por ejemplo para los alquileres cobrados sobre propiedades residenciales en alquiler, donaciones, metales preciosos y servicios financieros. [71] Debido a que es de base amplia, recauda el 31,4% de los impuestos totales, el PIB . [72]

La tasa del GST, vigente desde el 1 de octubre de 2010 y aplicada por el Partido Nacional, es del 15%. [73] Este impuesto del 15% se aplica al precio final del producto o servicio que se compra y los bienes y servicios se anuncian como incluidos en el GST. La tasa reducida del GST (9%) se aplica al alojamiento en hoteles a largo plazo (más de 4 semanas). La tasa cero del GST (0%) se aplica a las exportaciones y servicios relacionados; servicios financieros; transacciones de tierras; transporte internacional.

También están exentos los servicios financieros, los bienes inmuebles y los metales preciosos (0%).MOMS ( danés : merværdiafgift , anteriormente meromsætningsafgift ), noruego : merverdiavgift ( bokmål ) o meirverdiavgift ( nynorsk ) (abreviado MVA ), sueco : Mervärdes- och OMSättningsskatt (hasta principios de la década de 1970 etiquetado solo como OMS OMSättningsskatt ), islandés : skattur (abreviado VSK ), feroés : meirvirðisgjald (abreviado MVG ) o finlandés: arvonlisävero (abreviado ALV ) son los términos nórdicos para el IVA . Al igual que las ventas y el IVA de otros países, es un impuesto indirecto .

Dinamarca es el país con el IVA más elevado, junto con Noruega, Suecia y Croacia. El IVA se aplica generalmente a un tipo impositivo único, el 25 %, con pocas excepciones. Servicios como el transporte público, la atención sanitaria, los periódicos, el alquiler (el arrendador puede registrarse voluntariamente como sujeto pasivo del IVA, excepto en el caso de los locales residenciales) y las agencias de viajes.

En Finlandia, el tipo impositivo estándar es del 25,5 %. [74] Se aplica un tipo impositivo del 14 % a los productos comestibles, los piensos y los servicios de restauración y catering. Se aplica un tipo impositivo del 10 % a los libros, periódicos y revistas, productos farmacéuticos, servicios deportivos y de fitness, entradas a eventos culturales, de ocio y deportivos, servicios de transporte de pasajeros, servicios de alojamiento y derechos de autor por actividades de televisión y radio públicas. Åland , una zona autónoma, se considera fuera del área de IVA de la UE, aunque su tipo impositivo es el mismo que el de Finlandia. Los bienes traídos desde Åland a Finlandia u otros países de la UE se consideran importaciones. Esto permite las ventas libres de impuestos a bordo de buques de pasajeros.

En Islandia, el IVA es del 24% para la mayoría de los bienes y servicios. Se aplica un tipo del 11% a las estancias en hoteles y pensiones, las tasas de licencia de emisoras de radio (en concreto, RÚV ), periódicos y revistas, libros, agua caliente, electricidad y combustible para calefacción, alimentos para consumo humano (pero no bebidas alcohólicas), acceso a autopistas de peaje y música. [75]

En Noruega, el tipo general es del 25%, del 15% para los productos alimenticios y del 12% para hoteles y casas de vacaciones, en algunos servicios de transporte y cines. [76] Los servicios financieros, los servicios de salud, los servicios sociales y los servicios educativos, [77] los periódicos, libros y publicaciones periódicas están sujetos al tipo cero. [78] Svalbard no tiene IVA debido a una cláusula del Tratado de Svalbard .

En Suecia, el IVA es del 25% para la mayoría de los bienes y servicios, del 12% para los alimentos, incluidos los restaurantes y los hoteles. Es del 6% para los materiales impresos, los servicios culturales y el transporte de personas particulares. Los servicios con tipo cero incluyen la educación pública (pero no privada), la salud y la atención dental. Las entradas para espectáculos de danza están sujetas al 25%, los conciertos y espectáculos teatrales al 6%, mientras que algunos tipos de eventos culturales están al 0%.

El MOMS sustituyó al OMS (en danés omsætningsafgift , en sueco omsättningsskatt ) en 1967, que era un impuesto aplicado exclusivamente a los minoristas.

El tipo impositivo del IVA es del 12%. Las personas mayores están exentas del pago del IVA para la mayoría de los bienes y algunos servicios destinados al consumo personal.

El IVA se introdujo en 1993. La tasa estándar es del 23%. Entre los productos y servicios que pueden beneficiarse de un 8% se encuentran determinados productos alimenticios, periódicos, bienes y servicios relacionados con la agricultura, la medicina, el deporte y la cultura. La lista completa se encuentra en el Anexo 3 de la Ley del IVA. Se aplica un 5% a los productos alimenticios básicos (como carne, frutas, verduras, productos lácteos y de panadería), artículos infantiles, productos de higiene y libros. Los bienes exportados, los servicios de transporte internacional, el suministro de hardware informático específico a instituciones educativas, los buques y el transporte aéreo están sujetos a una tasa cero. Los servicios de taxi tienen un impuesto de tasa fija del 4%. Los agricultores sujetos a una tasa fija que suministran productos agrícolas a entidades sujetas al IVA tienen derecho a un reembolso del 7%. [79]

El tipo impositivo del IVA es del 20%, con exenciones para algunos servicios (por ejemplo, la atención médica). Los contribuyentes del IVA incluyen organizaciones (industriales y financieras, empresas estatales y municipales, instituciones, sociedades comerciales, compañías de seguros y bancos), empresas con inversiones extranjeras, empresarios individuales, asociaciones internacionales y entidades extranjeras con operaciones en la Federación de Rusia, organizaciones no comerciales que realizan actividades comerciales y aquellas que transportan mercancías a través de la frontera de la Unión Aduanera. [80] [81] [82]

El tipo impositivo estándar es del 20 %. El tipo impositivo del 10 % se aplica principalmente a bienes esenciales como alimentos (saludables), medicamentos y libros. El tipo impositivo del 5 % cubre la renovación de edificios. [84]

El IVA ( impuesto sobre el valor añadido ) se paga sobre cualquier suministro de bienes o servicios vendidos en España. El tipo normal actual es del 21%, que se aplica a todos los bienes que no califican para un tipo reducido o están exentos. Hay dos tipos más bajos del 10% y del 4%. El tipo del 10% se paga sobre la mayoría de las bebidas, servicios de hotel y eventos culturales. El tipo del 4% se paga sobre alimentos, libros y medicamentos. [85] Una directiva de la UE significa que todos los países de la Unión Europea tienen IVA. Todos los bienes y servicios exentos se enumeran a continuación.

El componente de IVA de los ingresos fiscales que recaudó SARS en 2017/18 se puede desglosar en IVA nacional e IVA importado, según la siguiente tabla:

El impuesto sobre el valor añadido ( IVA ) es una de las principales fuentes de financiación de la Confederación. Se aplica a un tipo del 8,1 por ciento sobre la mayoría de los intercambios comerciales de bienes y servicios. Algunos intercambios están sujetos a un IVA reducido del 2,6 por ciento:

En el sector hotelero se aplica un tipo especial del 3,8%. [86] Sin embargo, otros intercambios, incluidos los de servicios médicos, educativos y culturales, están exentos de impuestos, al igual que los bienes entregados y los servicios prestados en el extranjero. [87] La parte que presta el servicio o entrega los bienes es responsable del pago del IVA, pero el impuesto generalmente se traslada al cliente como parte del precio. [88]

En 2014, los ingresos totales procedentes del IVA ascendieron a casi 11.000 millones de CHF (escala corta) sobre 866.000 millones de CHF de ventas imponibles. En 2013, los ingresos y las ventas fueron de 10.300 millones de CHF y 858.000 millones de CHF respectivamente. [89]El IVA en Taiwán es del 5%. Se aplica a todos los bienes y servicios. Las excepciones incluyen las exportaciones, los buques, las aeronaves utilizadas en el transporte internacional y los barcos de pesca de altura. [90]

El IVA es del 12,5%.

El impuesto sobre el valor añadido se aplica al suministro de bienes y servicios en Ucrania y a la importación y exportación de bienes y servicios auxiliares. Los suministros hacia y desde Crimea se tratan como exportaciones e importaciones a efectos del impuesto sobre el valor añadido. La tasa estándar del IVA es del 20% para los suministros nacionales y los bienes importados (incluidos los servicios auxiliares). Se aplica una tasa del 7% a los suministros de productos farmacéuticos y sanitarios. Los bienes exportados y los servicios auxiliares están sujetos al tipo cero. A efectos del IVA, los servicios que están incluidos en el valor en aduana de los bienes importados y exportados se consideran servicios auxiliares. Ciertos suministros no están sujetos al IVA, entre ellos: emisiones de valores; servicios de seguros; reorganización de entidades jurídicas; transferencias y devoluciones de propiedad en virtud de acuerdos de arrendamiento operativo; cambio de moneda; e importaciones y exportaciones con un valor en aduana inferior a 150 EUR. Los suministros exentos del IVA incluyen publicaciones periódicas; cuadernos de estudiantes, libros de texto, libros y determinados servicios educativos; determinados servicios de transporte público; la prestación de productos de software (hasta el 1 de enero de 2023); y la prestación de servicios sanitarios por instituciones autorizadas. El registro es obligatorio (para residentes y no residentes) si el valor de los suministros de bienes o servicios sujetos a impuestos supera ₴1 millón durante cualquier período de 12 meses. Una entidad jurídica puede solicitar el registro voluntario si no tiene actividades sujetas al IVA o si el volumen

El porcentaje de sus transacciones sujetas al IVA es inferior al umbral de registro. Aunque no está previsto específicamente en el Código Fiscal, en la práctica una entidad no residente debe registrarse a efectos del IVA ucraniano a través de una oficina de representación y/o un establecimiento permanente en Ucrania.La tasa del IVA es del 20%. Algunos bienes y servicios tienen una tasa reducida del 5% o del 0%. [91] Otros están exentos.

En los Estados Unidos no se aplica el IVA federal, sino que en la mayoría de los estados se aplican impuestos sobre las ventas y el consumo . [92] [93]

Puerto Rico reemplazó su impuesto sobre las ventas del 6% por un IVA del 10,5% a partir del 1 de abril de 2016, dejando en pie su impuesto municipal sobre las ventas y el uso del 1%. Los materiales importados para la fabricación están exentos. [94] [95] [96] Sin embargo, dos estados promulgaron una forma de IVA en lugar de un impuesto sobre la renta empresarial.

Michigan utilizó una forma de IVA conocida como "Impuesto Empresarial Único" (SBT) desde 1975 hasta que una legislación iniciada por los votantes lo derogó y fue reemplazado por el Impuesto Empresarial de Michigan en 2008. [97]

Hawái tiene un impuesto general sobre el consumo (GET) del 4 % que se aplica a los ingresos brutos de las empresas. Cada condado añade un recargo del 0,5 %. A diferencia del IVA, no se ofrecen devoluciones, por lo que los artículos incurren en el impuesto cada vez que se venden o revenden. [98]

El ex candidato presidencial demócrata de 2020, Andrew Yang , abogó por un IVA nacional para financiar su propuesta de renta básica universal . Se ha propuesto en repetidas ocasiones un IVA nacional basado en el método de sustracción, a menudo denominado "impuesto de tasa fija", como reemplazo del impuesto sobre la renta corporativa. [6] [7] [8]

El Partido Republicano propuso en 2016 un impuesto de ajuste fronterizo (BAT). [99] [27] : 27 [100]

Todas las organizaciones e individuos que producen y comercializan bienes y servicios sujetos al IVA pagan el IVA, independientemente de que tengan establecimientos residentes en Vietnam.

Vietnam tiene tres tasas de IVA: 0 por ciento, 5 por ciento y 10 por ciento. El 10 por ciento es la tasa estándar.

Una variedad de transacciones de bienes y servicios califican para la exención del IVA. [101]

As of January 2022, the countries and territories listed remained VAT-free.[citation needed]

General:

la TVA représente 125,4 milliards d'euros, soit 49,7% des recettes fiscales nettes de l'État.

the mechanism provides strong incentives for firms to keep invoices

3. Налогообложение производится по налоговой ставке 18 процентов в случаях, не указанных в пунктах 1, 2 и 4 настоящей статьи.

The concept of a value added tax in any form as part of the U.S. tax regime has consistently raised the hackles of Republican policy makers and even some Democrats because of fears it could add to the tax burden rather than just redistribute it to consumption from earnings. For decades one of the most hotly debated tax policy topics, a VAT imposes a sales tax at every stage where value is added.

Puerto Rico's adoption of a VAT represents a major shift in tax policy and renders the Commonwealth as the first U.S. jurisdiction to adopt this tax regime.